A piccoli passi verso la fine del tunnel

Di Vincent Chaigneau, Head of Research, Generali Investments

Cresce il numero di paesi impegnati a delineare la strategia d'uscita, ossia le modalità per allentare progressivamente le misure di confinamento.

È un processo che richiede estrema prudenza, dato il rischio di una nuova ondata di contagi: in Germania, per esempio, il cosiddetto R0 o numero di riproduzione di base è temporaneamente risalito da 0,7 a 1,0 (ossia, una persona infettata è in grado di contagiarbe in media un'altra) e ai tedeschi è stato raccomandato di restare a casa il più possibile.

Ovunque il ritorno alla normalità viene programmato in modo molto cauto. In Francia, dove il lockdown terminerà ufficialmente l'11 maggio, il governo ha esortato le società a tenere a casa i dipendenti fino al 1° giugno se possibile.

Un obiettivo cruciale è mantenere il distanziamento sociale, evitando il sovraffollamento del trasporto pubblico.

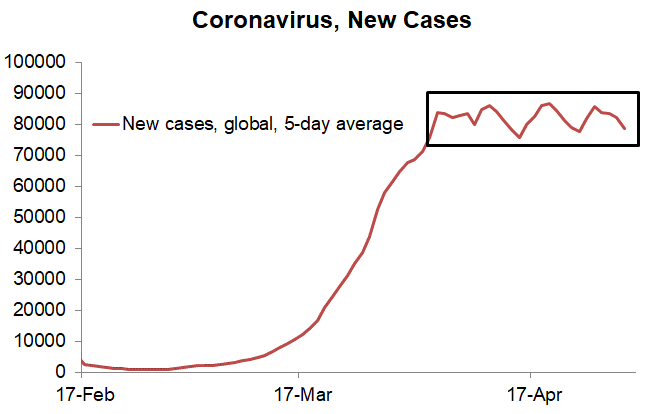

Su scala globale, il numero totale di casi confermati è cresciuto di circa il 2,5% al giorno negli ultimi giorni di aprile, il ritmo più lento da fine di febbraio, e in paesi come l'Italia e la Francia si è arrivati all'1%, una buona notizia anche se la discesa verso lo zero continua ad essere molto lenta. Intanto il numero di nuovi casi giornalieri a livello mondiale è sceso sotto gli 80 mila ma non è ancora chiaro se il picco è stato effettivamente superato.

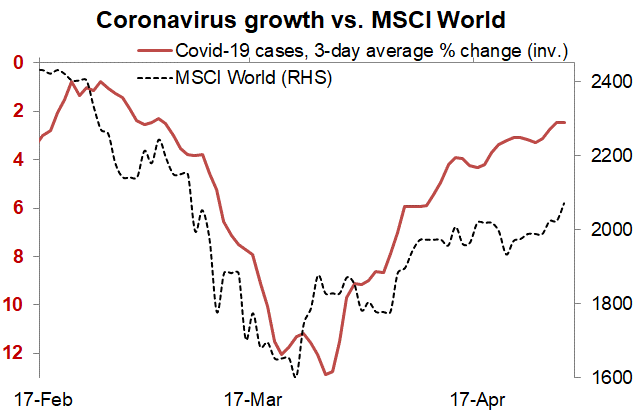

Speranze di una scoperta medica. I mercati globali stanno trovando conforto nel ritmo più lento dei contagi: nelle 5 settimane che hanno portato i mercati dal picco al punto di minimo (il 23 marzo) l'azionario europeo ha perso il 35%, ma il drawdown è stato ridotto ad "appena" il 20% poco più di cinque settimane dopo.

E’ andata anche meglio negli Stati Uniti, dove l'indice S&P ha ridimensionato le perdite dal 34% al 13%. Questo clima positivo riflette in parte anche le speranze di una scoperta in ambito medico. La prima sperimentazione clinica del Remdesivir (Gilead Sciences) ha dato risultati incoraggianti, nella misura in cui il farmaco ha accelerato la ripresa dei pazienti ricoverati in ospedale, ma gli effetti sul tasso di mortalità sono stati marginali. Per arrivare a un vaccino ci vorrà più tempo, anche se l'amministrazione Trump sta mettendo a punto un programma per ridurre sensibilmente il periodo necessario a svilupparlo (una strategia non priva di rischi sanitari).

Arresto improvviso dell'economia, utili societari scarsi. Ovviamente le notizie economiche sono pessime. Il PIL negli Stati Uniti è crollato ad un ritmo annuo del 4,8% nel primo trimestre, solo una frazione del collasso che si sta concretizzando nel secondo. In Francia, dove il blocco delle attività è iniziato prima, il PIL ha registrato una flessione del 5,8% nel T1 (-21% su base annualizzata), il dato peggiore dalla Seconda guerra mondiale, e il T2 andrà anche peggio. La contrazione ha già intaccato gli utili societari. Siamo nel pieno della stagione delle trimestrali e un terzo delle società statunitensi ed europee ha già pubblicato i risultati; al momento la crescita degli utili si aggira intorno al -16% anno su anno negli Stati Uniti e al -20% in Europa e anche in questo caso, i dati del secondo trimestre riveleranno un impatto ancora peggiore.

Proteggere i canali di prestito. Per adesso i mercati guardano oltre i danni contingenti all'economia e agli utili, tanto più che continuano ad arrivare misure di sostegno. Con un altro allentamento momentaneo delle regole sugli aiuti di Stato, la Commissione Europea (CE) si è detta disponibile a permettere agli Stati membri di iniettare debito subordinato nelle società in difficoltà. Questa forma di supporto non implicherà lo sforzo di condivisione dell'onere solitamente richiesto agli investitori subordinati in caso di salvataggio.

La Commissione Europea ha anche proposto un pacchetto mirato ad agevolare i prestiti bancari, attraverso un’applicazione più flessibile dell'IFRS9 con un'interpretazione più morbida delle regole di valutazione del rischio e accantonamento prudenziale.

Le norme sul coefficiente di leva finanziaria sono state ammorbidite con una riduzione della quota delle esigenze di capitale per i prestiti destinati alle PMI (piccole e medie imprese) e a progetti infrastrutturali. Chiaramente la Commissione continua ad assegnare alle banche un ruolo chiave per tenere a galla le aziende e l'economia. Il 30 aprile anche la BCE ha varato nuove operazioni anti-pandemiche denominate PELTRO (Pandemic Emergency Longer-Term Refinancing Operations) che essenzialmente funzionano come un backstop per la liquidità delle banche (a -25 pb rispetto al tasso di rifinanziamento, attualmente allo 0%).

Un aspetto importante da sottolineare è l'ulteriore allentamento delle condizioni TLTRO III che ora consentono alle banche di ottenere prestiti con un interesse inferiore di 50 pb al tasso di deposito (-1,0%), cosa che dovrebbe supportare i margini di prestito rendendo più appetibile per le banche erogare credito, soprattutto alla luce della già citata flessibilità normativa. Il coordinamento sul piano delle politiche è buono. Ci aspettiamo che la BCE andrà avanti su questa strada nei prossimi mesi, per esempio con un'espansione del programma di acquisti per l'emergenza pandemica, in termini di dimensioni e raggio d'azione.

Italia declassata. Mentre S&P ha confermato il rating dell'Italia il 24 aprile (BBB, outlook ancora negativo), Fitch ha sorpreso gli investitori abbassando il merito di credito del paese a BBB- con outlook negativo, una revisione in programma a luglio, che è stata anticipata di fronte all'entità eccezionale dello shock economico e fiscale.

Avanzando una stima ragionevole, Fitch si aspetta che il rapporto fra debito pubblico e PIL aumenti di circa 20 punti percentuali quest'anno raggiungendo il 156%, successivamente dovrebbe "stabilizzarsi su questo alto livello nel medio periodo, con rischi di sostenibilità del debito".

L'outlook stabile dipende in larga misura dal sostegno della BCE, dato che gli acquisti di obbligazioni "attenueranno i rischi di rifinanziamento mantenendo il costo del prestito a livelli molto bassi, almeno nel breve periodo".

Concordiamo su questo punto: come abbiamo ripetutamente sostenuto, l'impegno dei governi per mutualizzare il rischio finora è stato deludente e il compito di garantire la stabilità dell'Area Euro è stato lasciato interamente alla banca centrale. L'ultimo e più controverso tabù per la BCE sarà rivalutare la distribuzione del capitale per i suoi acquisti di asset: non è qualcosa che ci aspettiamo a breve, ma potrebbe essere un'ipotesi da considerare come ultima ratio, se i governi dell'UE dovessero dimostrarsi incapaci di agire.

Per essere chiari, la pressione sui rating del debito sovrano è destinata inevitabilmente ad aumentare, e non soltanto per l'Italia. Già il 21 febbraio, prima della crisi pandemica, Moody's aveva abbassato a neutrale l'outlook della Francia (Aa2); il 3 aprile, Fitch ha ridotto l'outlook del Belgio (AA-) a negativo e nello stesso mese sia S&P che Fitch hanno tagliato quello del Portogallo (BBB) a stabile. La crisi provocata dalla pandemia spingerà i rapporti di debito a livelli molto più alti ovunque e le agenzie di rating saranno particolarmente severe con i paesi che faticheranno a recuperare la disciplina fiscale senza compromettere la ripresa, un gioco di equilibri tutt'altro che facile. La stabilità delle fonti di finanziamento, la forza delle istituzioni e la stabilità politica sono altri fattori cruciali presi in considerazione per definire il rating del debito sovrano.

Conclusione. La nostra raccomandazione di ridurre cautamente il rischio nei portafogli è stata premiata nel mese scorso, quando i titoli difensivi e growth hanno guidato il mercato, e la scorsa settimana c'è stato uno sviluppo incoraggiante, con il passaggio in testa dei ciclici. I cinque settori migliori dell'indice STOXX600 nell'ultima settimana di aprile sono stati quello dei viaggi e del tempo libero, le banche, le auto e relative componenti, l'assicurativo e il settore dei beni e servizi industriali, tutti in progresso del 5-10% dopo essersi piazzati nella metà inferiore della classifica, in termini di drawdown dal picco di febbraio. Questo fa pensare che gli investitori comincino a "pescare nel fondo" ora che il peggio della crisi sembra alle spalle. Tuttavia “una rondine non fa primavera”, pertanto confermiamo la preferenza per i settori e i titoli difensivi e, soprattutto, per il credito sicuro che è il principale beneficiario delle poderose misure di sostegno. Questa scelta stanno dando buoni frutti, vista l'ulteriore contrazione di 185 pb degli spread nel segmento

Investment Grade europeo (Bloomberg Euro Aggregate), in calo dal picco di 247 pb il 24 marzo. Per contro, l'indice high yield (più rischioso) ha visto una stabilizzazione dei differenziali intorno a quota 650 pb nelle ultime due settimane circa. È interessante notare che il moderato rimbalzo del rischio non sta spingendo verso l'alto i rendimenti dei titoli cosiddetti "risk free", come i bund tedeschi: il tasso sulle scadenze a 10 anni (-0,50%) è sceso di 30 pb dal picco del 19 marzo, dando ragione alla nostra posizione di modesto sovrappeso della duration.

Per maggiori informazioni, vi invitiamo a consultare la nostra pubblicazione mensile: Market Perspectives, “Limping out of the lockdown”.