Strategia d'uscita ai blocchi di partenza

Di Vincent Chaigneau, Head of Research, Generali Investments

- La fine della quarantena segna un momento cruciale della crisi legata al Covid-19. I paesi che hanno riaperto per primi non hanno visto ricadute significative, ma il numero di nuovi casi a livello globale è salito nuovamente e alcuni stati degli USA stanno allentando le restrizioni troppo presto.

- Ripresa a V? Niente affatto: le V sono simmetriche... produzione, occupazione e utili non torneranno ai livelli pre-crisi nel giro di due trimestri (e neanche per la fine del 2021).

- I dati sulla disoccupazione negli Stati Uniti mettono in luce che i lavori meno pagati sono stati quelli più colpiti e la disuguaglianza sarà un altro tema centrale nel mondo post-Covid.

- Non ci preoccupiamo eccessivamente per le ricadute a breve termine della sentenza della Corte costituzionale tedesca, ma non c'è dubbio che avrà delle conseguenze per i mercati.

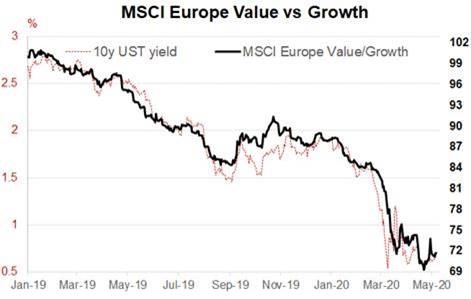

Un test importante sul piano sanitario. Si parte! Finalmente i governi dei paesi occidentali cominciano ad allentare le misure di confinamento, anche se sarà un processo molto prudente visto il rischio di una seconda ondata di contagi. Il numero di riproduzione di base (R0) è sceso drasticamente, ma a livello globale i nuovi casi giornalieri non stanno diminuendo, anzi negli ultimi cinque giorni, se ne sono registrati in media 89 mila, in rialzo rispetto all'intervallo osservato dai primi di aprile (grafico 1) quindi il virus è tutt'altro che sconfitto.

Grafico 1

Stati Uniti ed Europa contribuiscono a questo dato con 25-30 mila nuovi contagi al giorno ciascuno, mentre in Russia e Brasile il virus continua a propagarsi ad un ritmo molto sostenuto. Persino la Germania, indubbiamente l'esempio migliore di contrasto della pandemia in Europa, sta dando vita ad un "freno d'emergenza" che prevede il ripristino della quarantena nelle città in cui si verifica più di 1 nuovo contagio ogni 2000 persone nell'arco di una settimana. Per il momento, i negozi con una superficie superiore a 800 metri quadri restano chiusi. Altri paesi europei in generale stanno adottando un approccio ancora più cauto. Alcuni stati degli USA invece hanno scelto una linea piuttosto rischiosa, allentando le misure di confinamento pur senza aver raggiunto le condizioni richieste. Stiamo attraversando un momento cruciale della crisi da Covid-19, in cui qualsiasi rimbalzo sostenuto del numero dei contagi sarebbe un colpo durissimo per la fiducia e l'economia.

È ipotizzabile un'altra ondata anche in autunno o l'anno prossimo, ma per allora si spera che il virus faccia meno paura grazie ai progressi della medicina (prima un farmaco, poi anche un vaccino), pertanto i rischi sembrano concentrati nell'immediato. Finora è andato tutto bene: i paesi che hanno riaperto per primi, tra cui Austria, Danimarca e Svizzera, non hanno subito ricadute di rilievo, ma le indispensabili misure di distanziamento sociale fanno presagire che nelle prossime settimane e nei prossimi mesi, non si tornerà ancora alla vita di prima.

Lezioni dalla Cina. Anche in Cina la strategia d'uscita prevede rigorose norme di distanziamento sociale che incidono su quasi tutti gli aspetti della vita quotidiana imponendo ad esempio un uso molto più limitato dei trasporti pubblici, rotazioni del personale per ridurre la densità nei luoghi di lavoro, un numero minore di studenti per ogni classe, eccetera. Ciò si riflette nei dati economici, che mostrano la generale ripresa del settore dei servizi, ad eccezione dell'ospitalità, del catering e dei trasporti, tutte aree colpite dall'esigenza di mantenere le distanze. Anche il settore manifatturiero risente della domanda globale fiacca che ha tenuto a freno le esportazioni, ma questo effetto è destinato a svanire con la graduale riapertura del mondo occidentale, per quanto questo processo si annunci progressivo e parziale. Nel frattempo, le scorte industriali cinesi hanno raggiunto il livello più alto degli ultimi cinque anni.

In un'ottica di lungo periodo, la Cina è anche esposta al tema della diversificazione della supply chain, destinato ad avere un ruolo di primo piano una volta superata l'emergenza Covid. Nello scenario peggiore, per la Cina e tutta l'economia mondiale si prospetta un ritorno della guerra commerciale. "La Cina potrebbe rispettare l'accordo commerciale, ma anche no; la prossima settimana riferiremo se la Cina si sta attenendo agli obblighi concordati", ha dichiarato Trump. Un nuovo round di rappresaglie reciproche è l'ultima cosa che ci serve in questo momento. Venerdì si percepivano vibrazioni positive dall'ufficio di Lighthizer. "Entrambe le parti hanno confermato che ci sono stati progressi... Nonostante l'emergenza sanitaria globale in atto, i due paesi si aspettano di poter adempiere pienamente gli obblighi assunti nei tempi concordati."

Ripresa a V? Niente affatto. Il dibattito sulla forma che prenderà la ripresa è importante, ma meglio non lasciarsi confondere dalla “lettera” che potrebbe rappresentarla. C’è chi sostiene che gli indici PMI cinesi, o il percorso previsto per la crescita del PIL su base annua, indichino una ripresa a V. In una ripresa a V tuttavia, produzione, occupazione e utili societari tornano rapidamente ai livelli pre-crisi. In questo ciclo invece non accadrà nulla di tutto ciò.

Una V è simmetrica, mentre al momento è escluso che quelle variabili riprendano quota con la stessa rapidità con cui sono crollate: lo shock è stato improvviso come mai prima nella storia e gli effetti di secondo impatto sono inevitabili. È possibile che la domanda accumulata stimoli inizialmente la spesa per i consumi (un'altra lezione imparata dalla Cina è che le aziende digitali ne usciranno vincenti), che però dovrà fare i conti con l'aumento della disoccupazione e dei risparmi a scopo precauzionale. La maggior parte delle società uscirà dalla crisi con bilanci molto più deboli e la conseguente esigenza di tagliare i costi rinviando assunzioni e spese in conto capitale.

Disoccupazione USA: un dato complessivo che colpisce, ma bisogna studiare i dettagli. In aprile sono andati in fumo ben 20,5 milioni di posti di lavoro e il tasso di disoccupazione è schizzato dal 4,4% al 14,7%, un dato che sarebbe ancora più alto se 8 milioni di persone non fossero svanite dalle statistiche sul lavoro negli ultimi due mesi (sono coloro che lavoravano o erano in cerca di lavoro e adesso sono troppo scoraggiati). Sul fronte positivo, i posti persi in aprile sono classificati per il 72% come interruzioni temporanee del rapporto di lavoro e la quota di disoccupati in cassa integrazione è salita dal 26,5% al 78,3%; il rischio è che diventino situazioni permanenti, da cui l'urgenza di far ripartire l'economia.

A sorpresa, le remunerazioni settimanali medie sono risultate in rialzo del 4,7% su base mensile e del 7,9% su base annua, ma si tratta solo dell’effetto dovuto alla composizione dei lavoratori, dato che quelli meno pagati (accoglienza, tempo libero, commercio al dettaglio, ecc.) sono rimasti per la maggior parte senza lavoro. La disuguaglianza sarà un altro tema centrale nel mondo post-Covid: molti dei lavoratori meno retribuiti sono stati licenziati o costretti a continuare a svolgere le loro mansioni nonostante i rischi per la salute (addetti dei supermercati, infermieri, ecc.).

La Commissione Europea (CE) ha appena pubblicato un documento intitolato "Previsioni economiche di primavera 2020: una recessione profonda e disomogenea, una ripresa incerta". in cui ipotizza, per quest’anno, una contrazione del PIL del 7,7% nell'Area Euro, seguita da una ripresa del 6,3% nel 2021. I nostri dati sono leggermente più bassi (Market Perspectives: Limping out of the lockdow), ma entrambi i profili implicano che a fine 2021, il PIL dell'Area Euro sarà ben al di sotto del livello pre-crisi. In altre parole, non avremo una ripresa a V. La CE vede un ampio scarto (divario di produzione) fra il PIL effettivo e quello potenziale, pari al 7,3% quest'anno e al 2,6% il prossimo, che è destinato a creare disinflazione stimolando altri interventi della BCE. Inoltre, si aspetta che il deficit pubblico nell'Area Euro raggiunga l'8,5% del PIL nel 2020 e scenda al -3,5% nel 2021, uno sviluppo che porterebbe il rapporto debito/PIL dall'86,0% al 102,7% nel 2020 e al 98,8 nel 2021. Le punte di Grecia e Italia, rispettivamente al 196,4% e 158,9%, faranno alzare qualche sopracciglio.

La corte costituzionale tedesca spariglia le carte. È stata la sorpresa della settimana. La corte ha sentenziato chiaramente che il QE non è un finanziamento monetario, quindi il programma di acquisti di asset del settore pubblico (PSPP) non viola la costituzione tedesca, ma al contempo ha sottolineato la carenza di un "principio di proporzionalità". In altre parole, la BCE deve spiegare nei prossimi tre mesi il motivo che giustifica l'acquisto di titoli di Stato e delineare dettagliatamente l'impatto che il programma potrebbe avere su vari settori dell'economia. In mancanza di questi chiarimenti, la Bundesbank sospenderebbe la partecipazione al PSPP. Un esito di questo tipo metterebbe a dura prova la stabilità dell'Area Euro ma sembra altamente improbabile. In realtà, la BCE non avrebbe difficoltà a dimostrare che il QE era ed è tuttora necessario, dato che si inquadra nel suo mandato di gestione dell'inflazione, ma essendo un'istituzione indipendente, probabilmente non si scomoderà neanche a rispondere: che siano la Bundesbank e il ministro delle finanze tedesco a vedersela su queste questioni interne. La sentenza resta comunque una cattiva notizia:

1. Si riferiva al programma di acquisti di asset nel settore pubblico (PSPP), e non a quello per l'emergenza pandemica (PEPP). La Corte lo ha definito accettabile per la presenza di un limite del 33% per emissione ed emittente. Questo limite però è stato eliminato nel più recente PEPP. Il rischio di una nuova e più minacciosa controversia legale è alto e potrebbe limitare l'azione della BCE in futuro.

2. Una sorveglianza così rigida riduce anche la probabilità che la BCE si decida a infrangere il "tabù estremo", smettendo di ripartire gli acquisti di titoli sovrani in proporzione al contributo nazionale al capitale della banca stessa, e rende leggermente più difficile che la BCE acquisti anche titoli corporate finiti tra i cosiddetti "fallen angels" (a Francoforte si stanno analizzando i pro e i contro di una svolta in tal senso).

3. La decisione implica conseguenze di più ampia portata per l'Unione Europea, creando tensione nel rapporto fra la Corte di giustizia dell'Unione Europea (CGUE) e gli organi giudiziari nazionali. Il tribunale di Karlsruhe ha stabilito che la sentenza della CGUE era "oggettivamente arbitraria" e "metodologicamente non più giustificabile", spianando la strada a un rifiuto di altre corti nazionali di recepire future decisioni della CGUE.

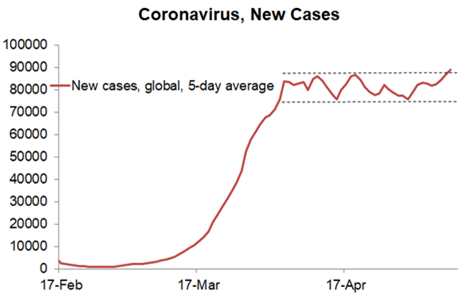

Nel complesso, non ci preoccupiamo delle ricadute a breve termine, ma riteniamo che questi sviluppi abbiano comunque delle conseguenze per i mercati. I dubbi sul ruolo della BCE come difensore di ultima istanza della stabilità dell'Area Euro sono fondamentalmente negativi per l'euro. Limitando potenzialmente la capacità della BCE di mettere un tetto agli spread dei titoli di Stato e garantire finanziamenti a basso costo per tutto il tempo necessario, quella sentenza ci ricorda che il passaggio a una categoria di rating inferiore è un rischio che incombe sul debito sovrano come su quello societario (Moody's avrebbe dovuto rivedere il rating di Italia e Grecia l'8 maggio, ma ha optato per un rinvio). Il grafico 2 mostra che, dopo il deciso rimbalzo di fine marzo, gli spread dei BTP hanno cominciato ad ampliarsi di nuovo, in netto contrasto con quelli dei titoli societari Investment Grade (IG). All'interno dello spazio corporate, lo scetticismo riguardo all'intenzione della BCE di avventurarsi tra i "fallen angel" limita la possibile compressione degli spread BB-BBB (che in effetti si è arrestata a metà aprile).

Grafico 2

Un risvolto positivo c'è: si spera che questi tentativi di imbrigliare la BCE portino i governi ad affrontare e risolvere i difetti strutturali dell'Europa. Come ha detto lo stesso ministro delle finanze tedesco, la sentenza "mette in luce l'esigenza di approfondire e intensificare ulteriormente la cooperazione europea". Da troppo tempo la BCE si accolla da sola un peso eccessivo. Venerdì i ministri delle finanze dell'Area Euro hanno trovato l'accordo sui dettagli del ruolo che avrà il MES nel piano di emergenza da 500 miliardi di euro. I governi nazionali avranno accesso a finanziamenti a basso costo fino al 2% del PIL, senza nessuna delle condizioni imposte in precedenza. Intanto sul fronte più controverso continua il dibattito sul Recovery Fund europeo, intorno al nodo sulla forma degli aiuti (sovvenzioni tramite trasferimenti fiscali o prestiti).

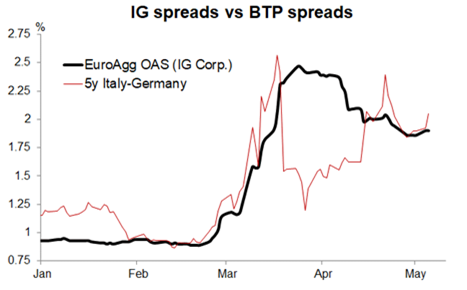

Opinioni sugli investimenti Dalla fine di marzo (Quarterly Investment Views: Sudden stop, permanent scars) ci siamo posizionati in modo da orientarci a favore dei tassi a più lungo termine, spread del credito IG più contratti e una cauta riponderazione delle azioni, con preferenza per i settori difensivi, una scelta mantenuta anche adesso, sebbene il potenziale in queste tre aree si sia decisamente ridotto. Le azioni hanno recuperato terreno in modo più vigoroso e veloce di quanto ci aspettassimo, ma il rimbalzo ha raggiunto uno stallo nelle ultime tre settimane e i due grafici di seguito confermano la natura molto difensiva di questo rally, che ha lasciato indietro gli asset ciclici. Il lento processo di normalizzazione sociale e i rischi che ne conseguono, l'economia in affanno e le notizie sull'inflazione, gli utili e i rating, suggeriscono che è ancora troppo presto per lanciarsi in un'esposizione al rischio a beta alto.