Informazioni Finanziarie al 31 marzo 2020 - Comunicato Stampa (1)

21 maggio 2020 - 07:30 price sensitive

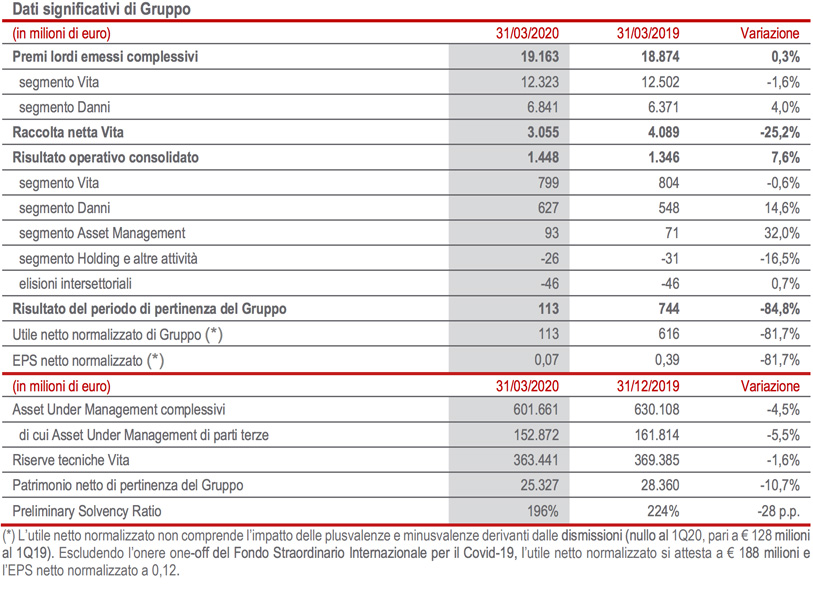

Confermata la buona redditività del business con il risultato operativo in crescita a € 1.448 milioni (+7,6%). Si mantiene solida la posizione di capitale. Il risultato netto risente delle svalutazioni sugli investimenti

- Risultato operativo a € 1.448 milioni, per il contributo dei segmenti Danni e Asset Management, grazie anche alle recenti acquisizioni, e di quello Holding e altre attività. Marginalità tecnica Danni in miglioramento con combined ratio a 89,5% (-2,0 p.p.); la redditività della nuova produzione Vita si mantiene elevata a 4,04% (-0,35 p.p.); continua crescita dei ricavi dall’Asset Management;

- Premi lordi complessivi a € 19,2 miliardi (+0,3%), con un positivo andamento del segmento Danni (+4,0%). Nel Vita, raccolta netta a € 3,1 miliardi (-25,2%) e riserve tecniche a € 363,4 miliardi (-1,6%), in conseguenza dell’attuale andamento dei mercati finanziari;

- Solida posizione di capitale di Gruppo con un Preliminary Solvency Ratio a 196%;

- L’utile netto di Gruppo si attesta a € 113 milioni (€ 744 milioni a 1Q19) e risente di € 655 milioni di svalutazioni nette sugli investimenti legate all’impatto del Covid- 19 sui mercati finanziari e del contributo di € 100 milioni2 stanziati dal Gruppo per il Fondo Straordinario Internazionale per l’emergenza da pandemia. Risulta nullo il contributo delle dismissioni, rispetto a € 128 milioni di plusvalenza del primo trimestre del 2019.

Il Group CFO di Generali, Cristiano Borean, ha affermato: “In uno dei periodi più difficili e incerti degli ultimi decenni, caratterizzato dall’emergenza Covid-19, con pesanti ricadute macroeconomiche e finanziarie, il nostro modello di business ha garantito la continuità operativa del Gruppo e ci ha permesso di svolgere senza interruzioni il ruolo di Partner di Vita per i nostri clienti. Questo anche grazie a una sempre crescente digitalizzazione dei processi e dell’offerta, a una rete distributiva multicanale che fa leva su una rete globale di agenti, e alla diversificazione internazionale. I primi tre mesi dell’anno evidenziano una buona performance operativa e confermano la solidità patrimoniale del Gruppo. Il risultato netto risente delle svalutazioni derivanti dall’attuale andamento dei mercati finanziari a seguito del diffondersi su scala globale della pandemia.”

Torino - Il Consiglio di Amministrazione di Assicurazioni Generali, riunitosi sotto la presidenza di Gabriele Galateri di Genola, ha approvato le Informazioni Finanziarie al 31 marzo 20203.

Premi, Nuova produzione e Volumi

- I premi lordi del Gruppo evidenziano una lieve crescita rispetto allo scorso anno (+0,3%), attestandosi a € 19.163 milioni, grazie al contributo del segmento Danni che compensa il calo osservato nel segmento Vita.

La flessione dell’1,6% dei premi Vita riflette la contrazione delle linee risparmio (-13,2%), osservata principalmente in Italia, Francia e Asia. Significativa invece la crescita dei prodotti unit-linked (+20,9%) diffusa nei vari paesi di operatività del Gruppo, in particolare in Francia e Italia. Positivo l’andamento delle linee puro rischio e malattia (+0,7%).

L’effetto combinato della flessione dei premi e dell’aumento dei pagamenti, in particolare riscatti, determinano un calo della raccolta netta, che si attesta a € 3,1 miliardi (-25,2%), osservato soprattutto in Italia, Francia e Asia.

In aumento i premi del segmento Danni (+4,0%) grazie al positivo andamento di entrambe le linee di business. Il comparto auto mostra una crescita dell’1,7%, principalmente per lo sviluppo in Austria, CEE e Russia (ACEER), Francia e Americas e Sud Europa. Anche il non auto registra un aumento (+5,3%), riflettendo gli andamenti positivi diffusi nelle diverse aree di operatività del Gruppo, in particolare in Italia, ACEER, Francia, Spagna e nelle branch estere. - La nuova produzione in termini di PVNBP (valore attuale dei premi di nuova produzione) si attesta a € 10.996 milioni, in aumento del 2,4%. L’aumento è dovuto alla crescita dei prodotti unit-linked (+18,6%) e dei prodotti di puro rischio (+13,8%), che compensa la flessione dei prodotti tradizionali di risparmio. Nonostante ipotesi finanziarie meno favorevoli, la redditività della nuova produzione sul PVNBP si attesta a 4,04% presentando una flessione contenuta (-0,35 p.p.) grazie al mix produttivo più favorevole, al continuo miglioramento delle caratteristiche dei nuovi prodotti e all’ulteriore ricalibrazione delle garanzie. Per effetto di questi movimenti, il valore della nuova produzione (NBV) risulta pari a € 444 milioni (-5,9%).

- Gli Asset Under Management complessivi4 di parti terze diminuiscono a € 152.872 milioni (-5,5%), riflettendo l’attuale situazione dei mercati finanziari nonché le uscite registrate su alcuni portafogli nel primo trimestre dell’anno.

- Le riserve tecniche Vita decrescono a € 363.441 milioni (-1,6%), riflettendo in particolare la contrazione della componente unit-linked (-11,1%) a seguito dell’andamento dei mercati finanziari nel periodo di riferimento.

Performance Economica

- Il risultato operativo si attesta a € 1.448 milioni, evidenziando un aumento del 7,6%.

In aumento il risultato operativo del segmento Danni (+14,6%), trainato sia dalla performance tecnica, che più che compensa il calo del risultato degli investimenti, sia dal positivo contributo della nuova acquisizione di Seguradoras Unidas in Portogallo (€ 34 milioni). Il combined ratio migliora a 89,5%, -2,0 p.p. rispetto al 1Q19, trainato dal miglioramento della sinistralità corrente non catastrofale, osservato in entrambi i comparti e più marcato in quello auto. In miglioramento anche il tasso costi, in particolare nella componente amministrativa. Nel primo trimestre si sono registrati circa € 93 milioni di sinistri catastrofali, pari a 1,7 p.p. sul combined ratio (0,9 p.p. 1Q19).

Sostanzialmente stabile il risultato operativo del segmento Vita (-0,6%), dove il buon andamento del margine tecnico al netto delle spese di gestione assicurativa è compensato dal calo del risultato degli investimenti a seguito dell’impatto negativo dei mercati finanziari nel periodo di riferimento.

In aumento il risultato operativo del segmento Asset Management (+32%), principalmente a seguito dell’aumento dei ricavi operativi pari a € 195 milioni, che, rispetto al primo trimestre dello scorso anno, hanno beneficiato del consolidamento dei ricavi delle nuove boutique. A perimetro omogeneo, l’incremento del risultato operativo del segmento sarebbe pari a 24,0%.

Migliora anche il risultato operativo del segmento Holding e altre attività, per effetto del maggiore risultato di Banca Generali. - L’utile netto di Gruppo si attesta a € 113 milioni (€ 744 milioni 1Q19). La flessione riflette principalmente:

- € 655 milioni per le significative svalutazioni operative e non operative su investimenti (titoli contabilizzati come disponibili per la vendita), a seguito dell’applicazione delle regole dei principi contabili5, conseguenti alla situazione dei mercati finanziari impattati dal diffondersi a livello globale del Covid-19. Tali svalutazioni, in gran parte non deducibili, hanno determinato anche il maggiore impatto della fiscalità che passa dal 30,6% al 61,2%;

- la spesa non operativa di € 1006 milioni della costituzione del Fondo Straordinario Internazionale lanciato dal Gruppo per fare fronte all’emergenza Covid-19;

- il minor risultato delle attività operative cessate, nullo al 2020, che complessivamente ammontava a € 123 milioni al primo trimestre dello scorso anno.

L’utile netto normalizzato si attesta a € 113 milioni, rispetto a € 616 milioni al 1Q19. Escludendo l’onere one-off del Fondo Straordinario Internazionale per il Covid-19, l’utile netto normalizzato si attesta a € 188 milioni. - L’utile netto del segmento Asset Management cresce a € 66 milioni (+26,5%). A perimetro omogeneo, tale voce segnerebbe un incremento del 20,5%.

- La redditività a conto economico degli investimenti si attesta allo 0,09% (0,75% 1Q19), riflettendo i minori redditi correnti e le svalutazioni.

Stato Patrimoniale e Posizione di Capitale

- Il patrimonio netto di Gruppo si attesta a € 25.327 milioni (€ 28.360 milioni FY19). La flessione del 10,7% riflette principalmente il calo della riserva per utili attribuibili alle attività finanziarie disponibili per la vendita, derivante dall’andamento dei titoli obbligazionari e fondi di investimento.

- Il Preliminary Solvency Ratio - che rappresenta la visione regolamentare del capitale di Gruppo e si basa sull’utilizzo del modello interno unicamente per le compagnie che hanno ottenuto la relativa approvazione da parte dell’IVASS, e sulla standard formula per le altre compagnie - è pari a 196% (224% FY19; -28 p.p.).

La solida generazione normalizzata di capitale al netto del dividendo di competenza (calcolato come pro rata del dividendo complessivo dell’anno precedente) ha solo marginalmente compensato gli effetti negativi delle varianze di mercato legate al diffondersi del Covid -19 (-23 p.p.) e quelli (-7,4 p.p. in aggregato) derivanti dal recepimento di cambi regolamentari (modifica EIOPA dell’Ultimate Forward Rate e trattamento del business IRP in Francia) e dal completamento dell’acquisizione di Seguradoras Unidas e Advance Care in Portogallo.

L’emergenza senza precedenti legata alla pandemia del Covid-19 sta avendo e continuerà ad avere impatti significativi sul contesto macroeconomico mondiale. Al momento è troppo presto per valutare l’effetto complessivo sul settore assicurativo globale. Il Gruppo Generali, grazie al business mix e alla diversificazione, prevede che il proprio risultato operativo sia resiliente nel 2020, sebbene in probabile flessione rispetto al 2019.

Dal punto di vista operativo, le conseguenze macroeconomiche del Covid-19 avranno un riflesso negativo sull’evoluzione della raccolta del Gruppo, in particolare nelle assicurazioni sui viaggi. Anche i proventi finanziari ricorrenti (dividendi, affitti e commissioni) saranno impattati negativamente. Per quanto riguarda la sinistralità, è al momento difficile fornire un’indicazione precisa sull’impatto del Covid- 19. Nel complesso, il Gruppo può contare su un business mix favorevole e su solide condizioni contrattuali delle polizze.

Generali sta lavorando per ridurre significativamente i costi, al fine di mitigare l’impatto della riduzione prevista dei ricavi.

Allo stesso tempo il Gruppo - in linea con la sua ambizione di essere Life-time Partner e con il suo impegno sulla sostenibilità - è orgoglioso di implementare una serie di misure a sostegno dei propri dipendenti, dei clienti, degli agenti e delle comunità di riferimento. Seppure tali iniziative impatteranno sulla nostra base costi e sui risultati nel breve termine, il benessere e la sicurezza dei nostri stakeholder sono un investimento per il nostro futuro.

Generali, in attesa di un quadro più preciso sulla situazione economica complessiva, stima che la debolezza dei mercati finanziari e le conseguenze legate allo sviluppo della pandemia avranno un impatto negativo sul risultato netto del 2020, principalmente a causa delle svalutazioni.

Iniziative per l’emergenza Covid-19

Il 12 marzo il Consiglio di Amministrazione di Generali ha costituito un Fondo Straordinario Internazionale di € 100 milioni finalizzato a rispondere all’emergenza Covid-19 e favorire il recupero delle economie dei paesi in cui il Gruppo opera, al quale hanno contribuito anche i dipendenti. Il Fondo è intervenuto a sostegno dell’emergenza sanitaria in Italia, secondo le priorità definite insieme al Sistema Sanitario Nazionale e alla Protezione Civile italiana, e attraverso iniziative a supporto di clienti, PMI e loro dipendenti in tutti i paesi del Gruppo.

Inoltre, i componenti del Group Management Committee e gli altri Dirigenti con Responsabilità Strategiche hanno deciso volontariamente di ridurre la propria remunerazione fissa del 20%, a partire da aprile 2020 e fino a fine anno, incrementando ulteriormente il Fondo.

Per ulteriori eventi significativi occorsi nel periodo e successivamente al 31 marzo 2020 si può fare riferimento ai comunicati stampa scaricabili dal sito www.generali.com.

Il Dirigente Preposto alla redazione dei documenti contabili societari, Cristiano Borean, dichiara ai sensi del comma 2 dell’articolo 154 bis del Testo Unico della Finanza che l’informativa contabile contenuta nel presente documento corrisponde alle risultanze documentali, ai libri e alle scritture contabili.

Il Consiglio, sulla base delle dichiarazioni rese dagli interessati e delle informazioni a disposizione della Società, ha accertato la sussistenza dei requisiti di professionalità, onorabilità e indipendenza nonché l’insussistenza di qualsivoglia situazione impeditiva o d’incompatibilità in capo ai componenti del Collegio Sindacale in relazione a quanto previsto dalla normativa di legge e regolamentare loro applicabile. Il Consiglio ha, altresì, preso atto di quanto comunicato dal Collegio Sindacale in merito alla sussistenza in capo ai Sindaci dei requisiti di indipendenza previsti dal Codice di Autodisciplina.

Il glossario e la descrizione degli indicatori alternativi di performance sono disponibili nella Relazione Annuale Integrata e Bilancio Consolidato di Gruppo 2019.

1Le variazioni di premi, raccolta netta Vita e PVNBP (valore attuale dei premi della nuova produzione) sono a termini omogenei (a parità di cambi e area di consolidamento). Le variazioni di risultato operativo, investimenti propri e riserve tecniche Vita escludono le entità cedute dal periodo comparativo.

2Tale importo, al netto delle tasse, è pari a € 75 milioni.

3Le Informazioni Finanziarie al 31 marzo 2020 non rappresentano un’Informativa Finanziaria Infrannuale ai sensi dello IAS 34.

4Comprensivi anche degli attivi gestiti da Banca Generali e fondi pensione.

5Le Informazioni Finanziarie al 31 marzo 2020 non rappresentano un’Informativa Finanziaria Infrannuale ai sensi del principio IAS 34: conseguentemente tali svalutazioni non riflettono un cambio definitivo del valore di carico degli investimenti, il quale verrà determinato al 30 giugno sulla base dei valori a quella data.

6Tale importo, al netto delle tasse, è pari a € 75 milioni.