Informazioni Finanziarie al 30 settembre 2022(1)

10 novembre 2022 - 07:30 price sensitive

Generali: prosegue la crescita dei risultati. La posizione di capitale si conferma estremamente solida

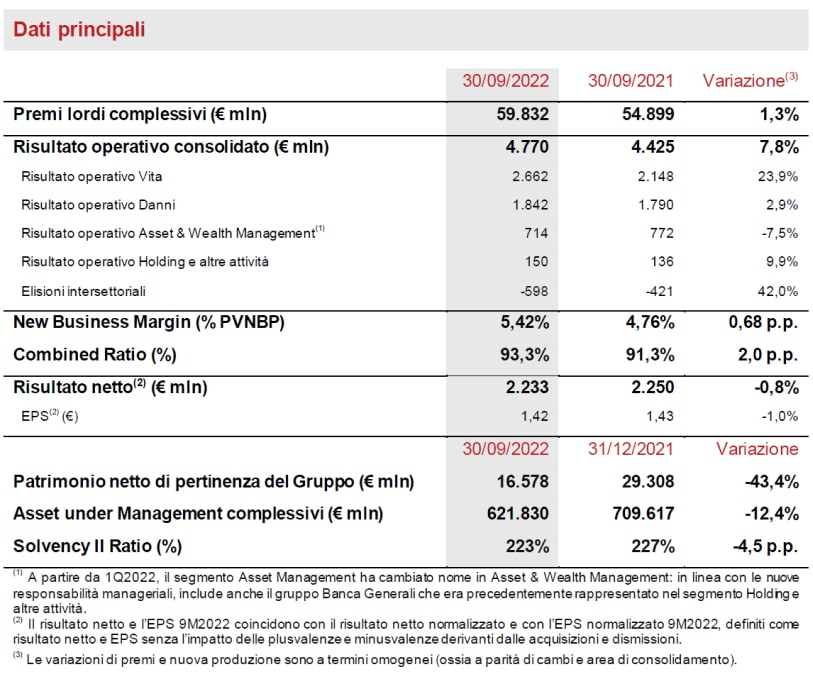

- Premi lordi in aumento a € 59,8 miliardi (+1,3%), grazie allo sviluppo del Danni (+10,3%), in particolare nel non auto; premi in calo nel Vita (-2,9%). Raccolta netta Vita a € 7,7 miliardi, guidata dalle linee unit-linked e puro rischio e malattia, coerentemente con la strategia di riposizionamento del portafoglio

- Risultato operativo in ulteriore crescita a € 4,8 miliardi (+7,8%), grazie allo sviluppo positivo dei segmenti Vita e Danni. Combined Ratio a 93,3% (+2 p.p.). Eccellente New Business Margin a 5,42% (+0,68 p.p.)

- Utile netto stabile a € 2.233 milioni (-0,8%). Senza gli impatti degli investimenti russi, l’utile netto risulterebbe in crescita a € 2.374 milioni (+5,5%)

- Estremamente solida la posizione di capitale, con il Solvency Ratio a 223% (227% FY2021)

Il Group CFO di Generali, Cristiano Borean, ha affermato: “I risultati dei primi nove mesi riflettono la solidità del nostro Gruppo basata sulla nostra strategia focalizzata sulle linee di business più profittevoli e su fonti di utili diversificate. Questo ci permette di continuare a generare valore nonostante il contesto macroeconomico. Generali sta conseguendo con successo una crescita sostenibile e sta aumentando costantemente il proprio risultato operativo, in coerenza con l’efficace implementazione del nostro piano strategico ‘Lifetime Partner24: Driving Growth’”.

EXECUTIVE SUMMARY

Milano - Il Consiglio di Amministrazione di Assicurazioni Generali, riunitosi sotto la presidenza di Andrea Sironi, ha approvato le Informazioni Finanziarie al 30 settembre 20222 del Gruppo Generali.

I premi lordi sono in aumento a € 59.832 milioni (+1,3%), grazie al continuo sviluppo del segmento Danni. La raccolta netta Vita si attesta a € 7.667 milioni (-25,3%). Il calo è principalmente ascrivibile alla linea risparmio, in coerenza con la strategia di Gruppo di riposizionamento del portafoglio e con specifiche attività di in-force management. In diminuzione anche la linea unit-linked, riflettendo la maggiore incertezza del contesto macro-economico. La raccolta delle linee puro rischio e malattia evidenzia una crescita robusta. Le riserve tecniche Vita sono pari a € 418,5 miliardi (-1,4% rispetto a FY2021), riflettendo l’andamento dei mercati finanziari.

Il risultato operativo si conferma in ulteriore crescita a € 4.770 milioni (+7,8%), grazie allo sviluppo positivo dei segmenti Vita e Danni.

Il risultato operativo del segmento Vita (+23,9%) e il New Business Margin (+0,68 p.p.) continuano a crescere, beneficiando del rialzo dei tassi di interesse.

In aumento anche il risultato operativo del segmento Danni (+2,9%). Il Combined Ratio si attesta a 93,3% (+2,0 p.p.), riflettendo una maggiore sinistralità, impattata anche dall’accelerazione dell’iperinflazione in Argentina. Senza considerare questo paese, il Combined Ratio si attesterebbe a 92,5% (91,1% 9M2021). Il risultato operativo del segmento Asset & Wealth Management raggiunge € 714 milioni (-7,5%). La variazione è dovuta interamente alla contrazione delle commissioni di performance di Banca Generali, a seguito dell’andamento dei mercati finanziari. Il risultato operativo dell’Asset Management raggiunge € 459 milioni (+1,7%).

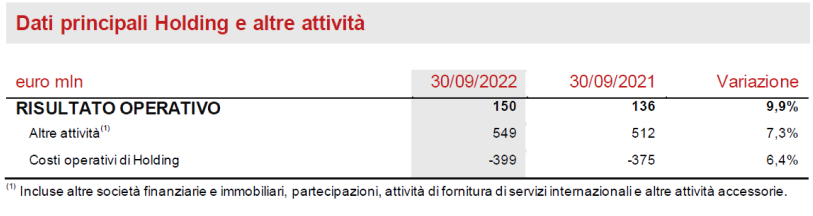

Cresce il risultato operativo del segmento Holding e altre attività (+9,9%), principalmente per effetto del risultato del real estate.

Il risultato non operativo si attesta a € -1.064 milioni (€ -731 milioni 9M2021). In particolare, il risultato non operativo degli investimenti è pari a € -245 milioni (€ 137 milioni 9M2021), soprattutto per le maggiori svalutazioni sugli investimenti classificati come disponibili per la vendita, in particolare quelli russi, e per minori profitti netti di realizzo3.

Il tax rate è pari a 32,9% (32,7% 9M2021).

L’utile netto si attesta a € 2.233 milioni (€ 2.250 milioni 9M2021) e risente degli impatti degli investimenti russi per € 141 milioni nei primi nove mesi del 2022. La svalutazione sulla partecipazione in Ingosstrakh è pari a € 48 milioni mentre € 93 milioni si riferiscono ai titoli a reddito fisso detenuti direttamente dal Gruppo4. Senza tale impatto, il risultato netto aumenterebbe a € 2.374 milioni (+5,5%).

Gli Asset Under Management complessivi del Gruppo sono pari a € 621,8 miliardi (-12,4% rispetto a FY2021), riflettendo principalmente l’aumento dei tassi di interesse sui titoli a reddito fisso.

Il patrimonio netto di Gruppo si attesta a € 16.578 milioni (-43,4% rispetto a FY2021). La variazione è principalmente ascrivibile alla diminuzione della riserva per utili attribuibili alle attività finanziarie disponibili per la vendita per € -14.063 milioni - derivante soprattutto dall’aumento dei tassi di interesse e degli spread corporate.

Il Gruppo mantiene una posizione di capitale estremamente solida, con il Solvency Ratio a 223% (227% FY2021). La contrazione di 4,5 p.p. riflette principalmente gli impatti derivanti dalle operazioni di M&A, dai cambi regolamentari del primo trimestre nonché dall’accantonamento del dividendo del periodo e dall’operazione di riacquisto di azioni proprie. Tali impatti sono solo parzialmente compensati dal solido contributo della generazione normalizzata di capitale e dalle positive varianze di mercato (ascrivibili all’incremento dei tassi di interesse che ha più che controbilanciato il calo del mercato azionario,l’ampliamento degli spread sui BTP e l’aumento della volatilità e dell’inflazione).

SEGMENTO VITA

- Risultato operativo in forte crescita a € 2.662 milioni (+23,9%)

- Eccellente New Business Margin a 5,42% (+0,68 p.p.)

- Il valore della nuova produzione (NBV) ammonta a € 1.733 milioni (+0,6%)

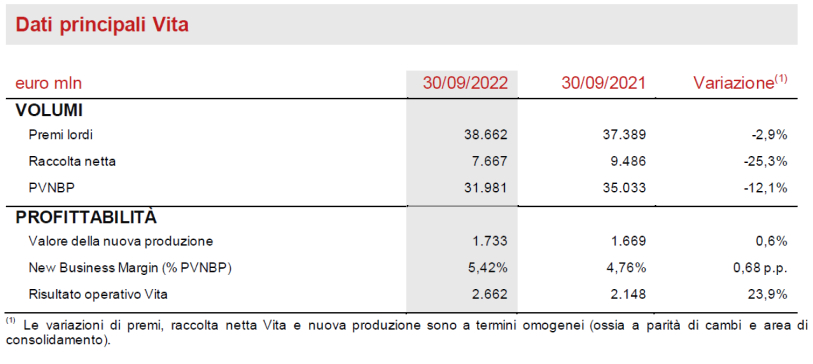

I premi lordi del segmento Vita5 ammontano a € 38.662 milioni6 (-2,9%). Flette la linea risparmio (-8,3%), soprattutto in Italia, Francia e Germania, mentre la linea unit-linked è sostanzialmente stabile (-1,4%), principalmente a seguito del rallentamento osservato nel terzo trimestre in Italia e Francia. La linea puro rischio e malattia si conferma in crescita (+5,0%) in quasi tutte le principali aree di operatività del Gruppo.

La raccolta netta Vita si attesta a € 7.667 milioni7 (-25,3%). La linea risparmio registra una raccolta netta di € -3.026 milioni (€ -476 milioni 9M2021). Ciò riflette la strategia di Gruppo di riposizionamento del portafoglio, la prosecuzione di attività di in-force management, concentrate in Italia, e una diminuzione dei premi, soprattutto in Italia, Francia e Germania. Il tasso di riscatto a livello di Gruppo si mantiene comunque stabile nel corso dei primi nove mesi del 2022. La raccolta della linea unit-linked si attesta a € 6.609 milioni (-7,0%). La raccolta della linea puro rischio e malattia aumenta a € 4.084 milioni (+9,8%) in quasi tutte le principali aree di operatività del Gruppo.

La nuova produzione (espressa in termini di valore attuale dei premi futuri - PVNBP) si attesta a € 31.981 milioni (-12,1%), riflettendo in particolare l’incertezza del contesto macro-economico che impatta principalmente le attività in Italia, Germania e Francia. Ciò ha coinvolto soprattutto il business tradizionale di risparmio (-20,1%) e, in misura più contenuta, il business di puro rischio (-11,5%); solo marginale la flessione del business unit-linked (-2,7%).

Grazie alla strategia del Gruppo di ribilanciamento del business mix produttivo verso i comparti più profittevoli e all’aumento dei tassi di interesse, la redditività della nuova produzione sul PVNBP (New Business Margin) cresce a 5,42% (+0,68 p.p.), mostrando un miglioramento in tutte le linee di business. Grazie a tale aumento, il Gruppo più che compensa il calo dei volumi, portando il valore della nuova produzione (NBV) in crescita a € 1.733 milioni (+0,6%).

Il risultato operativo è in forte crescita a € 2.662 milioni (€ 2.148 milioni 9M2021). Migliora il margine tecnico al netto delle spese di gestione assicurativa, grazie ad un business mix più profittevole. Aumenta il risultato degli investimenti, dove la redditività corrente e la dinamica di riservazione beneficiano dell’aumento dei tassi di interesse.

SEGMENTO DANNI

- Premi in aumento a € 21.170 milioni (+10,3%)

- Combined Ratio a 93,3% (+2,0 p.p.)

- Risultato operativo in crescita a € 1.842 milioni (+2,9%)

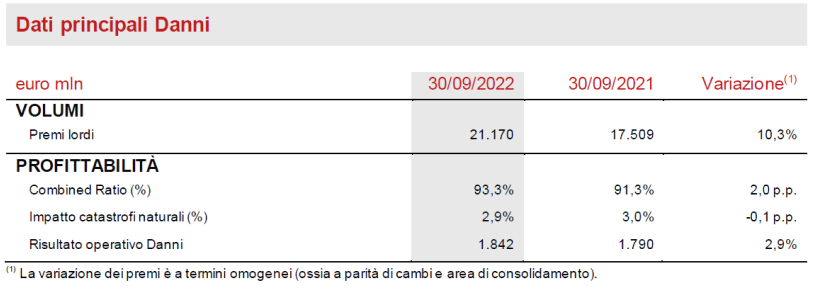

I premi lordi del segmento Danni aumentano a € 21.170 milioni (+10,3%), grazie all’andamento di entrambe le linee di business.

La linea non auto continua a crescere (+12,8%), con un’ulteriore accelerazione nel terzo trimestre, in quasi tutte le principali aree di operatività del Gruppo. La linea auto aumenta del 6,1%, in particolare in Argentina (principalmente a seguito degli adeguamenti inflazionistici), Francia e ACEE, i cui andamenti più che compensano quelli osservati in Italia, Svizzera e Germania.

In forte ripresa, anche grazie al contributo delle nuove partnership, la raccolta di Europ Assistance (+93,4%), che nel 2021 aveva risentito ancora degli impatti della pandemia, soprattutto nella linea viaggi.

Senza considerare il contributo dell’Argentina, paese caratterizzato da uno scenario di iperinflazione, i premi complessivi del segmento aumenterebbero dell’8,7%, in particolare quelli della linea non auto del 12,6% e quelli della linea auto dell’1,7%.

Il Combined Ratio aumenta di 2,0 p.p., attestandosi a 93,3% (92,5% senza considerare l’Argentina). L’andamento deriva da una maggiore sinistralità (+1,7 p.p.) e da un maggiore expense ratio (+0,3 p.p.).

La sinistralità corrente non catastrofale cresce dello 0,7 p.p., da un lato, a seguito della maggiore componente attritional8 (+0,4 p.p.; +0,1 p.p. senza considerare l’Argentina) per effetto principalmente dell’andamento della linea auto, che nella prima parte del 2021 aveva ancora beneficiato degli effetti del lockdown, e, dall’altro, a seguito dei maggiori grandi sinistri man-made (+0,3 p.p.). In lieve diminuzione la sinistralità catastrofale (-0,1 p.p.): nei nove mesi del 2022 si sono verificati sinistri catastrofali per € 560 milioni (€ 486 milioni 9M2021), in particolare le grandinate in Francia e le inondazioni in Italia. In riduzione il contributo delle generazioni precedenti, che si attesta a -3,1% (+1,1 p.p.).

L’expense ratio aumenta a 28,1% (+0,3 p.p.), evidenziando una crescita nella componente amministrativa (+0,4 p.p.) che riflette il consolidamento con il metodo integrale del gruppo Cattolica.

Il risultato operativo si attesta a € 1.842 milioni (€ 1.790 milioni 9M2021). Il calo del risultato tecnico (-9,4%), riflettendo lo sviluppo del Combined Ratio, è più che compensato dal miglioramento del risultato finanziario (+28,6%), che beneficia sia di maggiori redditi correnti sia di maggiori dividendi di Banca Generali e del private equity.

SEGMENTO ASSET & WEALTH MANAGEMENT

- Risultato operativo dell’Asset Management a € 459 milioni (+1,7%)

- Risultato operativo del gruppo Banca Generali a € 254 milioni (-20,5%) a causa della riduzione delle commissioni di performance

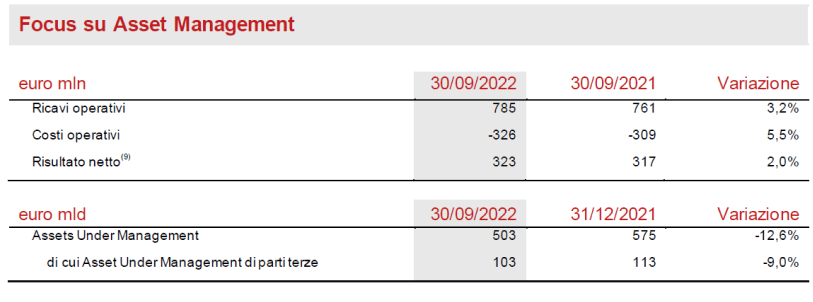

Il risultato operativo del segmento Asset & Wealth Management si attesta a € 714 milioni (-7,5%).

Il risultato operativo delle attività di Asset Management cresce a € 459 milioni (+1,7%), sostenuto dall’aumento dei ricavi operativi (+3,2%) per effetto principalmente delle società asiatiche e di maggiori commissioni di performance non ricorrenti registrate nel primo trimestre.

Il risultato operativo del gruppo Banca Generali è pari a € 254 milioni (-20,5%); la contrazione riflette l’andamento dei mercati finanziari nel corso dei primi nove mesi del 2022, che ha portato a un impatto significativo sulle commissioni di performance da € 196 milioni a 9M2021 a € 18 milioni a 9M2022. Senza considerare l’effetto delle commissioni di performance e l’accantonamento prudenziale di € 80 milioni effettuato a 1H2021 a protezione della clientela, il risultato operativo registrerebbe una crescita significativa. La raccolta netta complessiva di Banca Generali supera € 4 miliardi a 9M2022, confermando un andamento solido a livello di volumi a fronte di un contesto di mercato che rimane particolarmente complesso.

Il risultato netto9 dell’Asset Management aumenta a € 323 milioni (+2,0%).

Il valore complessivo degli Asset Under Management gestiti dalle società di Asset Management è pari a € 502,8 miliardi (-12,6% rispetto a FY2021). Gli Asset Under Management di parti terze gestiti dalle società di Asset Management si attestano a € 102,7 miliardi (-9,0% rispetto a FY2021). La variazione riflette interamente la forte volatilità sui mercati azionari a livello globale e il rialzo delle curve obbligazionarie.

La raccolta netta su clienti di parti terze cresce a € 3,3 miliardi.

SEGMENTO HOLDING E ALTRE ATTIVITÀ

- Risultato operativo in crescita a € 150 milioni (+9,9%)

- Contributo positivo delle attività real estate

Il risultato operativo del segmento Holding e altre attività raggiunge €150 milioni (€136 milioni 9M2021)10.

Positivo il contributo delle Altre attività, principalmente per il miglioramento del risultato del real estate, che nel 2022 beneficia di alcuni effetti positivi non ricorrenti e del fatto che il 2021 era ancora penalizzato dalle restrizioni della pandemia. I costi operativi di holding crescono del 6,4% per effetto principalmente dell’aumento dei costi del personale e di progetti.

OUTLOOK

Nei primi nove mesi del 2022 i mercati finanziari sono stati dominati da tre fattori: la guerra in Ucraina, che ha determinato un consistente aumento dei prezzi dell’energia e delle materie prime; i timori legati ad inflazione e recessione; l’inasprimento delle politiche monetarie da parte delle banche centrali.

I riflessi del quadro macroeconomico sopra accennato potrebbero impattare il settore assicurativo globale, in particolare la crescita del Vita.

I risultati finanziari del periodo testimoniano gli effetti positivi della strategia del Gruppo. Generali conferma che proseguirà con il ribilanciamento del proprio portafoglio Vita a rafforzamento ulteriore della profittabilità e con una logica di più efficiente allocazione di capitale. Continueranno a essere chiave la semplificazione e l’innovazione, con l’introduzione di una gamma di soluzioni modulari di prodotto, disegnate sulle specifiche esigenze e nuovi bisogni del cliente, e offerte al mercato tramite i più idonei, efficienti e moderni canali distributivi. Nel Danni, l’obiettivo del Gruppo nei mercati assicurativi maturi in cui è presente è di massimizzare la crescita profittevole, soprattutto nella linea non auto, e di continuare a rafforzarsi nei mercati ad alto potenziale di crescita, ampliando la propria presenza e offerta sul territorio. Dato l’attuale contesto di inflazione crescente e l’aumento dei costi di gestione dei sinistri, il Gruppo prevede ulteriori adeguamenti tariffari, in aggiunta a quelli già intrapresi. Nell’Asset & Wealth Management le attività di Asset Management identificate nel piano strategico del Gruppo continueranno ad essere implementate, con l’obiettivo di ampliare il catalogo prodotti, in particolare su real asset & private asset, e lo sviluppo della capacità distributiva. Con riferimento al Wealth Management, il gruppo Banca Generali si focalizzerà sugli obiettivi di sviluppo dimensionale, profittabilità e remunerazione degli azionisti definiti nel piano strategico presentato a febbraio.

In merito alla politica degli investimenti, il Gruppo conferma il proprio approccio di un’asset allocation volta a garantire la coerenza con le passività verso gli assicurati e a consolidare la redditività corrente, nonché gli investimenti in private e real asset in modo da contribuire alla diversificazione e alla redditività del portafoglio.

Le iniziative strategiche e le azioni di business implementate sin dagli anni scorsi assicurano il buon posizionamento del Gruppo nel raggiungimento dei propri obiettivi. Nonostante uno scenario macro-economico in evoluzione, Generali conferma il proprio impegno a perseguire una crescita sostenibile, migliorare il profilo degli utili e guidare l’innovazione in modo da realizzare un tasso annuo composto di crescita dell’utile per azione11 nel periodo 2021-2024 tra il 6% e l’8%, generare flussi di cassa netti disponibili a livello della Capogruppo12 nel periodo 2022-2024 superiori a € 8,5 miliardi e distribuire agli azionisti dividendi cumulati13 nel periodo 2022-2024 per un ammontare compreso tra € 5,2 e € 5,6 miliardi, con ratchet policy sul dividendo per azione.

EVENTI SIGNIFICATIVI SUCCESSIVI AL 30 SETTEMBRE 2022

Il 27 ottobre Generali ha annunciato che eserciterà l'opzione di rimborso anticipato (call date 12 dicembre 2022) su tutti i titoli di debito subordinato in circolazione aventi scadenza nel mese di dicembre 2042.

Il 7 novembre Generali ha siglato in Portogallo un accordo a lungo termine, con un periodo di esclusiva quinquennale rinnovabile, per la distribuzione di polizze Vita e Danni. Alla partnership si affiancherà l’acquisizione da parte di Generali di una partecipazione in Banco CTT, attraverso un aumento di capitale riservato pari a € 25 milioni. Generali diventerà così azionista dell'istituto con una quota pari a circa l'8,71%. L'operazione sarà perfezionata a seguito dell'approvazione da parte delle autorità regolatorie competenti.

Gli altri eventi significativi intervenuti successivamente alla chiusura del periodo sono disponibili sul sito.

***

Il glossario e la descrizione degli indicatori alternativi di performance sono disponibili nella Relazione Annuale Integrata e Bilancio Consolidato 2021.

***

Q&A CONFERENCE CALL

Il Group CFO, Cristiano Borean, e il Group General Manager, Marco Sesana, parteciperanno alla Q&A conference call sui risultati del Gruppo Generali al 30 settembre 2022, che si terrà il giorno 10 novembre 2022 alle ore 12:00 CET.

Per seguire la conferenza nella modalità di solo ascolto digitare il numero +39 02 802 09 27.

***

Il Dirigente Preposto alla redazione dei documenti contabili societari, Cristiano Borean, dichiara, ai sensi del comma 2, articolo 154 bis del Testo Unico della Finanza, che l’informativa contabile contenuta nel presente documento corrisponde alle risultanze documentali, ai libri e alle scritture contabili.

1Le variazioni di premi, raccolta netta Vita e nuova produzione sono a termini omogenei (ossia a parità di cambi e area di consolidamento). Le variazioni di risultato operativo, investimenti propri e riserve tecniche Vita escludono le eventuali entità in dismissione o cedute dal periodo comparativo.

Gli importi sono arrotondati alla prima cifra decimale; ne consegue che la somma degli importi arrotondati non in tutti i casi coincide con il totale arrotondato. Analoga situazione può presentarsi per le variazioni.

2Le Informazioni Finanziarie al 30 settembre 2022 non rappresentano un’informativa finanziaria infrannuale ai sensi dello IAS 34.

39M2021 avevano beneficiato di profitti di realizzo per € 67 milioni per l’operazione sulla Torre Libeskind a Milano CityLife, e per € 80 milioni per l’operazione sulla torre Saint Gobain, a Parigi.

4Con riferimento alle esposizioni del Gruppo verso la Russia, a seguito delle svalutazioni avvenute a 9M2022, la partecipazione in Ingosstrakh e i titoli a reddito fisso detenuti direttamente dal Gruppo ammontano rispettivamente a € 165 milioni (€ 384 milioni FY2021) e € 25 milioni (€ 188 milioni FY2021).

Il Gruppo ha anche, in Russia e Ucraina, investimenti indiretti (€ 24 milioni; € 111 milioni FY2021) e attività finanziarie collegate a contratti unit-linked (€ 19 milioni; € 117 milioni FY2021).

5Comprensivi dei premi da contratti di investimento pari a € 1.162 milioni (€ 1.106 milioni 9M2021).

6Il contributo del gruppo Cattolica è pari a € 1.802 milioni.

7Il contributo del gruppo Cattolica è pari a € 297 milioni, quasi interamente derivanti dagli accordi di bancassurance.

8È la componente della sinistralità corrente non catastrofale depurata dall’impatto dei grandi sinistri man-made.

9Dopo la pertinenza di terzi.

10A partire da 1Q2022 è escluso il contributo del gruppo Banca Generali, che è ora rappresentato nel segmento Asset & Wealth Management.

11CAGR su 3 anni; normalizzato per l’impatto di plus e minusvalenze derivanti da acquisizioni e dismissioni. Target basato sui principi contabili IFRS attualmente in vigore.

12Flussi di cassa netti alla Holding e dividendi espressi in visione di cassa.

13Subordinati all’assenza di raccomandazioni regolamentari ostative.