Risultati Consolidati Gruppo Generali al 31 dicembre 2021(1)

15 marzo 2022 - 07:31 price sensitive

Generali raggiunge risultati record. Premi, risultato operativo e utile netto in forte crescita, con una posizione di capitale estremamente solida. Concluso con successo il piano strategico “Generali 2021”

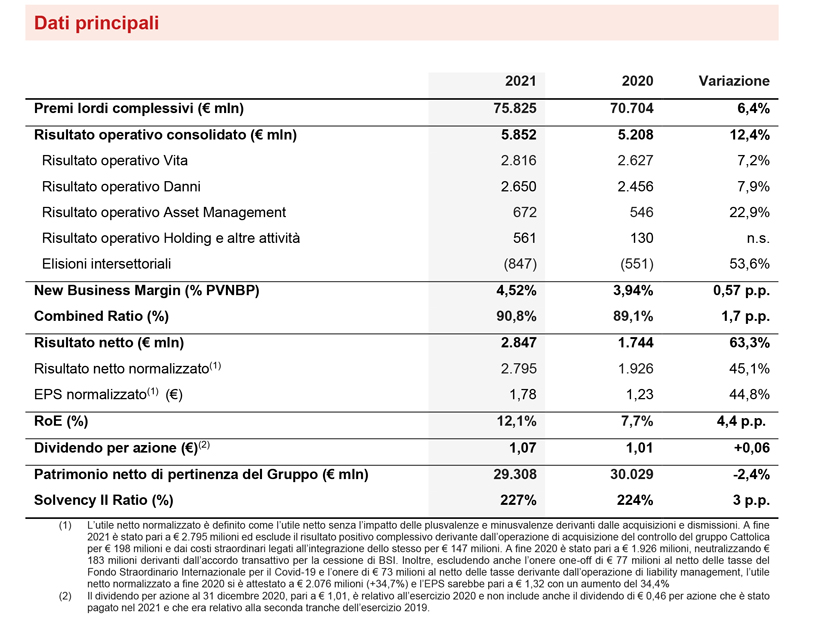

- Risultato operativo migliore di sempre a € 5,9 miliardi (+12,4%), grazie al positivo sviluppo di tutti i segmenti di business

- Premi lordi a € 75,8 miliardi (+6,4%), in aumento sia nel Vita (+6,0%) sia nel Danni (+7,0%). La raccolta netta Vita cresce a € 12,7 miliardi (+4,4%), interamente concentrata nelle linee unit-linked e puro rischio e malattia. Eccellente New Business Margin a 4,52% (+0,57 p.p.), mentre il Combined Ratio a 90,8% (+1,7 p.p.) si conferma il migliore e il meno volatile tra i peer

- Utile netto in forte crescita a € 2.847 milioni (+63,3%). Utile netto normalizzato2 a € 2.795 milioni

- Il Solvency Ratio si conferma estremamente solido a 227% grazie a una generazione di capitale pari a € 3,8 miliardi

- Proposta di dividendo per azione a € 1,07

- Avviato il piano strategico “Lifetime Partner 24: Driving Growth” con focus su crescita sostenibile, miglioramento del profilo degli utili e comprovata capacità di generare ritorni ai vertici del settore

Il Group CEO di Generali, Philippe Donnet, ha affermato: “Con gli eccellenti risultati che presentiamo oggi concludiamo con successo il piano ‘Generali 2021’, dimostrando ancora una volta la nostra capacità di mantenere le promesse fatte al mercato. Nel corso degli ultimi due cicli strategici abbiamo consolidato la leadership in Europa e siamo diventati Partner di Vita per 67 milioni di clienti in tutto il mondo, grazie alle straordinarie competenze dei nostri dipendenti e agenti. Generali è oggi ai vertici del settore per solidità patrimoniale, redditività e crescita, ha rafforzato la propria presenza nei mercati assicurativi a elevato potenziale e ha sviluppato il segmento asset management. Siamo ora impegnati nell’efficace implementazione della strategia ‘Lifetime Partner 24: Driving Growth’, focalizzata sulla crescita sostenibile, sull’ulteriore miglioramento della qualità degli utili e sulla creazione di valore per tutti gli stakeholder. L’approccio rigoroso e disciplinato all'impiego di capitale, la sostenibilità pienamente integrata nel business e l’aumento degli investimenti nella trasformazione digitale e tecnologica saranno i fattori chiave del successo del nuovo piano. Infine, è impossibile non menzionare la crisi in Ucraina. Come già avvenuto per la pandemia da Covid-19, Generali e i suoi dipendenti si sono attivati immediatamente con iniziative concrete per aiutare i rifugiati. Il Gruppo ha una presenza storica nell’Europa Centrale e dell’Est e continuerà a supportare le comunità colpite dalla guerra”.

EXECUTIVE SUMMARY

Milano – Il Consiglio di Amministrazione di Assicurazioni Generali, riunitosi sotto la presidenza di Gabriele Galateri di Genola, ha approvato il bilancio consolidato e il progetto di bilancio della Capogruppo relativi al 2021.

Il risultato operativo del Gruppo si conferma, per il terzo anno consecutivo, il migliore di sempre, raggiungendo € 5.852 milioni (€ 5.208 milioni FY2020), grazie al positivo sviluppo di tutti i segmenti.

I segmenti Vita e Danni confermano l’eccellente profittabilità tecnica, con il New Business Margin a 4,52% (+0,57 p.p.) e il migliore e il meno volatile Combined Ratio tra i peer a 90,8% (+1,7 p.p.).

Il risultato operativo del segmento Asset Management raggiunge € 672 milioni (€ 546 milioni FY2020). La crescita è sostenuta principalmente dai ricavi operativi, che aumentano in particolare grazie all’incremento complessivo delle masse in gestione e all’ulteriore sviluppo della strategia real asset.

Il risultato non operativo di Gruppo si attesta a € -1.306 milioni (€ -1.848 milioni FY2020). In riduzione le svalutazioni su investimenti classificati come disponibili per la vendita, principalmente nella componente azionaria, che si attestano a € -251 milioni (€ -530 milioni FY2020). I profitti netti di realizzo si attestano a € 368 milioni (€ 32 milioni FY2020), concentrati nel comparto immobiliare. Il risultato non operativo risente inoltre del risultato positivo complessivo derivante dall’operazione di acquisizione del controllo del gruppo Cattolica per € 198 milioni e dei relativi costi straordinari legati all’integrazione per € 212 milioni3. Si ricorda che nel 2020 erano compresi, in particolare, la spesa non operativa per la costituzione del Fondo Straordinario Internazionale lanciato dal Gruppo per far fronte all’emergenza Covid-19, a supporto dei sistemi sanitari nazionali e della ripresa economica; ulteriori iniziative locali nei principali paesi di operatività e, in Francia, un contributo obbligatorio straordinario al sistema sanitario nazionale richiesto al settore assicurativo.

L'utile netto è in forte crescita a € 2.847 milioni (€ 1.744 milioni FY2020) grazie, in particolare, al positivo andamento del risultato operativo e del risultato non operativo. L’utile netto normalizzato, che non comprende € 52 milioni relativi all’operazione di acquisizione del controllo e dei costi straordinari legati all’integrazione del gruppo Cattolica, si attesta a € 2.795 milioni (+45,1%, € 1.926 milioni FY2020, che neutralizza € 183 milioni derivanti dall’accordo transattivo per la cessione di BSI)4.

I premi lordi del Gruppo ammontano a € 75.825 milioni (+6,4%), con il positivo contributo sia del segmento Vita (+6,0%)5 sia del segmento Danni (+7,0%).

La raccolta netta Vita cresce del 4,4% a € 12,7 miliardi, interamente concentrata nelle linee unit-linked e puro rischio e malattia. Le riserve tecniche Vita aumentano a € 424 miliardi (+10,3%).

Gli Asset Under Management complessivi del Gruppo sono pari a € 710 miliardi (+8,4%)6.

Il patrimonio netto del Gruppo si attesta a € 29.308 milioni (-2,4%). La variazione è principalmente dovuta al risultato del periodo di pertinenza del Gruppo, più che compensato dalla distribuzione del dividendo e dagli altri utili o perdite rilevati a patrimonio netto (variazione delle riserve per utili o perdite su attività finanziarie disponibili per la vendita).

Il RoE si attesta al 12,1% (+4,4 p.p.).

Il Gruppo ha confermato un’eccellente posizione di capitale con il Solvency Ratio a 227%. L’incremento rispetto alla posizione del 2020 (224%) è ascrivibile al contributo molto positivo della generazione normalizzata di capitale e al favorevole andamento dei mercati finanziari, che ha più che compensato gli impatti negativi derivanti dai cambi regolamentari, dalle operazioni di M&A e dall’accantonamento del dividendo del periodo.

La generazione normalizzata di capitale si conferma solida a € 3,8 miliardi (€ 4,0 miliardi FY2020).

I flussi di cassa netti per la Holding si attestano a € 2,6 miliardi. Il calo rispetto all’anno precedente è dovuto interamente alle azioni di capital management del 2020, nonché a componenti fiscali one-off dell’anno precedente.

Grazie anche a questi risultati, il Gruppo conclude con successo il piano strategico “Generali 2021”, nonostante il contesto caratterizzato dal Covid-19.

In particolare, per quanto riguarda i target finanziari:

- Aumento degli utili per azione: 7,6% (target: 6%-8% il range7 del tasso annuo composto di crescita dell’utile per azione 2018-21);

- Dividendi in crescita: € 4,52 miliardi (target: € 4,5-5,0 miliardi di dividendi cumulati 2019-2021);

- Rendimento più elevato per gli azionisti: nel 2019 e nel 2021 il RoE è stato, rispettivamente, pari a 12,4% e 12,1%. Escludendo il risultato del 2020, impattato dal Covid-19 e da effetti one-off, il RoE medio è superiore al target di piano (>11,5%).

Inoltre è stato annunciato all’Investor Day 2021 un buyback8 pari a € 500 milioni – il primo da 15 anni a questa parte – che sarà proposto all’approvazione della prossima Assemblea degli Azionisti.

Per quanto riguarda i target ESG:

- Nuovi investimenti green e sostenibili: € 6,0 miliardi, superato già a fine 2020 (target € 4,5 miliardi);

- Superato il target di crescita +7%-9% dei premi da prodotti a valenza sociale e ambientale, che ammontano a € 19,9 miliardi FY2021;

- Relationship Net Promoter Score: raggiunta la posizione #1 tra le realtà internazionali a livello europeo (incremento pari a +14,2);

- Reskilling dei dipendenti: 68% dei dipendenti di Gruppo reskilled (target 50%);

- Tasso di engagement dell’83% (+1 p.p. vs 2019 e +1 p.p. vs benchmark di mercato).

DIVIDENDO PER AZIONE

Il dividendo per azione che sarà proposto alla prossima Assemblea degli Azionisti è pari a € 1,07, sarà pagabile a partire dal 25 maggio 2022 e le azioni saranno negoziate prive del diritto al dividendo a partire dal 23 maggio 2022, con data di legittimazione a percepire il dividendo il 24 maggio 2022.

La proposta di dividendo comporta un’erogazione massima complessiva di € 1.691 milioni.

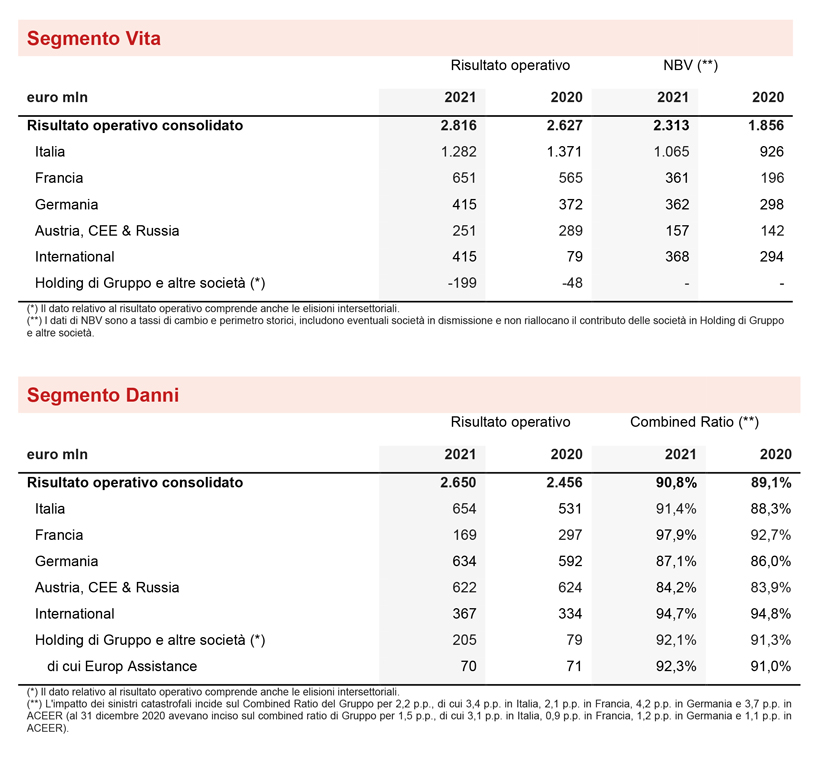

SEGMENTO VITA

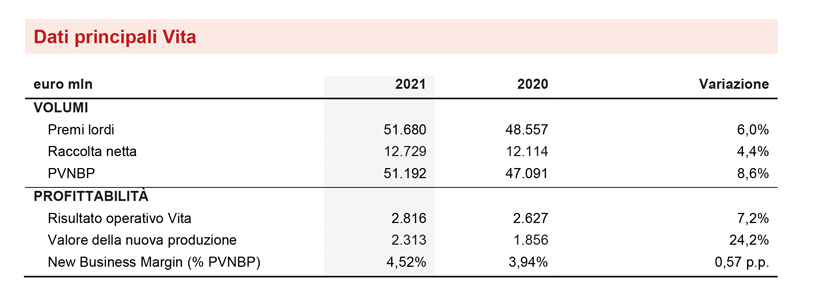

- Ottima raccolta netta pari a € 12.729 milioni (+4,4%), interamente concentrata nelle linee unit-linked e puro rischio e malattia

- Il New Business Margin si conferma a livelli eccellenti a 4,52% (+0,57 p.p.); il valore della nuova produzione (NBV) in forte aumento a € 2.313 milioni (+24,2%)

- Il risultato operativo cresce a € 2.816 milioni (+7,2%)

I premi lordi aumentano a € 51.680 milioni (+6,0%). L’incremento sarebbe pari a 9,5%, escludendo l’effetto non ricorrente dei premi del fondo pensione collettivo Vita sottoscritto nel 2020 in Italia, pari a circa € 1,5 miliardi. Con riferimento alle linee di business, si conferma il positivo trend osservato nel corso del 2021, che evidenzia una spinta del comparto unit-linked (+19,8%), registrato in particolare in Francia, Germania e Italia. Escludendo il citato fondo pensione, le polizze unit-linked del Gruppo crescerebbero del 36,1%. Le linee puro rischio e malattia (+6,0%) confermano il buon andamento osservato nel corso del 2021, riflettendo la crescita diffusa nei paesi in cui il Gruppo opera, trainata in particolare dallo sviluppo in Asia, Italia e ACEER9.

La raccolta netta Vita cresce a € 12.729 milioni (+4,4%; +19,4%, escludendo il citato fondo pensione). In termini di business mix, la raccolta netta è interamente ascrivibile alle linee unit-linked e puro rischio e malattia. La componente risparmio evidenzia infatti un saldo negativo derivante dalla contrazione concentrata principalmente in Italia, per effetto dei minori premi e maggiori riscatti, in coerenza con la scelta strategica del Gruppo di riposizionamento del portafoglio. Le riserve tecniche Vita aumentano a € 424 miliardi (+10,3%).

La nuova produzione (espressa in termini di valore attuale dei premi futuri - PVNBP) ammonta a € 51.192 milioni (+8,6%; +15,0%, escludendo il citato fondo pensione).

Il New Business Margin si conferma a livelli eccellenti, raggiungendo il 4,52% (+0,57 p.p. FY2020) grazie al ribilanciamento del mix produttivo verso la componente unit-linked più profittevole e al continuo miglioramento delle caratteristiche dei nuovi prodotti. In ulteriore miglioramento la redditività dei prodotti di puro rischio, grazie all’incremento del peso dei prodotti italiani caratterizzati da marginalità elevate.

Il valore della nuova produzione (NBV) è in significativo aumento a € 2.313 milioni (+24,2%; € 1.856 milioni FY2020).

Il risultato operativo del segmento cresce del 7,2% a € 2.816 milioni (€ 2.627 milioni FY2020). Migliorano sia il margine tecnico al netto delle spese di gestione assicurativa sia il risultato degli investimenti, che nel 2020 aveva risentito dell’andamento negativo dei mercati finanziari e degli accantonamenti relativi alle garanzie verso gli assicurati in Svizzera.

Si stima10 che nel 2021 il margine tecnico abbia risentito di € -119 milioni derivanti dagli effetti della pandemia Covid-19, in particolare per maggiori sinistri nelle linee puro rischio e malattia, principalmente in Capogruppo, Francia e Americas e Sud Europa. Gli effetti stimati per FY2020 sono pari a € -63 milioni.

SEGMENTO DANNI

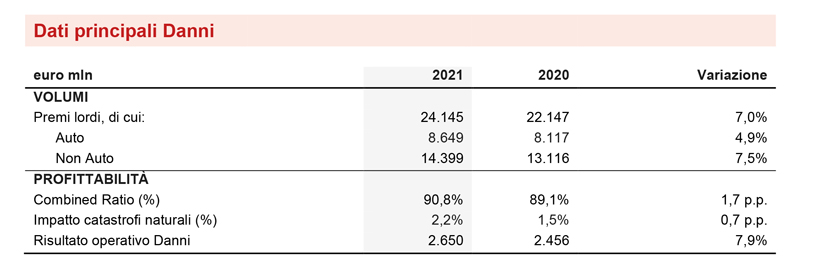

- Premi in crescita a € 24.145 milioni (+7,0%), grazie al contributo delle linee auto e non auto

- Combined Ratio a 90,8% (+1,7 p.p.) si conferma il migliore e il meno volatile tra i peer

- Forte crescita del risultato operativo, pari a € 2.650 milioni (+7,9%)

I premi lordi aumentano a € 24.145 milioni (+7,0%), con andamenti positivi diffusi nei paesi in cui il Gruppo opera. La linea auto cresce del 4,9%, in particolare in ACEER, Argentina, Francia e Italia. In miglioramento anche la linea non auto (+7,5%), che mostra una crescita diffusa in tutte le aree di operatività del Gruppo, in particolare in Italia, Francia e ACEER. In significativo aumento la raccolta premi di Europ Assistance, che aveva risentito degli effetti generati dalla pandemia nel 2020.

Il risultato operativo del segmento cresce del 7,9% e ammonta a € 2.650 milioni (€ 2.456 milioni FY2020). Il calo del risultato tecnico riflette l’andamento del Combined Ratio ed è più che compensato dal miglioramento del risultato finanziario (che beneficia anche del contributo del gruppo Cattolica, del dividendo di Banca Generali e dell’aumento dei dividendi del private equity).

Il Combined Ratio è pari a 90,8% (+1,7 p.p.). L’aumento riflette il maggiore impatto dei sinistri catastrofali e la maggior sinistralità nella linea auto a seguito della progressiva riduzione delle restrizioni rispetto al 2020. In particolare, l’impatto derivante dai sinistri catastrofali, tra cui le tempeste che hanno colpito la Spagna a gennaio e l’Europa continentale in estate, nonché le inondazioni che a luglio hanno colpito prevalentemente la Germania, è stato contenuto a 2,2% (1,5% FY2020) grazie all’attivazione delle coperture riassicurative in aggregato annuo. In lieve calo l’impatto dei grandi sinistri man-made (-0,2 p.p.). Stabile il risultato delle generazioni precedenti a -3,7%. L’expense ratio rimane sostanzialmente stabile a 28,2% (28,1% FY2020).

Si stima11 che il Combined Ratio di Gruppo rideterminato senza l’effetto Covid-19 sarebbe stato pari a 92,3%.

SEGMENTO ASSET MANAGEMENT

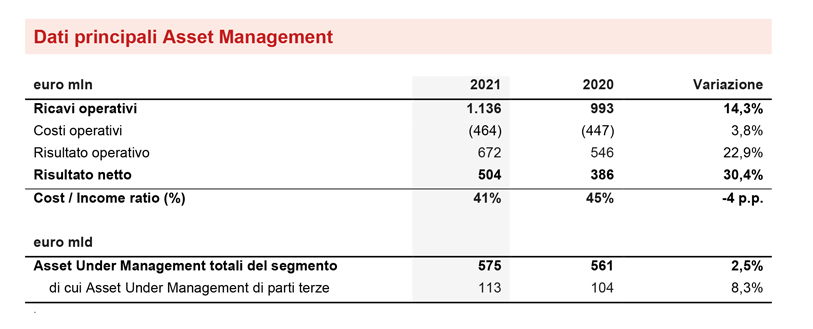

- Il risultato operativo del segmento si attesta a € 672 milioni (+22,9%)

- Il risultato netto del segmento è in aumento a € 504 milioni (+30,4%)

Il risultato operativo del segmento si attesta a € 672 milioni (+22,9%). L’andamento deriva in parte da maggiori ricavi operativi, che ammontano a € 1.136 milioni (+14,3%), reso possibile dalla crescita degli Asset Under Management - grazie alla raccolta netta positiva - dal buon andamento dei mercati finanziari, dalla crescita dei ricavi delle società che fanno parte della piattaforma multi-boutique e dal buon andamento della partecipazione in Guotai (Cina).

Le commissioni di performance diminuiscono a € 57 milioni (€ 122 milioni FY2020). In aumento i costi operativi (+3,8%), pari a € 464 milioni, determinati principalmente dagli investimenti necessari per rafforzare la macchina operativa. Il cost/income ratio, che è calcolato come incidenza dei costi operativi sui ricavi operativi, si riduce di 4 p.p. al 41% (45% FY2020).

Il valore complessivo degli Asset Under Management gestiti dal segmento è pari a € 575,3 miliardi al 31 dicembre 2021 (+2,5%).

Gli Asset Under Management di parti terze passano da € 104,0 miliardi a fine 2020 a € 112,9 miliardi a fine 2021, grazie alla raccolta netta di € 8,5 miliardi.

Il contributo dei clienti esterni è pari al 30% del totale dei ricavi, stabile rispetto a FY2020.

Il risultato netto del segmento Asset Management si attesta a € 504 milioni (+30,4%).

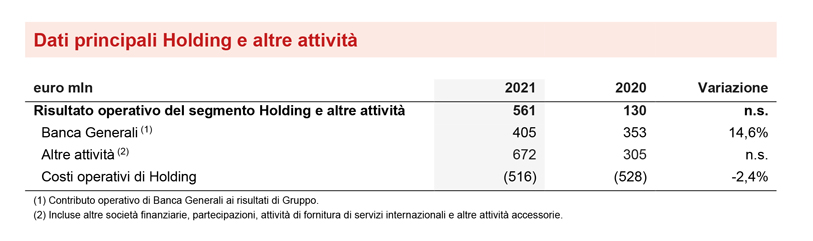

SEGMENTO HOLDING E ALTRE ATTIVITÀ

- Il risultato operativo del segmento si attesta a € 561 milioni

- Si conferma molto positivo il contributo di Banca Generali

- Contributo significativo del private equity

Il risultato operativo del segmento Holding e altre attività è in forte crescita a € 561 milioni (€ 130 milioni FY2020). In particolare, il risultato di Banca Generali si conferma in crescita a € 405 milioni (+14,6%), - anche grazie all’andamento delle commissioni di performance - parzialmente compensato dall’accantonamento prudenziale di € 80 milioni12 nel primo semestre 2021 a protezione della clientela.

Positivo anche il contributo delle Altre attività, interamente guidato dal risultato del private equity.

I costi operativi di Holding ammontano a € -516 milioni (€ -528 milioni FY2020) e riflettono la flessione dei costi, soprattutto nella Capogruppo e nell’Asset & Wealth Management.

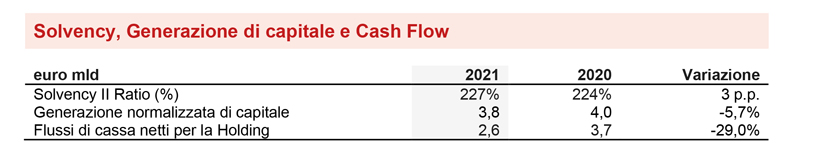

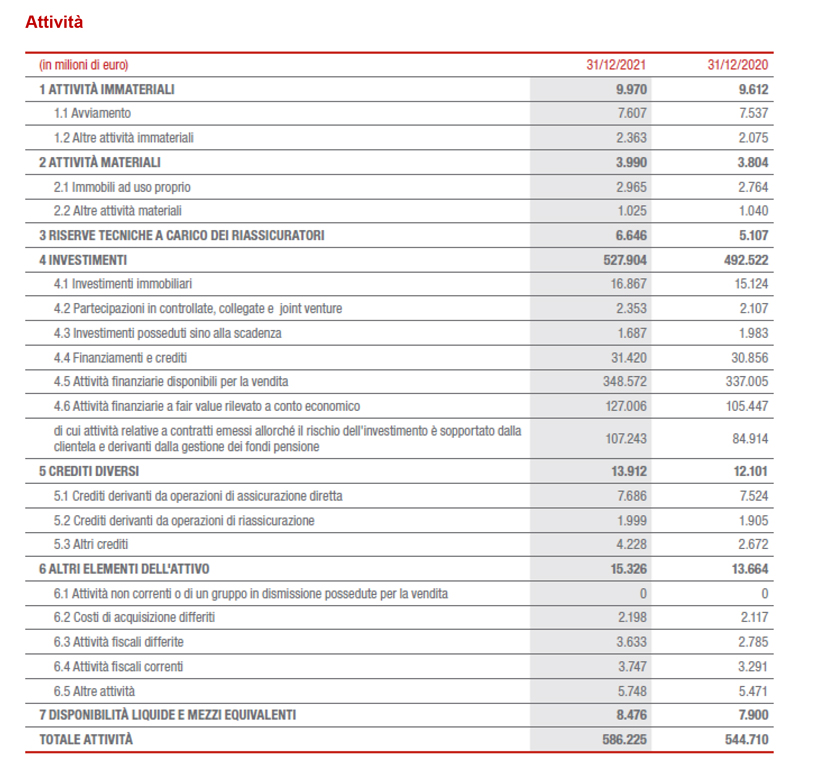

SITUAZIONE PATRIMONIALE E FINANZIARIA DEL GRUPPO

- Estremamente solida la posizione di capitale, con Solvency Ratio a 227%

- Generazione di capitale pari a € 3,8 miliardi

- Generazione netta di cassa per la Holding a € 2,6 miliardi

Il Solvency Ratio si attesta a 227%. L’incremento rispetto alla posizione del 2020 (224%) è ascrivibile al contributo molto positivo della generazione normalizzata di capitale (legato soprattutto all’ulteriore progresso della nuova produzione Vita e al solido risultato del segmento Danni) che, unitamente all’impatto favorevole dell’andamento dei mercati finanziari (caratterizzato da un deciso rialzo dei tassi di interesse e dall’ottima performance del comparto azionario), ha più che compensato gli impatti negativi derivanti dai cambi regolamentari, dalle operazioni di M&A e dall’accantonamento del dividendo del periodo.

Il calo di 6 p.p. rispetto alla posizione di capitale al 30 settembre 2021 (233%) è principalmente ascrivibile all’effetto dell’operazione di acquisizione del controllo sul gruppo Cattolica.

La generazione normalizzata di capitale si conferma solida a € 3,8 miliardi (€ 4,0 miliardi FY2020) grazie soprattutto all’ulteriore progresso della nuova produzione Vita e al solido risultato del segmento Danni.

I flussi di cassa netti per la Holding si attestano a € 2,6 miliardi. Il calo rispetto all’anno precedente è dovuto interamente alle azioni di capital management del 2020 nonché a componenti fiscali one-off dell’anno precedente.

OUTLOOK

Rispetto alle previsioni di un’economia globale in ulteriore ripresa nel 2022, il recente conflitto russo-ucraino ha determinato un contesto di maggiore incertezza e volatilità e un rischio di revisione al ribasso delle stime di crescita. Ad oggi lo sviluppo del conflitto rimane imprevedibile e di conseguenza non è possibile effettuare una stima ragionevole dell’effetto della crisi sui mercati e sul business assicurativo.

In tale contesto, il Gruppo conferma e prosegue con la strategia di ribilanciamento del portafoglio Vita a rafforzamento ulteriore della profittabilità e con una logica di più efficiente allocazione di capitale, anche supportato da un’estensiva analisi dei portafogli esistenti. Nel Danni, l’obiettivo nei mercati assicurativi maturi, in cui il Gruppo è presente, è di massimizzare la crescita e, parallelamente, di rafforzarsi nei mercati ad alto potenziale. Nel segmento Asset Management, proseguiranno nel corso del 2022 le attività identificate del nuovo ciclo di piano al fine di ampliare il catalogo prodotti in termini di real asset & private asset, high conviction e multi-asset strategies.

In linea con il piano strategico “Lifetime Partner 24: Driving Growth”, il Gruppo intende perseguire una crescita sostenibile, migliorare il profilo degli utili e guidare l’innovazione in modo da realizzare un tasso annuo composto di crescita dell’utile per azione13 tra il 6% e l’8% nel periodo 2021-2024, a generare flussi di cassa netti disponibili a livello della Capogruppo14 superiori a € 8,5 miliardi nel periodo 2022-2024 e a distribuire agli azionisti dividendi cumulati15 per un ammontare compreso tra € 5,2 e € 5,6 miliardi nel periodo 2022-2024, con ratchet policy sul dividendo per azione16.

DELIBERA DI AUMENTO DI CAPITALE IN ATTUAZIONE DEL LONG TERM INCENTIVE PLAN

Il Consiglio di Amministrazione ha anche deliberato un aumento di capitale, pari a € 5.524.562, in attuazione del piano di incentivazione di lungo termine “Long Term Incentive Plan 2019-2021”, dopo aver accertato il verificarsi delle condizioni poste alla base dello stesso. L’esecuzione di quanto deliberato dal Consiglio è subordinata all’autorizzazione delle relative modifiche dello Statuto sociale da parte di IVASS.

Il Consiglio di Amministrazione ha inoltre deliberato di sottoporre all’approvazione dell’Assemblea la proposta del piano di incentivazione di lungo termine “Long Term Incentive Plan 2022-2024”, supportato da un programma di buyback a servizio del piano.

NUOVO PIANO DI AZIONARIATO PER I DIPENDENTI DEL GRUPPO GENERALI

Il Consiglio di Amministrazione ha infine deliberato di sottoporre all’approvazione dell’Assemblea la proposta del nuovo piano di azionariato per i dipendenti del Gruppo Generali ai sensi del quale verrà attribuita la possibilità di acquistare a condizioni agevolate azioni ordinarie della Società rinvenienti da un programma di buyback a servizio del piano.

EVENTI SIGNIFICATIVI DEL 2022

Gli eventi significativi intervenuti successivamente alla chiusura del periodo sono disponibili nella Relazione Annuale Integrata e Bilancio Consolidato di Gruppo 2021.

La Relazione contiene anche la descrizione degli indicatori alternativi di performance e il Glossario.

Q&A CONFERENCE CALL

Il Group CEO di Generali, Philippe Donnet, e il Group CFO, Cristiano Borean, parteciperanno alla Q&A conference call sui risultati finanziari del Gruppo Generali al 31 dicembre 2021, che si terrà il giorno 15 marzo 2022 alle ore 12:00 CET.

Per seguire la conferenza nella modalità di solo ascolto digitare il numero +39 02 802 09 27.

Il Dirigente Preposto alla redazione dei documenti contabili societari, Cristiano Borean, dichiara, ai sensi del comma 2, articolo 154 bis del Testo Unico della Finanza, che l’informativa contabile contenuta nel presente documento corrisponde alle risultanze documentali, ai libri e alle scritture contabili.

ULTERIORI INFORMAZIONI PER SEGMENTO

STATO PATRIMONIALE E CONTO ECONOMICO DI GRUPPO17

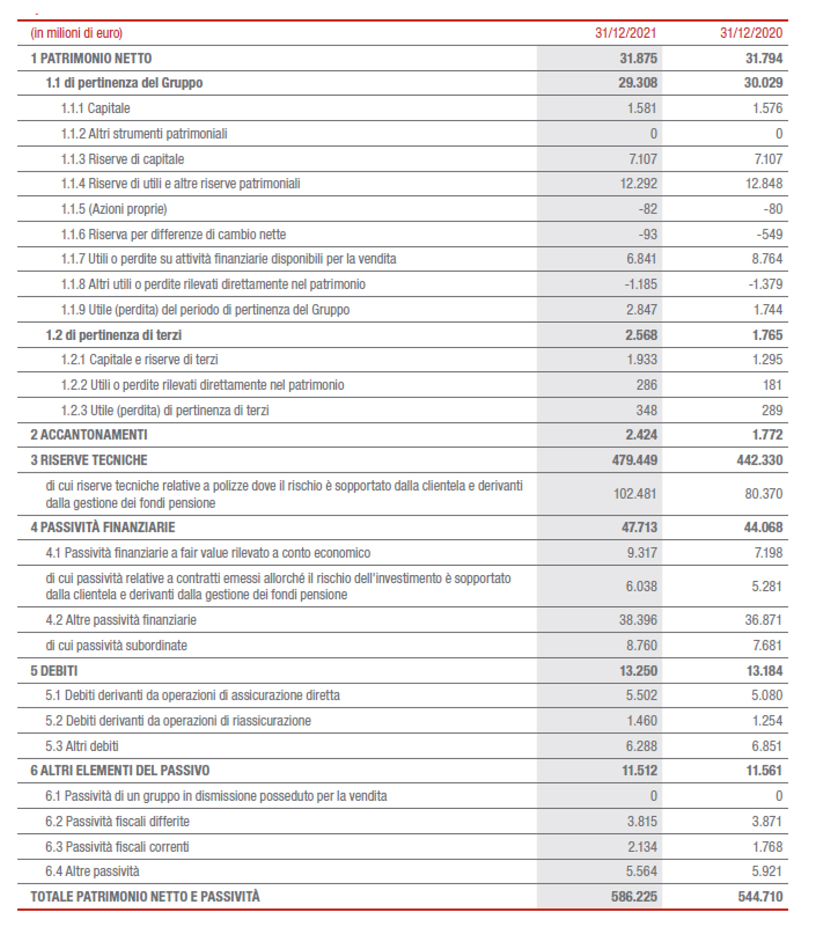

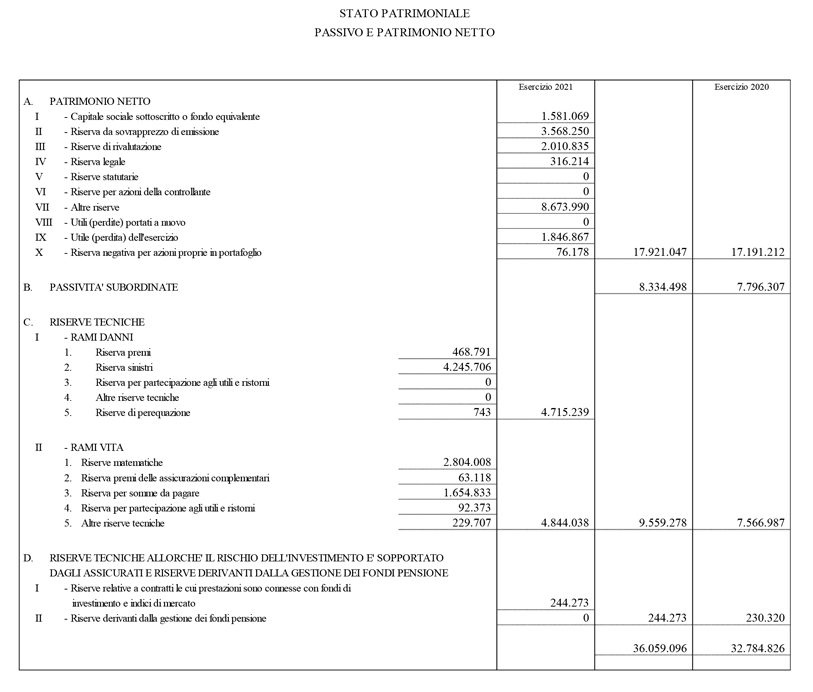

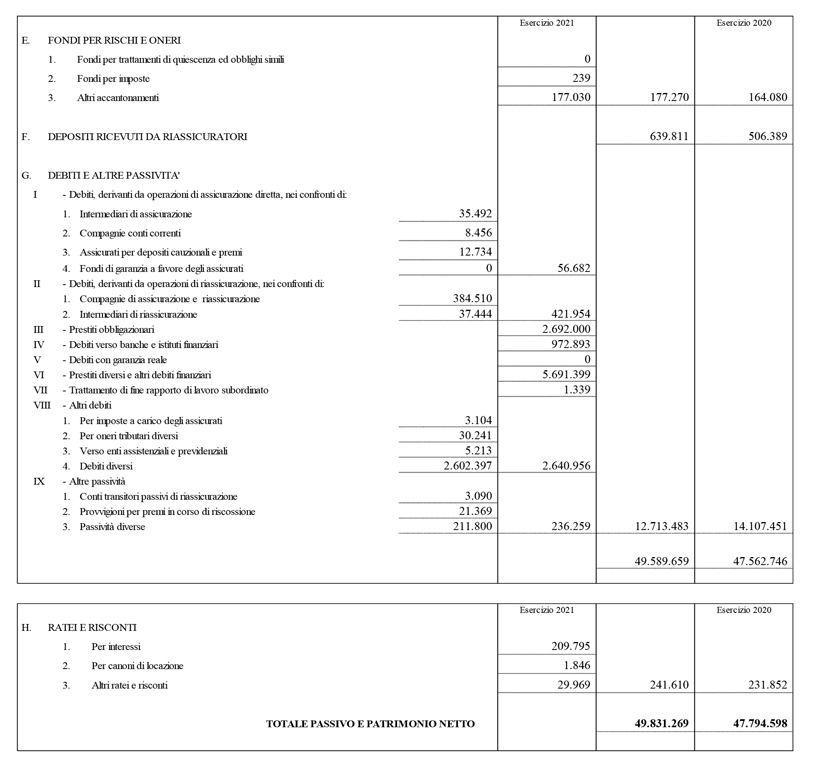

Patrimonio netto e passività

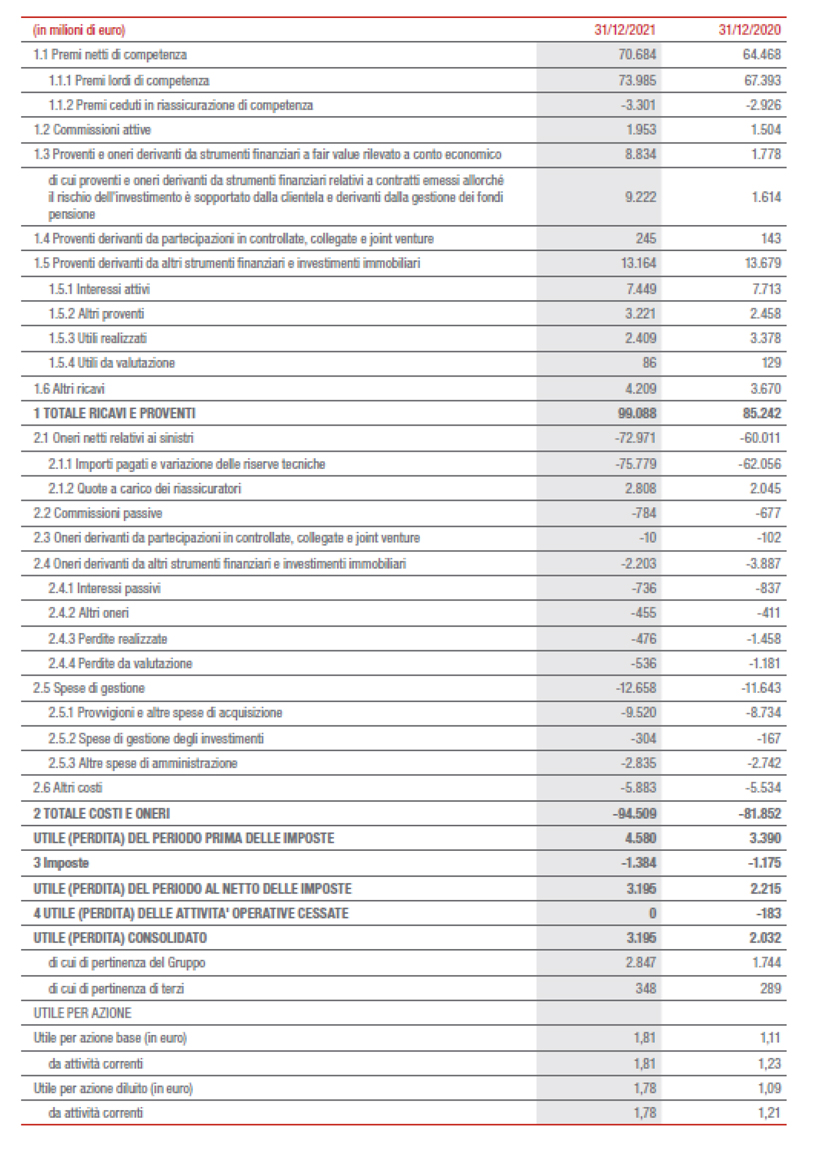

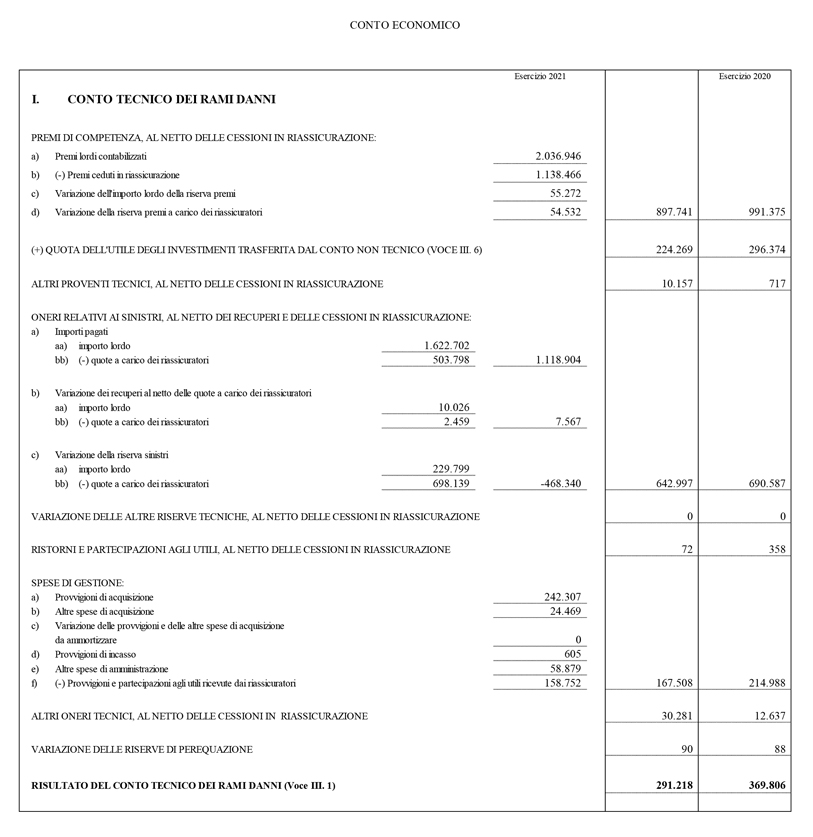

Conto Economico

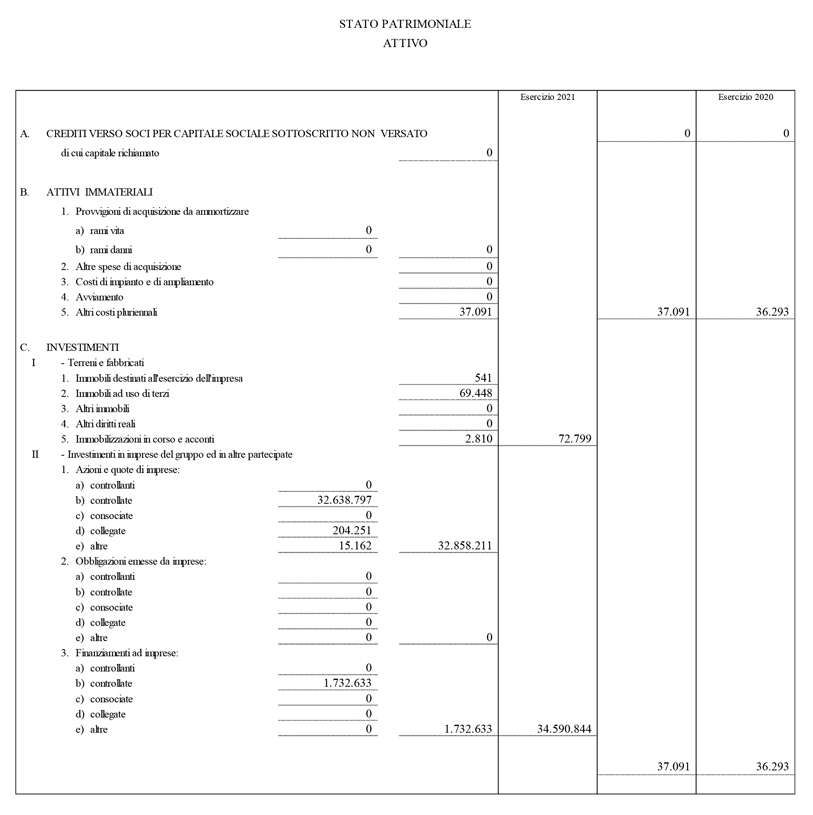

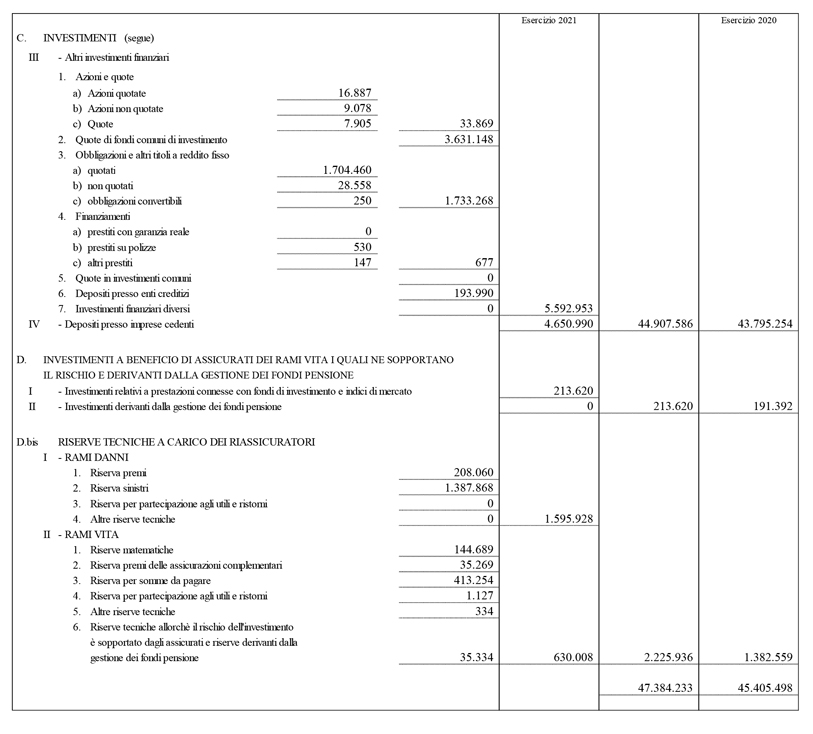

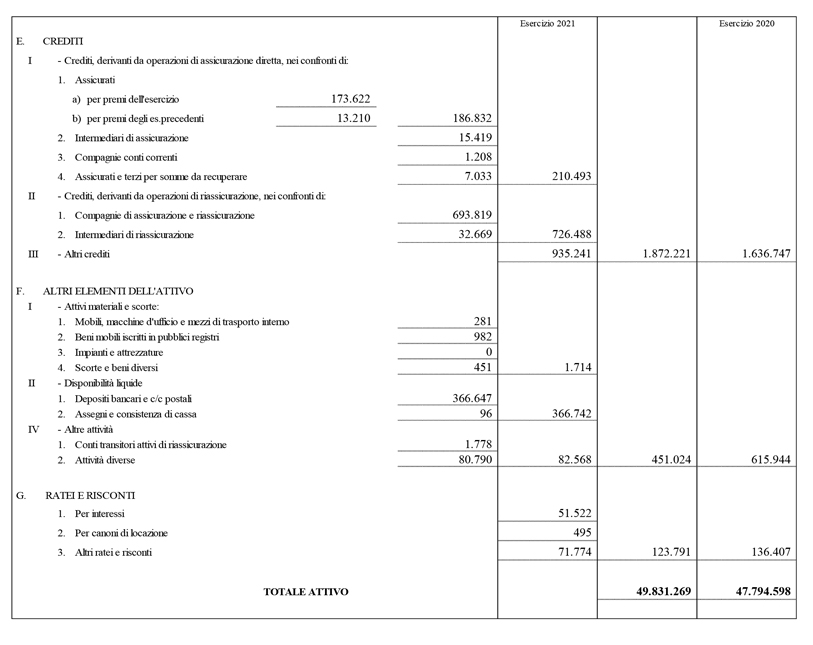

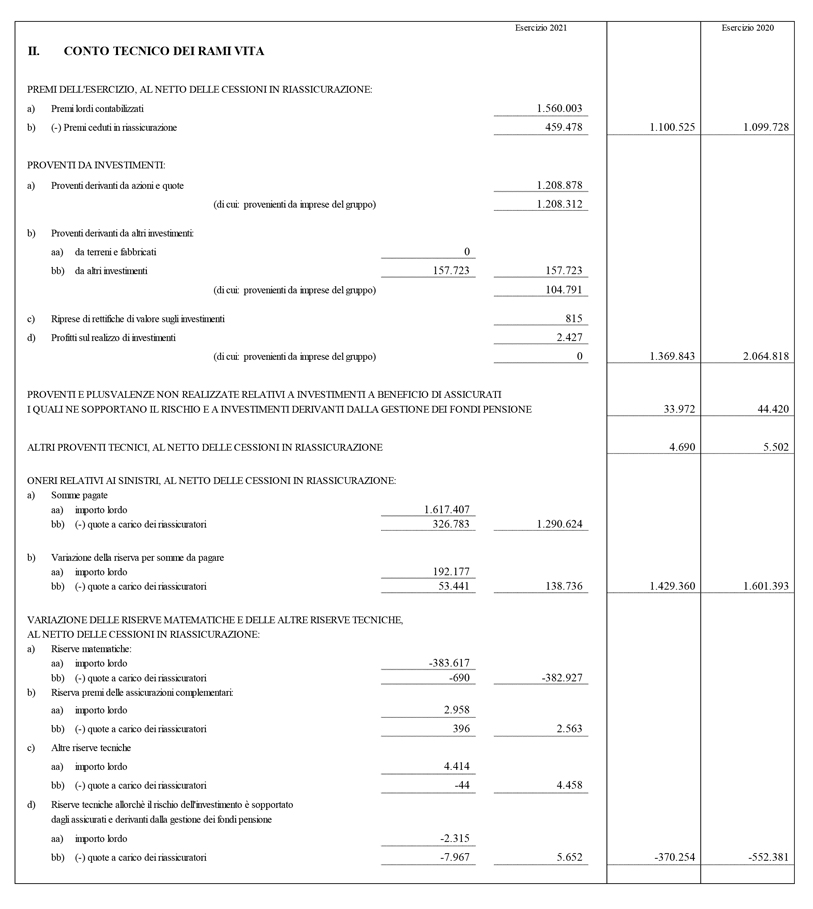

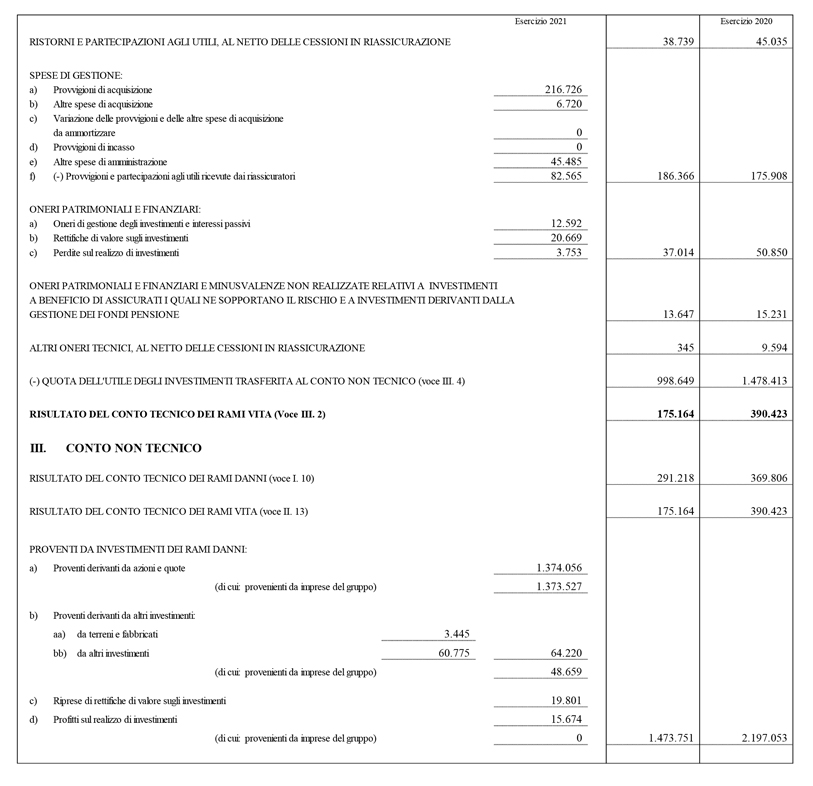

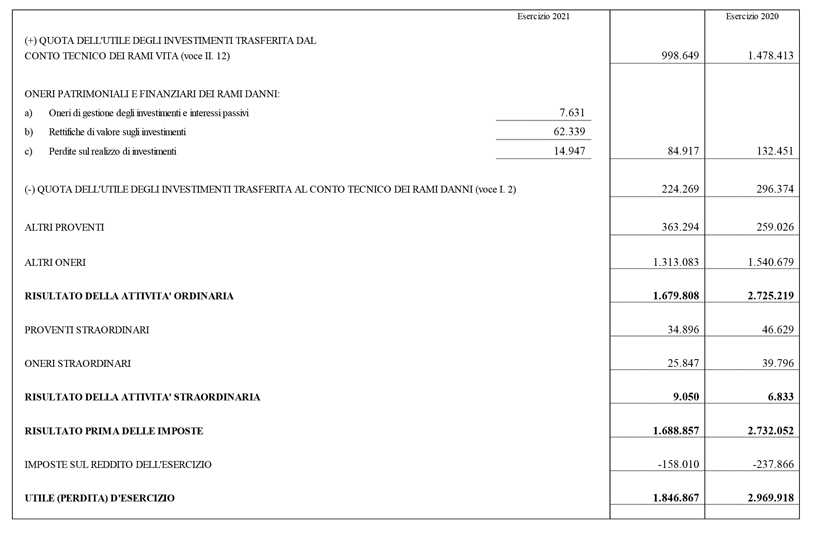

STATO PATRIMONIALE E CONTO ECONOMICO DI CAPOGRUPPO18

STATO PATRIMONIALE

(in migliaia di euro)

CONTO ECONOMICO

(in migliaia di euro)

1Le variazioni di premi, raccolta netta Vita e nuova produzione sono a termini omogenei (ossia a parità di cambi e area di consolidamento); di conseguenza, il contributo del gruppo Cattolica è neutralizzato nel calcolo delle variazioni a termini omogenei. Le variazioni di risultato operativo, investimenti propri e riserve tecniche Vita escludono le eventuali entità in dismissione o cedute dal periodo comparativo; di conseguenza, considerano il contributo del gruppo Cattolica nelle variazioni percentuali. Il valore attuale dei premi della nuova produzione (PVNBP) e il valore della nuova produzione non includono il gruppo Cattolica.

2L’utile netto normalizzato - definito come l’utile netto senza l’impatto delle plusvalenze e minusvalenze derivanti dalle acquisizioni e dismissioni - nel 2021 si attesta a € 2.795 milioni, calcolato escludendo € 52 milioni relativi all’operazione di acquisizione del controllo e dei costi straordinari legati all’integrazione del gruppo Cattolica. A fine 2020 è stato pari a € 1.926 milioni, neutralizzando € 183 milioni derivanti dall’accordo transattivo per la cessione di BSI. Inoltre, escludendo anche l’onere one-off di € 77 milioni al netto delle tasse del Fondo Straordinario Internazionale per il Covid-19 e l’onere di € 73 milioni al netto delle tasse derivante dall’operazione di liability management, l’utile netto normalizzato a fine 2020 si è attestato a € 2.076 milioni.

3Tale importo al netto delle tasse è pari a € 147 milioni.

4L’utile netto normalizzato 2021 crescerebbe del 34,7% rispetto a € 2.076 milioni FY2020 (che esclude anche l’onere one-off di € 77 milioni al netto delle tasse del Fondo Straordinario Internazionale per il Covid-19 e l’onere di € 73 milioni al netto delle tasse derivante dall’operazione di liability management).

5L’incremento sarebbe pari a 9,5%, escludendo l’effetto non ricorrente dei premi del fondo pensione collettivo Cometa (Fondo Nazionale Pensione Complementare per i lavoratori dell’industria metalmeccanica, della installazione di impianti e dei settori affini e per i lavoratori dipendenti del settore orafo e argentiero) sottoscritto nel 2020 in Italia.

6La reportistica annuale 2021 tiene conto, in ottica gestionale, di una rappresentazione più coerente delle masse di terzi in gestione. È stato pertanto rideterminato il valore del periodo comparativo, sul quale è stata calcolata la relativa variazione.

7CAGR su tre anni; normalizzato per l’impatto delle plus e minusvalenze derivanti da acquisizioni e dismissioni. 8Subordinato all’assenza di raccomandazioni regolamentari ostative.

9Si precisa che l’area ACEER sarà nominata ACEE a partire da marzo 2022, a seguito delle decisioni del Gruppo di chiudere il proprio ufficio di rappresentanza a Mosca e di lasciare gli incarichi ricoperti nel Consiglio di Amministrazione della compagnia assicurativa russa Ingosstrakh; Europ Assistance uscirà inoltre dalle attività svolte in Russia.

10Coerentemente a quanto fatto nel corso del 2020 e nei primi nove mesi del 2021, gli impatti della pandemia Covid-19 sui risultati del Gruppo, riferiti al complesso dei segmenti nei quali il Gruppo opera, sono stati determinati tenendo in considerazione: - gli effetti diretti derivanti dal Covid-19, relativi ad esempio ai maggiori sinistri collegati alla pandemia stessa ed ad altre iniziative locali per supportare le comunità colpite dal Covid-19; - gli effetti indiretti per i quali si è reso necessario il ricorso ad un processo di stima per la determinazione della porzione degli stessi imputabile al Covid-19. Rientrano in quest’ultima categoria gli effetti relativi alla diminuzione delle masse e la minore sinistralità registrata a seguito della situazione di lockdown nel corso dell’anno.

11Vedi nota 10.

12Tale importo, al netto delle tasse e delle minoranze, è pari a € 28 milioni.

13CAGR su 3 anni; normalizzato per l’impatto di plus e minusvalenze derivanti da acquisizioni e dismissioni. Target basato sui principi contabili IFRS attualmente in vigore.

14Flussi di cassa netti alla Holding e dividendi espressi in visione per cassa.

15Subordinati all’assenza di raccomandazioni regolamentari ostative.

16Visione per cassa.

17Con riguardo agli schemi di bilancio previsti dalla legge, si precisa che si tratta di dati per i quali non è stata completata l'attività di revisione legale dei conti. Nei termini indicati dalle vigenti disposizioni normative, sarà pubblicata sul sito di Gruppo la Relazione Annuale Integrata e Bilancio Consolidato 2021 nella sua versione definitiva che sarà comprensiva, inoltre, della Relazione del Collegio Sindacale e delle Relazioni della Società di Revisione.

18Con riguardo agli schemi di bilancio previsti dalla legge, si precisa che si tratta di dati per i quali non è stata completata l'attività di revisione legale dei conti. Nei termini indicati dalle vigenti disposizioni normative, sarà pubblicata sul sito di Gruppo la Relazione sulla Gestione e Progetto di Bilancio d’Esercizio 2021.