Informazioni Finanziarie al 30 settembre 2021(1)

11 novembre 2021 - 07:32 price sensitive

Generali conferma di essere in linea per completare con successo il piano strategico “Generali 2021”. Ottima redditività, con premi, risultato operativo e utile in forte crescita. Estremamente solida la posizione di capitale

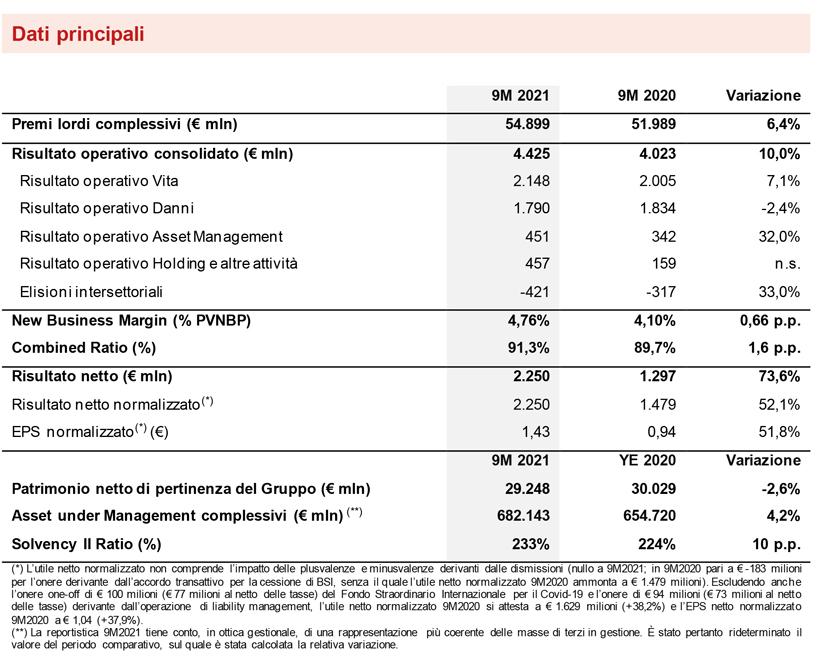

- Risultato operativo in forte crescita a € 4,4 miliardi (+10%), grazie allo sviluppo positivo dei segmenti Vita, Asset Management e Holding e altre attività. Resiliente il contributo del segmento Danni, nonostante la maggiore incidenza dei sinistri catastrofali

- Premi lordi a € 54,9 miliardi (+6,4%), in aumento sia nel Vita (+6,5%) sia nel Danni (+6,2%). Raccolta netta Vita in crescita a € 9,5 miliardi (+3%), interamente concentrata nelle linee unit-linked e puro rischio. Combined Ratio a 91,3% (+1,6 p.p.) e New Business Margin eccellente a 4,76%(+0,66 p.p.)

- Utile netto in crescita del 74%a € 2.250 milioni (€ 1.297milioni 9M2020)2

- Il Solvency Ratio si conferma estremamente solido a 233% (224% FY2020)

Il Group CFO di Generali, Cristiano Borean, ha affermato: “I risultati ai nove mesi confermano l’ottima redditività del Gruppo, l’eccellenza tecnica, l’andamento profittevole di tutte le linee di business con il Solvency Ratio ai vertici del settore. Continua la crescita della raccolta netta Vita, interamente concentrata nelle linee unit-linked e puro rischio, mentre il segmento Danni si conferma resiliente nonostante l’aumento della sinistralità catastrofale. Prosegue la crescita del risultato dell’Asset Management, anche grazie alla strategia multi-boutique. Questi risultati, pienamente in linea per completare con successo il piano strategico “Generali 2021”, rappresentano una solida base per il nuovo piano triennale che presenteremo al mercato il prossimo 15 dicembre”.

EXECUTIVE SUMMARY

Milano - Il Consiglio di Amministrazione di Assicurazioni Generali, riunitosi sotto la presidenza di Gabriele Galateri di Genola, ha approvato le Informazioni Finanziarie al 30 settembre 20213.

Il risultato operativo del Gruppo si attesta a € 4.425 milioni (+10%), beneficiando dello sviluppo positivo dei segmenti Vita, Asset Management e Holding e altre attività. Resiliente il contributo del segmento Danni, nonostante la maggiore incidenza dei sinistri catastrofali.

Si conferma eccellente la profittabilità tecnica del segmento Vita con il New Business Margin a 4,76% (4,10% 9M2020). Il Combined Ratio si attesta a 91,3% (+1,6 p.p.).

Il risultato operativo del segmento Asset Management aumenta a € 451 milioni (+32%), spinto principalmente dalla crescita dei ricavi operativi, anche grazie all’aumento complessivo delle masse in gestione. Continua la crescita del risultato operativo del segmento Holding e altre attività, grazie ai risultati di Banca Generali e al contributo significativo del private equity.

Il risultato non operativo di Gruppo si attesta a € -731 milioni (€ -1.360 milioni 9M2020). Il significativo miglioramento riflette soprattutto le minori svalutazioni su investimenti classificati come disponibili per la vendita -particolarmente significative nel 2020 per gli effetti della pandemia sui mercati - e l’aumento dei profitti di realizzo, concentrati nel comparto immobiliare, in particolare per € 67 milioni derivante dall’operazione sulla torre Libeskind a Milano CityLife e per € 80 milioni relativi all’operazione sulla torre Saint Gobain a Parigi. Il risultato non operativo 9M2020 era stato impattato principalmente dalla svalutazione dell’avviamento relativo al business Vita della compagnia in Svizzera per € 93 milioni, dagli oneri derivanti dall’operazione di liability management per € 94 milioni e dall’onere one-off di € 100 milioni per il Fondo Straordinario Internazionale per il Covid-19. In miglioramento l’incidenza della spesa per interessi sul debito finanziario, a seguito della strategia di ottimizzazione del debito.

L'utile netto risulta in crescita del 74% a € 2.250 milioni (€ 1.297 milioni 9M2020), grazie all’andamento positivo del risultato operativo e della performance non operativa sopra commentata.

I premi lordi del Gruppo ammontano a € 54.899 milioni, evidenziando un aumento del 6,4%4, sostenuto dallo sviluppo di entrambi i segmenti, Vita e Danni. La raccolta netta Vita cresce a € 9,5 miliardi (+3%4), interamente per effetto dell’andamento delle linee unit-linked e puro rischio e malattia. Le riserve tecniche Vita sono pari a € 397,5 miliardi (+3,3% rispetto al 31 dicembre 2020; +4,5% escludendo l’effetto del deconsolidamento di un fondo pensione nei paesi dell’Europa centro-orientale).

Gli Asset Under Management complessivi del Gruppo sono pari a € 682,1 miliardi (+4,2% rispetto a fine 20205).

Il patrimonio netto di Gruppo si attesta a € 29.248milioni (-2,6% rispetto al 31 dicembre 2020). La variazione è ascrivibile alla diminuzione della riserva per utili attribuibili alle attività finanziarie disponibili per la vendita per € 1.067 milioni, derivante principalmente dall’andamento dei titoli governativi,e alla deduzione dell’intero dividendo approvato per complessivi € 2.315 milioni, di cui € 1.591 milioni relativi al dividendo 2020 erogato il 26 maggio 20216.

Il Gruppo conferma l’eccellente posizione di capitale con il Solvency Ratio a 233% (224% FY2020). L’incremento di 10 p.p. è principalmente ascrivibile al solido contributo della generazione normalizzata di capitale al netto del dividendo di competenza del periodo, calcolato come pro rata del dividendo dell’anno precedente7, e alle varianze di mercato, favorite dal recupero dei tassi di interesse, dalla chiusura dello spread sui titoli governativi italiani e europei e dalla ripresa del mercato azionario.

SEGMENTO VITA

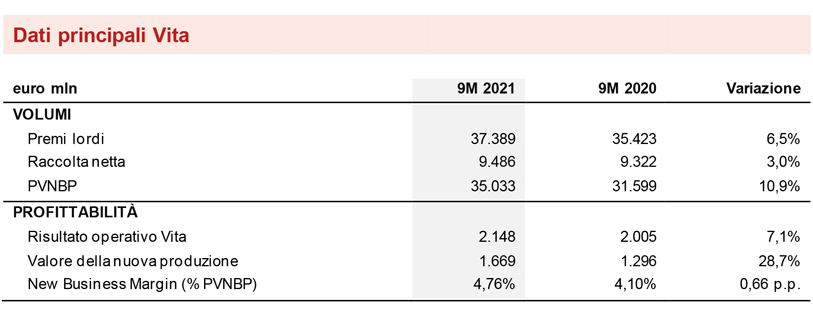

- Raccolta netta in crescita a € 9,5 miliardi (+3%)

- Eccellente New Business Margin a 4,76% (+0,66 p.p.); il valore della nuova produzione (NBV) cresce a € 1.669 milioni (+28,7%)

- Risultato operativo a € 2.148 milioni (+7,1%)

La raccolta netta Vita si attesta a € 9,5 miliardi (+3%; +23% escludendo il fondo pensione collettivo in Italia sopra citato) grazie alla crescita della linea unit-linked (+18%), trainata soprattutto dallo sviluppo in Francia, e a quella della linea puro rischio e malattia (+8,9%), grazie agli andamenti osservati in Francia e Asia. In linea con la strategia del Gruppo, la raccolta netta è concentrata interamente nelle linee unit-linked e puro rischio e malattia, mentre la raccolta della linea risparmio è pari a € -476 milioni (€ 619 milioni 9M2020).

I premi lordi ammontano a € 37.389 milioni, evidenziando una crescita del 6,5% (+11,3% escludendo il citato fondo). Significativo lo sviluppo della linea unit-linked (+17,5%), registrato in particolare in Francia e, in misura inferiore, in Germania. Migliorano anche la linea puro rischio e malattia (+5,4%), principalmente in Asia e Italia, e la linea risparmio (+2,2%), soprattutto in Francia e Asia.

La nuova produzione (espressa in termini di valore attuale dei premi futuri - PVNBP) si attesta a € 35.033 milioni, in aumento del 10,9% rispetto alla produzione dei primi nove mesi del 2020, che era stata penalizzata dalla pandemia ma sostenuta dalla sottoscrizione del fondo pensione collettivo in Italia. Escludendo questo fondo, la nuova produzione crescerebbe del 20,7%. L’incremento riflette principalmente l’ottimo andamento dei prodotti unit-linked (+13,9%, +48,7% escludendo il citato fondo), soprattutto in Italia e Francia, e la buona crescita dei prodotti di puro rischio (+18,8%), grazie ad un significativo contributo della Germania. Più contenuta, ma comunque positiva, la crescita dei prodotti tradizionali di risparmio (+5,2%).

Nonostante le ipotesi finanziarie meno favorevoli, la redditività della nuova produzione sul PVNBP (New Business Margin) si attesta a 4,76% (4,10% 9M2020), registrando un aumento di 0,66 p.p. (+0,46 p.p. escludendo il citato fondo), grazie al ribilanciamento del mix produttivo verso le linee di business più profittevoli e al continuo miglioramento delle caratteristiche dei nuovi prodotti.

I positivi andamenti di produzione e redditività portano il valore della nuova produzione (NBV) a € 1.669 milioni, in deciso miglioramento rispetto ai primi nove mesi del 2020 (+28,7%, +33,5% escludendo il citato fondo).

Il risultato operativo aumenta a €2.148 milioni (€2.005milioni 9M2020). Il risultato degli investimenti migliora rispetto ai primi nove mesi del 2020, che avevano risentito dell’andamento negativo dei mercati finanziari e dell’accelerazione degli accantonamenti relativi alle garanzie verso gli assicurati in Svizzera.

In crescita il margine tecnico (+7,1%), grazie allo sviluppo dei prodotti unit-linked e puro rischio e malattia. Le spese di gestione sono aumentate nella componente acquisitiva (+9,5%). Stabile il margine tecnico al netto delle spese di gestione assicurativa.

Si stima8 che il margine tecnico abbia risentito di € -93 milioni derivanti dagli effetti della pandemia Covid-19, in particolare per maggiori sinistri nelle linee puro rischio e malattia, principalmente in ACEER, Capogruppo e Americas e Sud Europa.

SEGMENTO DANNI

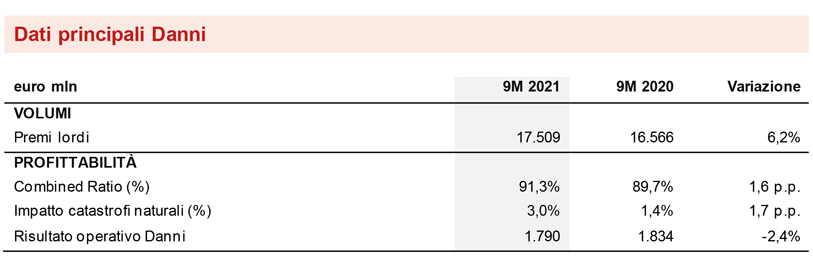

- Premi in aumento a € 17.509 milioni (+6,2%)

- Combined Ratio a 91,3% (+1,6 p.p.)

- Resiliente il risultato operativo a € 1.790 milioni (-2,4%)

I premi lordi del segmento Danni ammontano a € 17.509 milioni (+6,2%), sostenuti dall’andamento di entrambe le linee di business che registrano una crescita diffusa in quasi tutte le principali aree di operatività del Gruppo.

La linea auto aumenta del 4,8%, in particolare in ACEER, Argentina (anche a seguito degli adeguamenti inflazionistici), Francia e Italia. In miglioramento anche la linea non auto (+6,2%), soprattutto in Italia e Francia.

Continua a crescere la raccolta di Europ Assistance (+10,7%), che nel 2020 aveva risentito degli impatti della pandemia, soprattutto nella linea viaggi.

Il risultato operativo del segmento Danni conferma il suo ottimo contributo, attestandosi a € 1.790 milioni (-2,4%). Il calo del risultato tecnico (-12,9%), che riflette l’andamento del Combined Ratio, è in parte compensato dal miglioramento del risultato finanziario (+13,3%), che beneficia anche dei maggiori dividendi dal private equity.

Il Combined Ratio è pari a 91,3% (+1,6 p.p.). Il peggioramento è principalmente dovuto all’aumento della sinistralità catastrofale (+1,7 p.p.) diffuso in tutte le aree di operatività del Gruppo. In particolare, si sono verificati sinistri catastrofali per € 486 milioni (€ 213 milioni 9M2020), tra cui le tempeste che hanno colpito la Spagna a gennaio e l’Europa continentale in estate nonché le inondazioni che a luglio hanno colpito prevalentemente la Germania. La sinistralità corrente non catastrofale è in lieve aumento, soprattutto nella linea auto, rispetto ai primi nove mesi del 2020, che avevano beneficiato degli effetti del lockdown, ed è in parte compensata dalla minore incidenza dei grandi sinistri man-made. Aumenta il contributo delle generazioni precedenti, che si attesta a -4,2% (-1 p.p.). L’expense ratio aumenta a 27,8% (+0,3 p.p.), evidenziando una crescita nella componente acquisitiva (+0,4 p.p.) che riflette principalmente l’evoluzione osservata nella linea auto, a seguito della crescita della raccolta orientata su coperture a più alte commissioni, in particolare in Italia, e dell’aumento dei costi conseguente allo sviluppo e sostegno della produzione in ACEER.

Si stima9 che il Combined Ratio di Gruppo rideterminato senza l’effetto Covid-19 sarebbe stato pari a 92,8%.

SEGMENTO ASSET MANAGEMENT

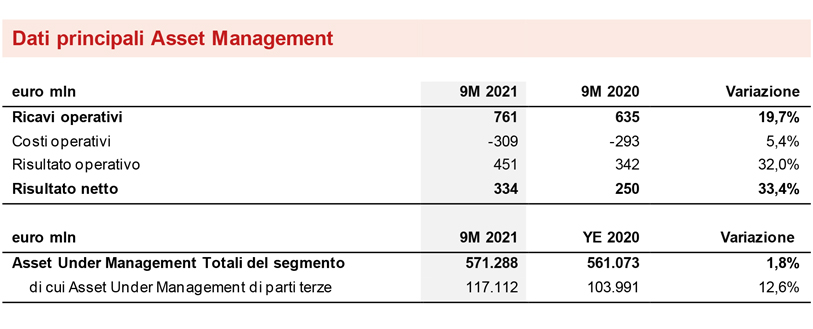

- Risultato operativo a € 451 milioni (+32%), riflettendo lo sviluppo dei ricavi

- Risultato netto a € 334 milioni (+33,4%)

Il risultato operativo del segmento Asset Management cresce a € 451 milioni (+32%), sostenuto principalmente dai ricavi operativi, che aumentano a € 761 milioni (+19,7%), grazie anche allo sviluppo complessivo delle masse in gestione.

Il risultato netto del segmento Asset Management si attesta a € 334 milioni (+33,4%).

Il valore complessivo degli Asset Under Management gestiti dal segmento è pari a € 571,3 miliardi (+1,8%).

Grazie principalmente al contributo della raccolta netta positiva, gli Asset Under Management di parti terze gestiti dal segmento passano da € 104 miliardi a fine 2020 a € 117,1 miliardi, di cui € 7,8 miliardi derivanti dagli accordi del 2020 stipulati con Cattolica Assicurazioni10.

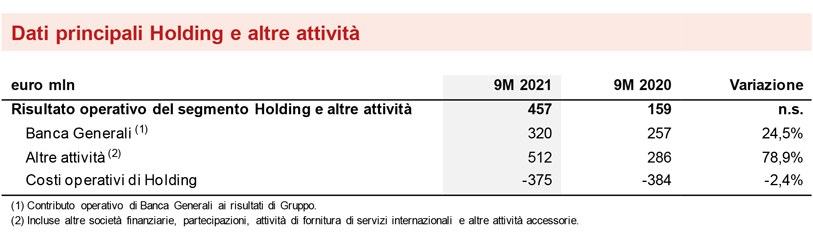

SEGMENTO HOLDING E ALTRE ATTIVITÀ

- Risultato operativo in crescita a € 457 milioni

- In aumento il risultato di Banca Generali (+24,5%)

- Contributo significativo del private equity

Il risultato operativo del segmento Holding e altre attività si attesta a € 457 milioni (€ 159 milioni 9M2020). In particolare, il risultato di Banca Generali aumenta a € 320 milioni (+24,5%), anche grazie all’andamento delle commissioni di performance, che è stato parzialmente compensato dall’accantonamento prudenziale di € 80 milioni11 nel secondo trimestre a protezione della clientela.

Positivo anche il contributo delle Altre attività, interamente guidato dal risultato del private equity.

I costi operativi di Holding ammontano a € -375 milioni (-2,4%), riflettendo la flessione dei costi soprattutto nella Capogruppo e nell’Asset & Wealth Management.

OUTLOOK

Nonostante permanga l’incertezza per lo sviluppo di ulteriori varianti del Covid-19, l’attuale scenario, grazie alla diffusione dei vaccini, prevede comunque una ripresa dell’economia globale, sostenuta dalle politiche espansive, monetarie e fiscali, seppure tale sostegno si prevede sia destinato a rallentare. Il settore assicurativo globale, sia Vita che Danni, beneficerà del quadro macroeconomico positivo.

In tale contesto, il Gruppo conferma e prosegue con la strategia di ribilanciamento del portafoglio Vita a rafforzamento ulteriore della profittabilità e con una logica di più efficiente allocazione di capitale. Nel Danni, l’obiettivo di Generali nei mercati assicurativi maturi in cui il Gruppo opera è di mantenere il trend positivo di raccolta premi accompagnato da un’eccellente profittabilità, nonostante la maggiore incidenza dei sinistri catastrofali, e, al contempo, di rafforzarsi in mercati ad alto potenziale, ampliando la propria presenza e offerta.

Nel corso del 2021, con riferimento al segmento Asset Management, proseguiranno le azioni volte a sviluppare l’espansione nei private e real asset, dove Generali può far leva sulle proprie capacità e sul proprio impegno nel supportare la ripresa economica, a cui si accompagneranno l’incremento del catalogo prodotti high conviction e multi-asset per clienti e partner e della capacità distributiva.

Facendo leva su tutte queste iniziative e alla luce dei risultati dei nove mesi del 2021, il Gruppo conferma l’obiettivo di una crescita annua composta 2018-2021 degli utili per azione tra il 6% e l’8%. Si prevede inoltre un RoE atteso del 2021 maggiore dell’11,5%. L’obiettivo del pagamento dei dividendi cumulati 2019-2021 tra € 4,5 e € 5 miliardi è stato raggiunto con l’erogazione della seconda tranche del dividendo 2019 recentemente effettuata.

EVENTI SIGNIFICATIVI DOPO IL 30 SETTEMBRE 2021

Il Consiglio di Amministrazione di Assicurazioni Generali ha verificato - come previsto dall'Assemblea degli Azionisti del 29 aprile 2021 - l'effettiva insussistenza al 1 ottobre 2021 di disposizioni o raccomandazioni di vigilanza ostative alla distribuzione della seconda tranche del dividendo 2019, che è stata pagata a partire dal 20 ottobre 2021. Le azioni sono state negoziate prive del diritto al dividendo a partire dal 18 ottobre 2021, con data di legittimazione a percepire il dividendo il 19 ottobre 2021.

Con riferimento all’offerta pubblica di acquisto volontaria sulla totalità delle azioni ordinarie di Società Cattolica di Assicurazione, perfezionata in data 5 novembre 2021, Assicurazioni Generali detiene una partecipazione pari all’84,475% del capitale sociale dell’emittente12. L’offerta pubblica, accolta con successo dal mercato, è pienamente in linea con la strategia “Generali 2021”, e rientra nel rigoroso e disciplinato approccio all’M&A del Gruppo. L’operazione permetterà a Generali di accelerare la diversificazione del business in favore del segmento Danni, confermare l’impegno a perseguire la crescita profittevole del Gruppo e creare valore per i clienti coerentemente all’ambizione di Generali di essere Partner di Vita.

***

Il glossario e la descrizione degli indicatori alternativi di performance sono disponibili nella Relazione Annuale Integrata e Bilancio Consolidato 2020.

***

Q&A CONFERENCE CALL

Il Group CFO, Cristiano Borean, parteciperà alla Q&A conference call sulle Informazioni Finanziarie al 30 settembre 2021, che si terrà il giorno 11 novembre 2021 alle ore 12:00 CET.

Per seguire la conferenza nella modalità di solo ascolto digitare il numero +39 02 802 09 27.

***

Il 15 dicembre 2021 il Group CEO e il management team incontreranno la comunità finanziaria in occasione del digital Investor Day per illustrare il nuovo piano strategico per il triennio 2022-2024.

***

Il Dirigente Preposto alla redazione dei documenti contabili societari, Cristiano Borean, dichiara, ai sensi del comma 2, articolo 154 bis del Testo Unico della Finanza, che l’informativa contabile contenuta nel presente documento corrisponde alle risultanze documentali, ai libri e alle scritture contabili.

1 Le variazioni di premi, raccolta netta Vita e nuova produzione sono a termini omogenei (a parità di cambi e area di consolidamento). Le variazioni di risultato operativo, investimenti propri e riserve tecniche Vita escludono le eventuali entità in dismissione o cedute dal periodo comparativo.

2 L’utile netto normalizzato - definito come l’utile netto senza l’impatto delle plusvalenze e minusvalenze derivanti dalle dismissioni - corrisponde all’utile del periodo, non essendo impattato da plusvalenze e minusvalenze da dismissioni. L’utile netto normalizzato 9M2020 ammonta a € 1.479 milioni, neutralizzando € 183 milioni derivanti dall’accordo transattivo per la cessione di BSI. Inoltre, escludendo anche l’onere one-off di € 100 milioni (€ 77 milioni al netto delle tasse) del Fondo Straordinario Internazionale per il Covid-19 e l’onere di € 94 milioni (€ 73 milioni al netto delle tasse) derivante dall’operazione di liability management, l’utile netto normalizzato 9M2020 si attesta a € 1.629 milioni.

3 Le Informazioni Finanziarie al 30 settembre 2021 non rappresentano un’Informativa Finanziaria Infrannuale ai sensi dello IAS 34.

4 Nel giugno 2020 Generali si era aggiudicata in Italia il mandato di gestione di due comparti di investimento di Cometa, il Fondo Nazionale Pensione Complementare per i lavoratori dell’industria metalmeccanica, della installazione di impianti e dei settori affini e per i lavoratori dipendenti del settore orafo e argentiero. Escludendo l’effetto del suddetto fondo pensione, i premi complessivi aumenterebbero del 9,6%. Nel segmento Vita i premi aumenterebbero dell’11,3% e la raccolta netta del 23%.

5 La reportistica 9M2021 tiene conto, in ottica gestionale, di una rappresentazione più coerente delle masse di terzi in gestione. È stato pertanto rideterminato il valore del periodo comparativo, sul quale è stata calcolata la relativa variazione.

6 Per il pagamento della seconda tranche del dividendo 2019 pari a € 0,46, si veda quanto riportato in “Eventi significativi dopo il 30 settembre 2021”.

7 Il dividendo per azione relativo all’utile 2020 è stato pari a € 1,01.

8 Per maggiori informazioni sulla metodologia usata per determinare gli impatti quantitativi, si veda la sezione “Informativa sugli impatti quantitativi del Covid-19 sul Gruppo” presente nella Relazione Annuale Integrata e Bilancio Consolidato 2020.

9 Per maggiori informazioni sulla metodologia usata per determinare gli impatti quantitativi, si veda la sezione “Informativa sugli impatti quantitativi del Covid-19 sul Gruppo” presente nella Relazione Annuale Integrata e Bilancio Consolidato 2020.

10 Per maggiori dettagli sull’offerta pubblica di acquisto di Cattolica Assicurazioni si veda quanto riportato in “Eventi significativi dopo il 30 settembre 2021”.

11 Tale importo, al netto delle tasse e delle minoranze, è stato pari a € 28 milioni.

12 Maggiori dettagli sono disponibili sul sito di Gruppo.