Generali annuncia il riacquisto di tre titoli subordinati e lancia il suo secondo green bond

30 giugno 2020 - 10:02 price sensitive

IL PRESENTE COMUNICATO NON È DESTINATO ALLA DIFFUSIONE, PUBBLICAZIONE O DISTRIBUZIONE AD ALCUNA PERSONA CHE SI TROVI O SIA RESIDENTE NEGLI STATI UNITI D’AMERICA, NEI SUOI TERRITORI O POSSEDIMENTI, IN QUALUNQUE STATO DEGLI STATI UNITI D’AMERICA E NEL DISTRICT OF COLUMBIA O A QUALSIASI U.S. PERSON (COME DEFINITA NEL REGULATION S OF THE UNITED STATES SECURITIES ACT DEL 1933, COME MODIFICATO) OVVERO A QUALSIASI PERSONA CHE SI TROVI O SIA RESIDENTE IN OGNI ALTRA GIURISDIZIONE IN CUI DISTRIBUIRE IL TENDER OFFER MEMORANDUM È CONTRARIO ALLE LEGGI E AI REGOLAMENTI APPLICABILI.

- L’operazione rientra nella gestione proattiva dell’indebitamento di Generali

- L’emissione rappresenta un ulteriore passo nel percorso di sostenibilità avviato dal Gruppo

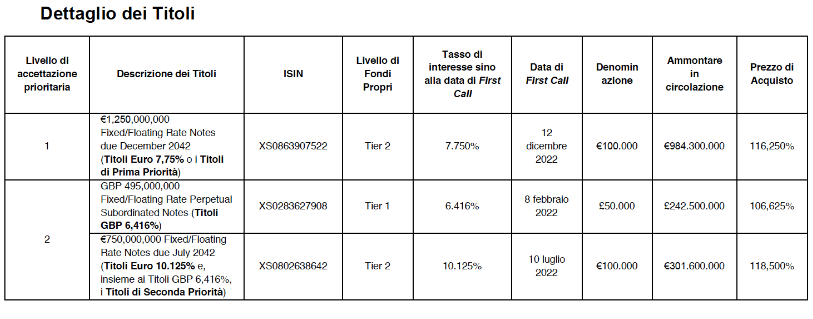

Trieste – Generali annuncia un’offerta di riacquisto per cassa di tre serie di titoli aventi prima data di rimborso anticipato nel 2022 con l’obiettivo di riacquistare fino ad un importo nominale aggregato di titoli corrispondente all’importo nominale di nuovi titoli subordinati Tier 2 in formato “green”. La nuova emissione rappresenterà il secondo green bond emesso da Generali e avrà un importo nominale aggregato non superiore a € 600.000.000.

L’operazione di riacquisto è in linea con la gestione proattiva dell’indebitamento di Generali e mira a rifinanziare in modo efficiente i titoli subordinati aventi prime date di rimborso anticipato comprese tra febbraio 2022 e dicembre 2022. Sarà data priorità al titolo subordinato avente prima data di rimborso anticipato 12 dicembre 2022.

Il riacquisto e la nuova emissione consentiranno al Gruppo di proseguire ulteriormente nel percorso di riduzione degli interessi passivi per il debito finanziario in continuità con l’analoga operazione annunciata nel settembre 2019 (riguardante le medesime serie di titoli oggetto dell’offerta di cui presente comunicato) al termine della quale Generali aveva riacquistato un importo complessivo in linea capitale di 1 miliardo di euro dei titoli delle tre serie ed emesso il suo primo green bond di importo nominale aggregato pari a 750 milioni di euro.

Il Group CFO di Generali, Cristiano Borean, ha commentato: “L’operazione si pone l’obiettivo di raggiungere un profilo di scadenze del debito più equilibrato e ridurre gli interessi passivi negli anni futuri. L’emissione del nostro secondo green bond rappresenta un altro passo importante nel percorso di sostenibilità avviato dal Gruppo Generali”.

I titoli subordinati Tier 2 con scadenza 2031 saranno emessi in formato “green”, ai sensi del proprio programma “Euro Medium Term Note” e destinati, a condizioni di mercato, a investitori qualificati. Il bond sarà inoltre conforme al “Green Bond Framework” definito da Generali nel maggio 2019, già oggetto di una Second Party Opinion rilasciata da Sustainalytics.

L’impegno di Generali per la sostenibilità è stato riconosciuto dalla recente inclusione del Gruppo Generali nella “2020 Global 100 Most Sustainable Corporations” di Corporate Knights e nell’indice Dow Jones Sustainability Europe Index, dopo la già nota presenza nell’indice Dow Jones Sustainability World Index. Generali è entrata inoltre nella Net-Zero Asset Owner Alliance, un gruppo di 18 fondi pensione e compagnie assicurative, nato su iniziativa delle Nazioni Unite, con l’impegno a decarbonizzare i propri portafogli.

DESCRIZIONE DELL’INVITO

In data odierna, Assicurazioni Generali S.p.A. (Generali o l’Offerente) ha invitato i portatori dei titoli con prime date di call nel 2022 – come di seguito descritti (ciascuna una Serie e insieme i Titoli) – ad offrire in vendita per cassa all’Offerente i propri Titoli, con l’obiettivo di riacquistare fino ad un importo nominale aggregato di titoli che si prevede corrisponda all’importo nominale aggregato emesso ai sensi dell’Offerta dei Nuovi Titoli (come di seguito definita) (l'Invito).

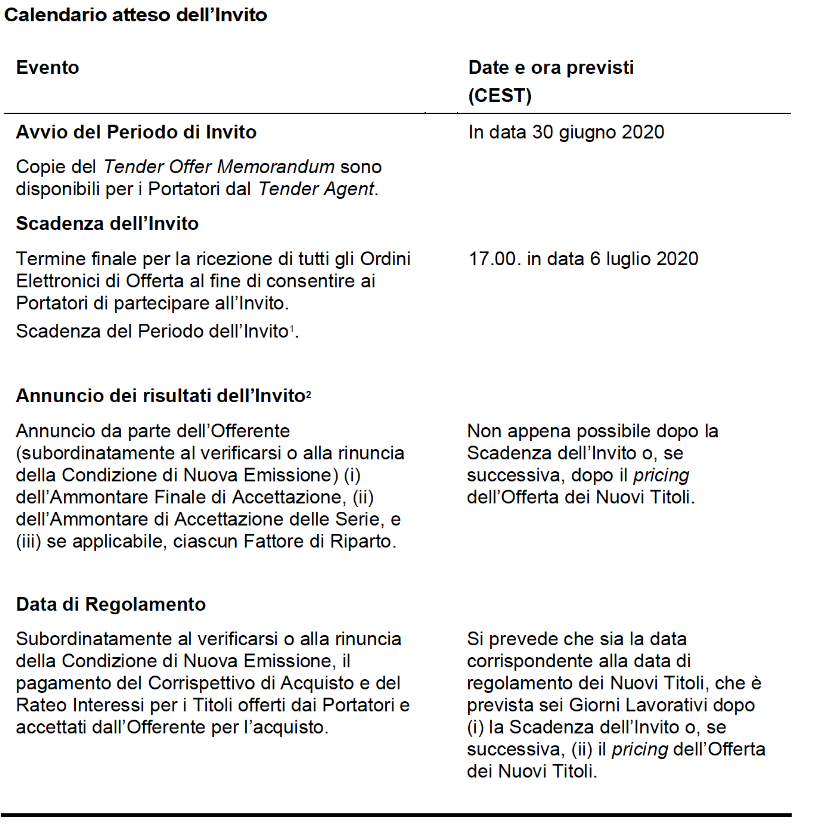

L'Invito scade alle ore 17.00 (CEST) del 6 luglio 2020. I termini e le condizioni dell’Invito sono contenuti nel documento di offerta datato 30 giugno 2020 (il Tender Offer Memorandum) e sono soggetti ai limiti di offerta di seguito indicati e più ampiamente descritti nel Tender Offer Memorandum. Copie del Tender Offer Memorandum sono disponibili presso il Tender Agent i cui recapiti sono indicati di seguito. I termini maiuscoli utilizzati nel presente comunicato stampa ma non definiti hanno il significato attribuito ai corrispondenti termini in lingua inglese contenuti nel Tender Offer Memorandum.

Generali intende emettere i nuovi strumenti di Tier 2 denominati in euro, con tasso fisso e scadenza 2031 (i Nuovi Titoli) ai sensi del proprio €15.000.000.000 Euro Medium Term Note Programme da offrire, a condizioni di mercato, a investitori qualificati (ivi inclusi i Portatori dei Titoli partecipanti all'Invito che potranno avere priorità nell’assegnazione come di seguito descritto) (l'Offerta dei Nuovi Titoli, ovvero New Notes Offering). I Nuovi Titoli saranno emessi sotto forma di “green bond” ai sensi del Green Bond Framework dell'Offerente disponibile al seguente indirizzo www.generali.com, saranno quotati sul mercato Lussemburghese e saranno oggetto di rating da parte delle agenize di valutazione del credito. L’importo nominale aggregato dei Nuovi Titoli non sarà superiore a €600.000.000.

Il riacquisto da parte dell'Offerente di eventuali Titoli validamente offerti ai sensi dell'Invito è soggetto al pricing e al buon esito (nella sola discrezionalità dell’Offerente) dell’Offerta dei Nuovi Titoli, a condizioni soddisfacenti per l'Offerente (a suo insindacabile giudizio) (la Condizione di Nuova Emissione).

Generali ha presentato un’istanza all’Istituto per la Vigilanza sulle Assicurazioni (IVASS) al fine di ottenere l’autorizzazione per il riacquisto di ciascuna Serie dei Titoli nell’ambito dell’Invito e ha ottenuto tale autorizzazione. In Italia, l’Invito in relazione a ciascuna Serie è promosso in regime di esenzione dall’applicazione delle previsioni di legge e regolamentari in materia di offerte pubbliche di acquisto e scambio, ai sensi dell’articolo 101-bis, comma 3-bis, del Decreto Legislativo del 24 febbraio 1998, n. 58, e successive modifiche, e dell’articolo 35-bis, comma 4, del Regolamento adottato dalla CONSOB con delibera del 14 maggio 1999, n. 11971, e successive modifiche.

Si riportano di seguito alcune informazioni di sintesi relative all’Invito.

Ammontare Finale di Accettazione (Final Acceptance Amount), Offerta di Nuovi Titoli (New Notes Offering) e Condizione di Nuova Emissione (New Issue Condition)

L’Offerente si propone di accettare di riacquistare un importo nominale aggregato dei Titoli di tutte le Serie ai sensi delle Offerte, con l’obiettivo di riacquistare fino ad un importo nominale aggregato che si prevede corrisponda all’importo nominale dei Nuovi Titoli emessi ai sensi dell’Offerta dei Nuovi Titoli, fermo restando il diritto dell’Offerente, a sua esclusiva discrezione, anche tenendo conto dell’esito dell’Offerta dei Nuovi Titoli, di accettare un importo superiore o inferiore. L’Ammontare Finale di Accettazione (ossia, l'importo nominale aggregato dei Titoli di tutte le Serie che l'Offerente accetterà di riacquistare) sarà determinato dall'Offerente a propria discrezione a seguito della Scadenza dell'Invito (Invitation Expiration) con riferimento all'importo nominale aggregato dei Titoli offerti in riacquisto ai sensi dell'Invito, al FX Rate (nel caso dei Titoli denominati in GBP), e tenendo conto dell'emissione dei Nuovi Titoli. Si prevede che l’Ammontare Finale di Accettazione corrisponda all’importo nominale dei Nuovi Titoli emessi. L’importo nominale aggregato dei Nuovi Titoli non eccederà €600.000.000. L’Offerente potrà, a sua esclusiva discrezione, fissare l’Ammontare Finale di Accettazione ad un livello inferiore rispetto a €600.000.000 o ad un livello che sia superiore o inferiore rispetto all’ammontare dei Nuovi Titoli emessi e ciò non sarà considerato materialmente pregiudizievole per i Portatori che non avranno il diritto di revocare le loro istruzioni di offerta in seguito a ciò.

L’Ammontare Finale di Accettazione sarà annunciato dall’Offerente non appena ragionevolmente possibile dopo la Scadenza dell’Invito o, se successiva, la data del pricing dei Nuovi Titoli. Se il pricing dei Nuovi Titoli avviene successivamente alla Scadenza dell’Invito, l’Offerente potrà, a sua esclusiva discrezione (ma senza alcun obbligo), fornire indicazioni indicative e non vincolanti dell’Ammontare Finale di Accettazione, dell’Ammontare di Accettazione delle Serie e, se applicabile, del(i) Fattore(i) di Riparto (come di seguito definito) prima del pricing dei Nuovi Titoli.

L’accettazione da parte dell’Offerente dell’acquisto dei Titoli validamente offerti nell’Invito è soggetta, inter alia, al pricing e al buon esito (nella sola discrezionalità dell’Offerente) dell’Offerta dei Nuovi Titoli (che si prevede seguirà il Periodo di Invito ma in ogni caso non sarà oltre la Data di Regolamento), a condizioni soddisfacenti per l’Offerente (la Condizione di Nuova Emissione), salvo che l’Offerente decida di rinunciare alla Condizione di Nuova Emissione.

L’Ammontare di Accettazione delle Serie (Series Acceptance Amount), l’Ordine di Priorità e il riparto delle Offerte

L’Offerente determinerà l’allocazione dell’Ammontare Finale di Accettazione tra ciascuna Serie sulla base dell’Ordine di Priorità descritto di seguito. L’importo nominale aggregato definitivo di ciascuna Serie che l’Offerente accetterà di riacquistare è indicato come l’Ammontare di Accettazione delle Serie.

Con riferimento alle due Serie di Titoli di Seconda Priorità, l’Offerente si riserva il diritto, a sua esclusiva discrezione, di accettare un importo significativamente superiore o inferiore, o di non accettare alcun importo, dei Titoli di Seconda Priorità di una delle due Serie rispetto ai Titoli di Seconda Priorità dell'altra Serie.

L’Offerente accetterà valide offerte di riacquisto dei Titoli fino all’Ammontare Finale di Accettazione, secondo il seguente ordine di priorità (l’Ordine di Priorità):

- in primo luogo, le offerte dei Titoli Euro 7,75% (i Titoli di Prima Priorità) saranno accettate per l'acquisto per un importo nominale fino all'Ammontare Finale di Accettazione;

- in secondo luogo, le offerte dei Titoli GBP 6,416% e dei Titoli Euro 10,125% (insieme i Titoli di Seconda Priorità) saranno accettate per l’acquisto per un importo nominale fino all’Ammontare Finale di Accettazione meno l’ammontare aggregato dei Titoli di Prima Priorità validamente offerti ed accettati per il riacquisto da parte dell’Offerente;

a condizione che:

(i) se l’importo nominale aggregato dei Titoli di Prima Priorità validamente offerti ai sensi delle pertinenti Offerte che l’Offerente sceglie di riacquistare è maggiore dell’Ammontare Finale di Accettazione, l’Offerente intende accettare tali Titoli

(ii) se l’importo nominale aggregato dei Titoli di Prima Priorità validamente offerti ai sensi delle pertinenti Offerte che l’Offerente sceglie di riacquistare è inferiore dell’Ammontare Finale di Accettazione ma - sommato con l'importo nominale aggregato dei Titoli di Seconda Priorità di entrambe le Serie validamente offerte ai sensi delle pertinenti Offerte - è maggiore dell’Ammontare Finale di Accettazione, l’Offerente potrà, a sua esclusiva discrezione, accettare per intero tali valide Offerte di Titoli di Prima Priorità ed assegnare il residuo Ammontare Finale di Accettazione tra ciascuna Serie dei Titoli di Seconda Priorità, riservandosi il diritto, a sua esclusiva discrezionalità, di accettare un ammontare significativamente superiore o inferiore (o nessuno) dei Titoli di Seconda Priorità di una delle due Serie rispetto all’altra Serie di Titoli di Seconda Priorità.

Ai fini di chiarezza si precisa che, nessuno dei Titoli di Seconda Priorità sarà accettato fino a che l’Offerente abbia accettato tutte le valide offerte dei Titoli di Prima Priorità.

Nel caso in cui l’Offerente accetti di riacquistare, ai sensi dell’Invito, Titoli di una Serie (i Titoli Rilevanti o Relevant Notes) e l’importo nominale aggregato dei Titoli Rilevanti validamente offerti in riacquisto sia superiore all’Ammontare di Accettazione delle Serie in questione, l’Offerente accetterà di riacquistare i Titoli Rilevanti validamente offerti in riacquisto su base proporzionale (pro rata), come dettagliato nel Tender Offer Memorandum.

Corrispettivo di Acquisto (Purchase Price Consideration) e Rateo Interessi (Accrued Interest Amount)

Con riferimento ai Titoli di ciascuna Serie, l’Offerente pagherà per i Titoli validamente offerti ed accettati in riacquisto un corrispettivo in contanti (in Euro o, nel caso degli Titoli denominati in GBP, in sterline) pari al prodotto del (a) l’importo nominale complessivo dei Titoli che sono oggetto dell’Offerta e che l’Offerente accetta di riacquistare e (b) relativo Prezzo di Acquisto (il Corrispettivo di Acquisto) (tale prodotto sarà arrotondato al € 0,01 più vicino, con € 0,005 arrotondato in eccesso o, nel caso di Titoli denominati in sterline, arrotondato al £0,01 più vicino, con £0,005 arrotondato in eccesso).

Inoltre, l'Offerente pagherà (o farà in modo che sia pagato) ai Portatori le cui Offerte di Titoli siano accettate un importo in contanti (in euro o, nel caso dei Titoli denominati in GBP, in sterline) pari all'importo degli interessi maturati sui Titoli accettati in riacquisto a partire dalla Data di Pagamento degli Interessi (compresa) immediatamente precedente la Data di Regolamento fino alla Data di Regolamento (esclusa), calcolato in conformità al Regolamento dei Titoli (e soggetto ai criteri di arrotondamento ivi previsti), a prescindere dalla soddisfazione delle condizioni per il loro pagamento (il Rateo Interessi).

Assegnazione della Nuova Emissione (New Issues Allocation)

L’Offerente, in relazione all’assegnazione dei Nuovi Titoli, considererà tra gli altri fattori se l’investitore che richiede l’assegnazione dei Nuovi Titoli abbia o meno – prima del pricing e dell’assegnazione dei Nuovi Titoli (che potrebbe avvenire prima della Scadenza dell’Invito) –validamente offerto ovvero indicato la propria ferma intenzione di offrire i Titoli a uno dei Dealer Managers e di sottoscrivere i Nuovi Titoli ad uno dei Joint Lead Managers.

Pertanto, un Portatore che intenda sottoscrivere Nuovi Titoli oltre ad offrire in vendita i Titoli ai sensi dell’Invito potrà, ad esclusiva discrezione dell’Offerente, ricevere priorità nell’assegnazione dei Nuovi Titoli, subordinatamente al rispetto dei termini indicati nel Tender Offer Memorandum, alla soddisfazione della Condizione di Nuova Emissione e alla effettuazione, da parte di tale Portatore, di una separata richiesta per l’acquisto di tali Novi Titoli ad un Dealer Manager (in qualità di Joint Lead Manager) in conformità con le procedure standard per nuove emissioni di tale manager.

L’importo nominale complessivo dei Nuovi Titoli per cui un Portatore potrebbe ricevere priorità nell’assegnazione può essere pari ad un importo (determinato ad esclusiva discrezione dell'Offerente) fino all'ammontare nominale complessivo dei Titoli validamente offerti da tale Portatore e accettati in riacquisto da parte dell'Offerente, oppure fino ad un importo dei Titoli che tale Portatore ha manifestato la sua ferma intenzione di offrire. Tuttavia, l'Offerente non è tenuto ad assegnare i Nuovi Titoli a un Portatore che abbia validamente offerto, o manifestato la propria ferma intenzione di offrire, Titoli ai sensi di un’Offerta. E se i Nuovi Titoli sono assegnati ad un Portatore, l’importo nominale così assegnato può essere inferiore (o superiore) rispetto all’importo nominale aggregato dei Titoli validamente offerti da tale Portatore nell’Offerta e accettati per il riacquisto dall’Offerente. Ciascuna (eventuale) assegnazione prioritaria terrà anche in considerazione (tra gli altri fattori) il taglio minimo dei Nuovi Titoli, che sarà €100.000 e successivi multipli interi di €1.000.

Il pricing e l’assegnazione dei Nuovi Titoli potrà avvenire prima o dopo la Scadenza dell’Invito e, pertanto, ai Portatori che desiderano sottoscrivere Nuovi Titoli in aggiunta ad offrire i Titoli per il riacquisto nell’Invito si consiglia di contattare un Dealer Manager anche in qualità di Joint Lead Manager il prima possibile prima della Scadenza dell’Invito al fine di richiedere la priorità nell’assegnazione dei Nuovi Titoli.

Ordine Elettronico di Offerta (Electronic Offer Instructions)

Al fine di offrire in vendita i propri Titoli all’Offerente ai sensi dell’Invito, ciascun Portatore deve consegnare o fare in modo che venga consegnato per suo conto, tramite il relativo Clearing System e in conformità con i requisiti di tale Clearing System, un valido Ordine Elettronico di Offerta (Electronic Offer Instruction) al Tender Agent entro la Scadenza dell’Invito di seguito indicato.

Si veda la sezione “Procedures for Participating in the Invitation” nel Tender Offer Memorandum.

Gli Ordini Elettronici di Offerta saranno irrevocabili, salvi i limitati casi di revoca previsti nel Tender Offer Memorandum.

Le date e le ore di cui sopra sono soggette al diritto dell’Offerente di prorogare, riaprire, modificare e/o terminare l'Invito (secondo la legge applicabile e in base a quanto previsto nel Tender Offer Memorandum). Si consiglia ai Portatori di accertare se la banca, il broker o il diverso Intermediario attraverso cui essi detengono gli strumenti necessitino di ricevere ordini da parte del Portatore in anticipo rispetto al termine sopra indicato, al fine di consentire al medesimo Portatore di partecipare o (nei limitati caso in cui sia consentita la revoca) revocare gli ordini di adesione all’Invito. Le scadenze fissate da ogni Clearing System per la presentazione degli ordini elettronici di offerta saranno anteriori alle scadenze sopra indicate. Si veda la sezione “Procedures for Participating in the Invitation” nel Tender Offer Memorandum.

Le comunicazioni relative all’Invito saranno effettuate tramite (a) pubblicazione sul sito internet della Borsa di Lussemburgo, (b) consegna di avvisi a ogni Clearing System per la comunicazione ai partecipanti diretti (Direct Participants) e/o (c) l’emissione di un comunicato stampa ad un’agenzia di stampa (Notifyng News Service). Le suddette comunicazioni potranno essere reperite anche sulla relativa schermata interna (Insider Screen) di Reuters International.

Copie di tutti questi annunci, comunicati stampa e avvisi possono essere ottenute anche presso il Tender Agent. Possono verificarsi ritardi significativi quando gli avvisi vengono consegnati ai Clearing Systems e i Portatori sono pregati di contattare il Tender Agent per i relativi annunci nel corso dell’Invito.

I Portatori sono invitati a leggere attentamente il Tender Offer Memorandum per tutti i dettagli e le informazioni sulle procedure per partecipare all’Invito.

Barclays Bank PLC, Citigroup Global Markets Limited, Deutsche Bank Aktiengesellschaft, Mediobanca – Banca di Credito Finanziario S.p.A., Merrill Lynch International e Natixis operano in qualità di Dealer Managers dell’Invito. Deutsche Bank Aktiengesellschaft, Merrill Lynch International operano anche come Structuring Advisers dell’Invito.

Lucid Issuer Services Limited opera come Tender Agent dell’Invito.

Structuring Advisers and Dealer Managers

Deutsche Bank Aktiengesellschaft

Mainzer Landstr. 11 - 1760329

Frankfurt am Main

Germany

All’attenzione di: Liability Management Group

Tel: +44 (0) 20 7545 8011

Merrill Lynch International

2 King Edward Street

London EC1A 1HQ

United Kingdom

All’attenzione di: Liability Management Group

Email: DG.LM-EMEA@bofa.com

Telephone: +44 (0) 207 996 5420

Dealer Managers

Barclays Bank PLC

5 The North Colonnade

London E14 4BB

United Kingdom

All’attenzione di: Liability Management Group

Email: eu.lm@barclays.com

Telephone: +44 (0) 20 3134 8515

Citigroup Global Markets Limited

Citigroup Centre

Canada Square

Canary Wharf

London E14 5LB

United Kingdom

All’attenzione di: Liability Management Group

Email: liabilitymanagement.europe@citi.com

Telephone: +44 20 7986 8969

Mediobanca – Banca di Credito Finanziario S.p.A.

Piazzetta Enrico Cuccia, 1

20121 Milan

Italy

All’attenzione di: Liability Management FIG

Telephone: +39 028829984

Email:MB_Liability_Management_FIG@mediobanca.com

Natixis

30, avenue Pierre Mendès France

75013 Paris

France

All’attenzione di: Liability Management

Telephone: +33 1.58.55.85.26 / +33 1.58.55.88.36

Email: LD-M-Liability-Management-FIG@natixis.com

Tender Agent

Lucid Issuer Services Limited

Tankerton Works

12 Argyle Walk

London WC1H 8HA

United Kingdom

All’attenzione di: Thomas Choquet / Arlind Bytyqi

Email: generali@lucid-is.com

Tel: +44 (0) 20 7704 0880

DISCLAIMER Il presente comunicato deve essere letto congiuntamente al Tender Offer Memorandum. Il presente comunicato e il Tender Offer Memorandum contengono importanti informazioni che dovrebbero essere lette attentamente prima dell’assunzione di qualsiasi decisione in merito all’Invito. L'investitore che abbia qualsiasi dubbio in merito al contenuto del presente comunicato o del Tender Offer Memorandum o in relazione alle decisioni da assumere, è invitato a ottenere proprie consulenze finanziarie o legali, anche in merito a qualsiasi conseguenza fiscale, immediatamente presso il proprio stock broker, bank manager, legale, contabile o altri consulenti finanziari o legali indipendenti. Ciascuna persona fisica o giuridica i cui i Titoli siano depositati presso un intermediario finanziario, una banca, un custode, un trust o un qualsiasi altro soggetto terzo o intermediario deve contattare tale soggetto se intende offrire i Titoli in vendita ai sensi dell’Invito. Né i Dealer Manager, né il Tender Agent, né l’Offerente hanno espresso alcuna raccomandazione in merito all'offerta in vendita dei Titoli da parte dei Portatori ai sensi dell’Invito.

Qualsiasi decisione di investimento relativa all’acquisto dei Nuovi Titoli dovrebbe essere effettuata esclusivamente sulla base delle informazioni contenute nel prospetto di base relativo al €15.000.000.000 Euro Medium Term Note Programme dell’Offerente datato 27 maggio 2020 (il Prospetto di Base) come di volta in volta supplementato e nelle condizioni definitive che saranno predisposte in relazione all’emissione e quotazione dei Nuovi Titoli (le Condizioni Definitive), che includeranno le condizioni definitive dei Nuovi Titoli. Nel rispetto della normativa applicabile, il Prospetto di Base, i relativi supplementi e le Condizioni Definitive saranno disponibili su richiesta dai joint lead managers dell’emissione dei Nuovi Titoli. Copie del Prospetto di Base sono disponibili, e copie delle Condizioni Definitive saranno disponibili (al momento dell'emissione) sul sito internet della Borsa di Lussemburgo (www.bourse.lu) e sul sito internet di Assicurazioni Generali (https://www.generali.com/it/investors/debt-ratings/listed-debt-securities-disclaimer).

OFFER AND DISTRIBUTION RESTRICTIONS

Neither this announcement nor the Tender Offer Memorandum constitute an invitation to participate in the Invitation in any jurisdiction in which, or to any person to or from whom, it is unlawful to make such invitation or for there to be such participation under applicable securities laws or otherwise. The distribution of this announcement and the Tender Offer Memorandum in certain jurisdictions (in particular, the United States, Italy, the United Kingdom, France and Belgium) may be restricted by law. Persons into whose possession this announcement or the Tender Offer Memorandum comes are required by each of Dealer Managers, the Offeror and the Tender Agent to inform themselves about, and to observe, any such restrictions.

No action has been or will be taken in any jurisdiction in relation to the New Notes that would permit a public offering of securities.

United States

The Invitation is not being made, and will not be made, directly or indirectly in or into, or by use of the mail of, or by any means or instrumentality of interstate or foreign commerce of, or of any facilities of a national securities exchange of, the United States. This includes, but is not limited to, facsimile transmission, electronic mail, telex, telephone, the internet and other forms of electronic communication. The Notes may not be tendered in the Invitation by any such use, means, instrumentality or facility from or within the United States or by persons located or resident in the United States, as defined in Regulation S of the United States Securities Act of 1933, as amended. Accordingly, copies of this announcement, the Tender Offer Memorandum and any other documents or materials relating to the Invitation are not being, and must not be, directly or indirectly mailed or otherwise transmitted, distributed or forwarded (including, without limitation, by custodians, nominees or trustees) in or into the United States or to any persons located or resident in the United States. Any purported tender of Notes resulting directly or indirectly from a violation of these restrictions will be invalid, and any purported tender of Notes made by a person located or resident in the United States or from within the United States or from any agent, fiduciary or other intermediary acting on a non-discretionary basis for a principal giving instructions from within the United States will be invalid and will not be accepted.

Each Holder participating in the Invitation will represent that it is not located in the United States and is not participating in the Invitation from the United States, or that it is acting on a non-discretionary basis for a principal located outside the United States that is not giving an order to participate in the Invitation from the United States. For the purposes of this and the above paragraphs, United States means United States of America, its territories and possessions (including Puerto Rico, the U.S. Virgin Islands, Guam, America Samoa, Wake Island and the Northern Mariana Islands), any state of the United States of America and the District of Columbia.

Italy

Neither this announcement, the Tender Offer Memorandum nor any other documents or material relating to the Invitation have been or will be submitted to the clearance procedure of the Commissione Nazionale per le Società e la Borsa (CONSOB), pursuant to applicable Italian laws and regulations.

In Italy, the Invitation on each Series of Notes is being carried out as an exempted offer pursuant to article 101-bis, paragraph 3-bis, of Legislative Decree No. 58 of 24 February 1998, as amended (the Financial Services Act) and article 35-bis, paragraph 4 of CONSOB Regulation No. 11971 of 14 May 1999, as amended.

Holders or beneficial owners of the Notes can tender their Notes for purchase through authorised persons (such as investment firms, banks or financial intermediaries permitted to conduct such activities in the Republic of Italy in accordance with the Financial Services Act, CONSOB Regulation No. 20307 of 15 February 2018, as amended from time to time, and Legislative Decree No. 385 of 1 September 1993, as amended) and in compliance with applicable laws and regulations or with requirements imposed by CONSOB or any other Italian authority.

Each intermediary must comply with the applicable laws and regulations concerning information duties vis-à-vis its clients in connection with the Notes or this announcement or the Tender Offer Memorandum.

United Kingdom

The communication of this announcement, the Tender Offer Memorandum and any other documents or materials relating to the Invitation is not being made and such documents and/or materials have not been approved by an authorised person for the purposes of section 21 of the Financial Services and Markets Act 2000. Accordingly, such documents and/or materials are not being distributed to, and must not be passed on to, the general public in the United Kingdom. The communication of such documents and/or materials as a financial promotion is only being made to those persons in the United Kingdom falling within the definition of investment professionals (as defined in Article 19(5) of the Financial Services and Markets Act 2000 (Financial Promotion) Order 2005 (the Financial Promotion Order) or persons who are within Article 43 of the Financial Promotion Order or any other persons to whom it may otherwise lawfully be made under the Financial Promotion Order.

France

The Invitation is not being made, directly or indirectly, to the public in the Republic of France (France). Neither this announcement, the Tender Offer Memorandum nor any other document or material relating to the Invitation has been or shall be distributed to the public in France and only (a) providers of investment services relating to portfolio management for the account of third parties (personnes fournissant le service d'investissement de gestion de portefeuille pour compte de tiers) and/or (b) qualified investors (investisseurs qualifiés) other than individuals, in each case acting on their own account and all as defined in, and in accordance with, Articles L.411-1, L.411-2 and D.411-1 to D.411-3 of the French Code Monétaire et Financier are eligible to participate in the Invitation. This announcement and the Tender Offer Memorandum have not been approved by, and will not be submitted for clearance to, the Autorité des Marchés Financiers.

Belgium

Neither this announcement, the Tender Offer Memorandum nor any other documents or materials relating to the Invitation have been, or will be, submitted for approval or recognition to the Financial Services and Markets Authority (Autorité des Services et Marches Financiers / Autoreit Financiele diensten en markten) and, accordingly, the Invitation may not be made in Belgium by way of a public offering, as defined in Articles 3, §1, 1° and 6 of the Belgian law of 1 April 2007 on public takeover bids as amended or replaced from time to time (the Belgian Takeover Law). Accordingly, the Invitation may not be advertised, and the Invitation will not be extended, and neither this announcement, the Tender Offer Memorandum nor any other documents or materials relating to the Invitation (including any memorandum, information circular, brochure or any similar documents) has been or shall be distributed or made available, directly or indirectly, to any person in Belgium other than (i) “qualified investors” as defined in Article 2 (e) of Regulation (Eu) 2017/1129 (as amended from time to time), acting on their own account or (ii) in any circumstances set out in Article 6, §4 of the Belgian Takeover Law. Insofar as Belgium is concerned, this announcement and the Tender Offer Memorandum have been issued only for the personal use of the above qualified investors and exclusively for the purpose of the Invitation. Accordingly, the information contained in this announcement and the Tender Offer Memorandum may not be used for any other purpose or disclosed to any other person in Belgium.

General

This announcement and the Tender Offer Memorandum do not constitute an offer to sell or buy or the solicitation of an offer to sell or buy the Notes, and Offers of Notes pursuant to the Invitation will not be accepted from Holders in any circumstances in which such offer or solicitation is unlawful. In those jurisdictions where the securities, blue sky or other laws require an Invitation to be made by a licensed broker or dealer and any of the Dealer Managers or any of their respective affiliates is such a licensed broker or dealer in any such jurisdiction, the Invitation shall be deemed to be made on behalf of the Offeror by such Dealer Manager or affiliate (as the case may be) in such jurisdiction.

1 Deve essere rispettata la procedura prevista dal Tender Offer Memorandum. L’Offerente, in relazione all’assegnazione dei Nuovi Titoli, considererà tra gli altri fattori se l’investitore che richiede l’assegnazione dei Nuovi Titoli abbia validamente offerto i Titoli, o indicato la propria ferma intenzione di offrire i Titoli a uno dei Dealer Managers e di sottoscrivere i Nuovi Titoli ad uno dei Joint Lead Managers, prima del pricing e dell’assegnazione dei Nuovi Titoli (che può avvenire prima della Scadenza dell’Invito). 2 Se il pricing dei Nuovi Titoli avviene successivamente alla Scadenza dell’Invito, l’Offerente potrà, a sua esclusiva discrezione (ma senza alcun obbligo), fornire indicazioni indicative e non vincolanti dell’Ammontare Finale di Accettazione, dell’Ammontare di Accettazione delle Serie e, se applicabile, del(i) Fattore(i) di Riparto prima del pricing dei Nuovi Titoli.