Risultati Consolidati Gruppo Generali al 31 dicembre 2018 (1)

14 marzo 2019 - 07:30 price sensitive

SUPERATI TUTTI I TARGET DEL PIANO 2015-2018

- Generazione di cassa cumulata a € 8 miliardi (target > € 7 miliardi)

- Dividendi cumulati a € 5,1 miliardi2 (target > € 5 miliardi)

- Operating RoE medio 2015-2018 a 13,4% (target >13%)

RISULTATI ANNUALI 2018

FORTE CRESCITA DELL’UTILE A € 2,3 MILIARDI DI EURO (+9,4%), RISULTATO OPERATIVO A € 4,9 MILIARDI (+3%), DIVIDENDO AUMENTA DEL 5,9% A € 0,90 PER AZIONE

- Risultato operativo in aumento grazie al miglioramento di tutti i segmenti di attività del Gruppo

- Prosegue la crescita del New Business Margin Vita a 4,35%. Combined Ratio a 93% (+0,1 p.p.), il migliore tra i peers, nonostante l’impatto delle catastrofi naturali e dei grandi sinistri man-made

- Ottima raccolta netta Vita a € 11,4 miliardi (+5,2%). Riserve tecniche Vita in crescita a € 343 miliardi (+2,2%). Premi lordi complessivi a € 66,7 miliardi, in aumento del 4,9% grazie allo sviluppo di entrambi i segmenti Vita e Danni

- L’utile dell’Asset Management cresce del 24% a € 235 milioni

- Migliorata la solidità del capitale con Regulatory Solvency Ratio al 216% (207% a FY2017, +9 p.p.)

- Proposto un dividendo per azione pari a € 0,90, in crescita del 5,9% (€ 0,85 FY2017)

Il Group CEO di Generali, Philippe Donnet, ha affermato: “Con i risultati che presentiamo oggi, Assicurazioni Generali chiude il piano 2015-2018 superando tutti i target e completando con successo la trasformazione industriale del Gruppo. Ciò è avvenuto malgrado un contesto generale difficile, a conferma della nostra capacità di esecuzione e di creare valore sostenibile per tutti gli stakeholder. Di questo, il merito va alla dedizione di tutte le persone che lavorano per Generali in 50 Paesi nel mondo, alle reti distributive e a tutti i partner del Gruppo. Anche nel 2018, in cui abbiamo conseguito una forte crescita dell’utile netto, Generali conferma di essere la best practice nella performance tecnica, con i migliori New Business Margin e Combined Ratio rispetto ai concorrenti diretti. Dal 1° gennaio, tutto il Gruppo è impegnato a eseguire il nuovo piano “Generali 2021”, con l’obiettivo di generare valore crescente per i nostri azionisti, investendo su crescita profittevole, innovazione e trasformazione digitale del nostro business, con l’ambizione di diventare life-time partner per i nostri clienti”.

Milano – Il Consiglio di Amministrazione di Assicurazioni Generali, riunitosi sotto la presidenza di Gabriele Galateri di Genola, ha approvato il bilancio consolidato e il progetto di bilancio della Capogruppo relativo al 2018.

EXECUTIVE SUMMARY

Il Gruppo, grazie ai risultati dell’esercizio 2018, conclude il piano strategico 2015- 2018 con il superamento di tutti gli obiettivi e si pone nelle migliori condizioni per perseguire quelli annunciati nella nuova strategia presentata nell’Investor Day del 21 novembre 2018.

Nel 2018 il risultato operativo di Gruppo cresce del 3% a € 4.857 milioni, grazie al contributo di tutti i segmenti di attività. L’Operating RoE medio 2015-2018 si attesta al 13,4% confermando il raggiungimento del target strategico (>13%).

Il risultato non operativo si attesta a € -1.361 milioni (€ -1.109 milioni FY 2017), influenzato in particolare dalle svalutazioni sugli investimenti azionari e dai minori profitti netti di realizzo che riflettono la programmata politica di sostenere i rendimenti futuri dei propri investimenti.

L’utile netto si attesta a € 2.309 milioni (+9,4%) e riflette il miglioramento del risultato operativo, nonché il contributo derivante dalle attività in dismissione o cedute.

La raccolta netta Vita (+5,2%) si attesta a €11.369 milioni, tra le migliori del mercato, beneficiando in particolare della crescita nell’ultimo trimestre.

Le riserve tecniche Vita (+2,2%) raggiungono € 343 miliardi.

Il New Business Margin nel Vita migliora di 0,26 p.p. portandosi a 4,35%, grazie all’aumento della redditività sia dei prodotti di rischio sia dei prodotti di risparmio.

I premi del segmento Vita si attestano a € 46.084 milioni (+5,7%), confermando la crescita osservata nel corso dell’anno.

I premi Danni si attestano a € 20.607 milioni (+3,3%), confermando lo sviluppo osservato nel corso dell’anno grazie al positivo andamento di entrambe le linee di business. Il Combined Ratio, sostanzialmente stabile al 93%, risulta il migliore tra i peers del mercato.

I premi complessivi del Gruppo ammontano a € 66.691 milioni, evidenziando una crescita del 4,9%.

In linea con quanto annunciato nel 2017 e nel 2018, l’utile del segmento Asset Management cresce del 24% a € 235 milioni, grazie all’accelerazione del business in Europa e ai primi frutti della sua espansione globale.

Si conferma la solidità della solvibilità di Gruppo, con Regulatory Solvency Ratio3 a 216%, in aumento di 9 p.p. nonostante l’andamento dei mercati finanziari.

DIVIDENDO PER AZIONE

Il dividendo per azione che sarà proposto alla prossima Assemblea degli Azionisti è pari a € 0,90, in aumento di € 0,05 centesimi per azione (+5,9%) rispetto all’anno precedente (€ 0,85 FY2017).

Il payout ratio si attesta al 61,2% (63% nel 2017). Il dividendo complessivo relativo alle azioni in circolazione è pari a € 1.413 milioni. Il dividendo sarà in pagamento dal 22 maggio, con data di legittimazione a percepire il dividendo il 21 maggio e stacco cedola a partire dal 20 maggio.

SEGMENTO VITA

- Raccolta netta a € 11,4 miliardi (+5,2%) e premi in aumento a € 46,1 miliardi (+5,7%)

- Redditività della nuova produzione in aumento a 4,35% e valore della nuova produzione (NBV) a € 1.877 milioni in linea con l’obiettivo di creare valore a lungo termine

- Risultato operativo in crescita a € 3,1 miliardi (+2,8%)

La raccolta netta Vita (+5,2%) si attesta a € 11.369 milioni, rafforzando la crescita osservata ai nove mesi grazie all’andamento del trimestre. A seguito di questo andamento, le riserve tecniche Vita crescono del 2,2% raggiungendo € 343,4 miliardi. I premi del segmento Vita confermano la crescita osservata nel corso dell’anno, attestandosi a € 46.084 milioni (+5,7%). Per quanto riguarda le linee di business, le polizze risparmio crescono del 5,7%, riflettendo in particolare l’andamento in Italia (+8,2%, grazie alle azioni intraprese sul portafoglio esistente delle polizze collettive per € 1,2 miliardi), Asia (+23,8%) e Francia (+1,3%). In crescita dell'1,8% anche la raccolta unit linked, grazie all’ottimo andamento in Germania e Francia. I prodotti puro rischio e malattia evidenziano un aumento del 10,7%, confermando la crescita diffusa nei paesi di operatività del Gruppo.

La nuova produzione in termini di valore attuale dei premi futuri di nuova produzione (PVNBP) ammonta a € 43.202 milioni, evidenziando un calo dell’1,8%.

Con riferimento alle linee di business, la produzione dei prodotti di puro rischio cresce del 2,1% in tutte le aree di operatività del Gruppo, ad eccezione della Germania. In flessione la produzione unit-linked (-1,5%, per effetto dell’andamento registrato in Italia e Germania) e quella dei prodotti di risparmio (-3,7%), in linea con la strategia del Gruppo che mira alla riduzione del business garantito.

Il New Business Margin (margine sul PVNBP) migliora di 0,26 p.p. portandosi a 4,35% (4,01% FY2017), in seguito all’aumento della redditività sia dei prodotti di rischio (+0,51 p.p.), principalmente grazie al miglioramento registrato in Francia e Spagna, sia dei prodotti di risparmio (+0,29 p.p.), influenzata positivamente dalla continua riduzione delle garanzie finanziarie nonché dal miglioramento del contesto economico.

A seguito di queste azioni, il valore della nuova produzione (NBV) complessivo aumenta del 4,3% e si attesta a € 1.877 milioni (€ 1.820 milioni FY 2017).

Il risultato operativo del segmento Vita si attesta a € 3.067 milioni, in aumento del 2,8% rispetto ai € 2.982 milioni di fine 2017, grazie all’andamento della performance tecnica al netto delle spese di gestione assicurativa. In calo il risultato della gestione finanziaria per le maggiori svalutazioni su strumenti finanziari, registrate in particolare nell’ultimo trimestre dell’anno.

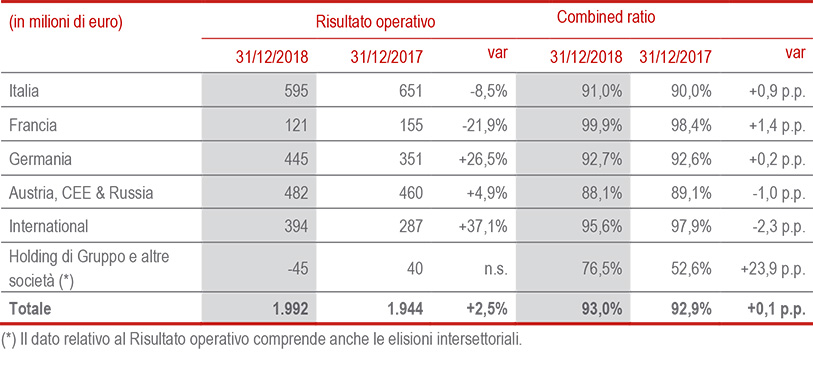

SEGMENTO DANNI

- Premi in crescita a € 20,6 miliardi (+3,3%) sia nel comparto auto (+3,4%) sia nel non auto (+2,7%)

- Combined Ratio a 93% (+0,1 p.p.), il migliore tra i peers

- Risultato operativo in aumento a € 2 miliardi (+2,5%)

I premi del segmento Danni confermano lo sviluppo osservato nel corso dell’anno attestandosi a € 20.607 milioni, in crescita del 3,3% grazie al positivo andamento di entrambe le linee di business.

Lo sviluppo del comparto auto4 (+3,4%) è sostenuto dalla crescita osservata in ACEER5 (+5,7%), in Francia (+4,2%), Americas e Sud Europa (+19,2%). In Italia, pur registrando un recupero nella seconda parte dell'anno, la raccolta auto flette dell'1,7%, a seguito delle misure adottate per sostenere la redditività del portafoglio retail, il cui premio medio risulta sostanzialmente stabile a fine anno. Per effetto di tali misure, il Combined Ratio auto del Paese è infatti migliorato di 2,3 p.p.

Anche la raccolta premi nel non-auto registra un aumento del 2,7%, grazie agli andamenti positivi ampiamente diffusi nelle diverse aree di operatività del Gruppo. Cresce la raccolta in ACEER (+4,1%), Francia (+2,7%), Germania (+1,8%) e il cluster International (+7,2%), trainato da Europ Assistance grazie allo sviluppo dell’assicurazione viaggi e assistenza auto nei mercati maturi.

Il calo registrato in Italia (-1,5%) è principalmente attribuibile alla flessione delle linee Global Corporate & Commercial e quello del settore malattia.

Il risultato operativo del segmento, comprensivo di € 342 milioni di sinistri catastrofali e di circa € 290 milioni di grandi sinistri, cresce del 2,5% a € 1.992 milioni, principalmente grazie al risultato degli investimenti e al contributo positivo delle altre componenti operative.

Il Combined Ratio, il migliore tra i peers, si attesta a 93% (+0,1 p.p. rispetto FY 2017), nonostante 1,7 p.p. derivanti da sinistri catastrofali e 1,5 p.p. a seguito di grandi sinistri.

La variazione del Combined Ratio è interamente attribuibile all’andamento del tasso costi, in particolare per sostenere la raccolta non-auto.

SEGMENTO ASSET MANAGEMENT6

L’utile dell’Asset Management è passato da € 189 milioni del 2017 a € 235 milioni del 2018 (+24%). L’incremento è dovuto al capitale impiegato sui Real Assets da parte delle compagnie assicurative di Generali, alla crescita netta della clientela esterna, al miglioramento delle efficienze di costo e, marginalmente all’aumento della quota di mercato delle unit linked con i prodotti di asset management di Generali.

SEGMENTO HOLDING E ALTRE ATTIVITA’

Il risultato operativo del segmento Holding e Altre attività si attesta a € -70 milioni, in miglioramento rispetto ai € -163 milioni del 31 dicembre 2017. In particolare, il risultato operativo del segmento finanziario e altre attività cresce a € 397 milioni (€ 291 milioni FY2017). L’aumento del 36,3% riflette principalmente la performance delle Altre attività. Il risultato di Banca Generali flette lievemente a € 233 milioni.

I costi netti operativi di holding si attestano a € -467 milioni (€ -454 milioni FY2017) riflettendo i maggiori costi legati alle attività di dismissione in Germania e all'implementazione della nuova strategia di asset management e minori ricavi per brand fee.

OUTLOOK

Nel 2019 si prevede un rallentamento complessivo delle attuali dinamiche di crescita economica. Nell’Eurozona la crescita del PIL dovrebbe scendere all’1%, dall’1,9% del 2018. Ci aspettiamo che la Banca Centrale Europea monitori attentamente l’inflazione per decidere le tempistiche del primo rialzo dei tassi, che potrebbe avvenire non prima di metà 2020. In tale contesto, il Gruppo nel Vita proseguirà la strategia di ribilanciamento del portafoglio per rafforzare ulteriormente la profittabilità, con una logica di più efficiente allocazione di capitale. Nel segmento Danni si prevede un rafforzamento della raccolta premi nelle principali aree geografiche in cui opera il Gruppo Generali, con una forte attenzione ai mercati ad alto potenziale di crescita. Nell’Asset Management, proseguiranno le azioni per identificare opportunità di investimento e fonti di guadagno per tutti i propri clienti, gestendo contestualmente i rischi, attraverso l’espansione della piattaforma multiboutique. La politica degli investimenti del Gruppo continuerà a basarsi su un’asset allocation volta a consolidare la redditività corrente e a garantire la coerenza con le passività verso gli assicurati.

DELIBERA DI AUMENTO DI CAPITALE IN ATTUAZIONE DEL LONG TERM INCENTIVE PLAN 2016

Il Consiglio di Amministrazione ha anche deliberato un aumento di capitale, pari a € 4.435.531, in attuazione del piano di incentivazione di lungo termine “Long Term Incentive Plan 2016”, dopo aver accertato il verificarsi delle condizioni poste alla base dello stesso. L’esecuzione di quanto deliberato dal Consiglio è subordinata all’autorizzazione delle relative modifiche dello Statuto sociale da parte di IVASS.

PIANO DI AZIONARIATO PER I DIPENDENTI DEL GRUPPO GENERALI

Inoltre, il Consiglio di Amministrazione ha poi deliberato di sottoporre all’approvazione dell’Assemblea la proposta di un piano di azionariato per i dipendenti del Gruppo Generali ai sensi del quale verrà attribuita la possibilità di acquistare a condizioni agevolate azioni ordinarie della Società rinvenienti da un programma di buy-back al servizio del piano.

Il Dirigente Preposto alla redazione dei documenti contabili societari, Cristiano Borean, dichiara ai sensi del comma 2 dell’articolo 154 bis del Testo Unico della Finanza che l’informativa contabile contenuta nel presente documento corrisponde alle risultanze documentali, ai libri e alle scritture contabili.

1Le variazioni di raccolta netta Vita e premi sono a termini omogenei, ossia a parità di cambi e area di consolidamento ex IFRS 5. Le variazioni di risultato operativo, Investimenti/Asset Under Management e Operating RoE sono calcolate rideterminando, in applicazione all’IFRS 5, i dati comparativi 2017 a seguito delle cessioni chiuse o in attesa di chiusura. I dati 2017 relativi alla nuova produzione sono a tasso perimetro storici, cioè non escludono le società in dismissione.

2Comprensivi anche del dividendo proposto per l’esercizio 2018, in approvazione all’Assemblea degli azionisti il prossimo 7 maggio 2019.

3A partire dal 31 dicembre 2018 l’Economic Solvency Ratio, che rappresentava la visione economica del capitale del Gruppo ed è calcolato applicando il modello interno all’intero perimetro del Gruppo, non verrà più pubblicato, in quanto la differenza tra la vista regolamentare e quella economica si è assottigliata, essendosi ridotto il perimetro delle entità ancora in fase di approvazione (Austria per il business malattia e Spagna).

4Il dettaglio auto – non auto è fornito sul business diretto

5Austria, Europa Centro – Orientale e Russia

6Il segmento Asset Management comprende le attività esercitate dalle sole società di Asset Management operanti all’interno del Gruppo Generali.

Tale segmento opera come fornitore di prodotti e servizi sia per le compagnie assicurative del Gruppo Generali, sia per clienti terzi. I prodotti includono fondi di tipo azionario e fixed-income, così come prodotti più alternativi.

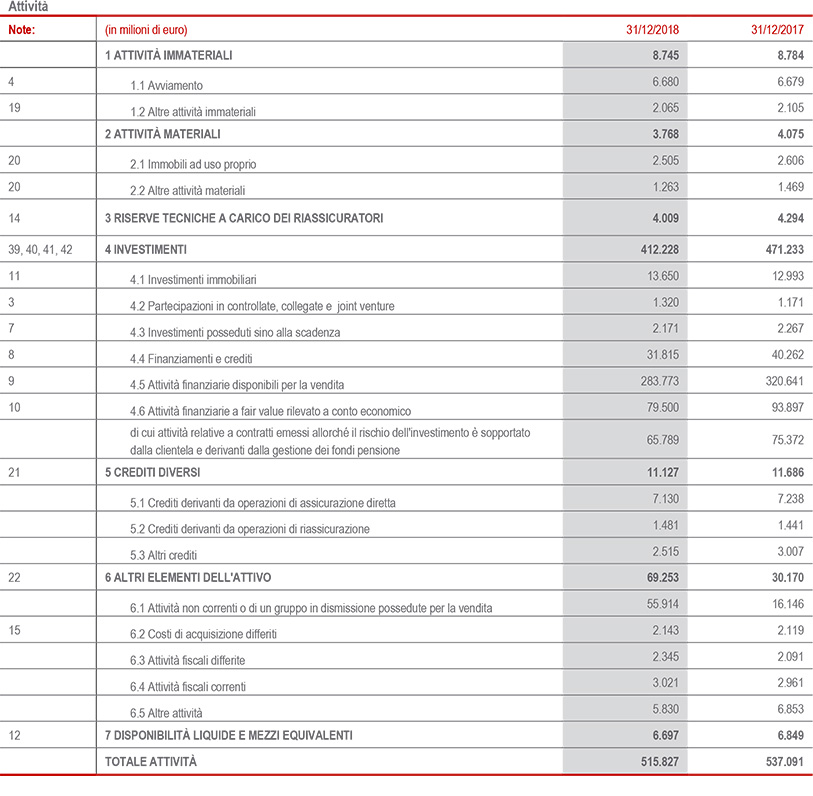

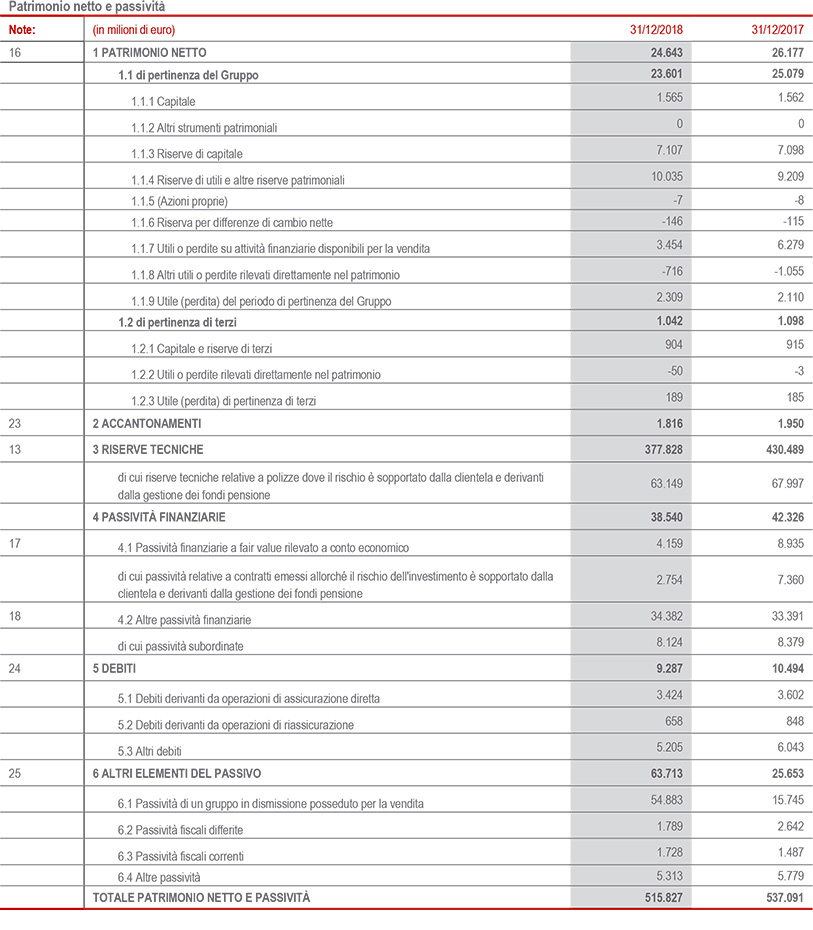

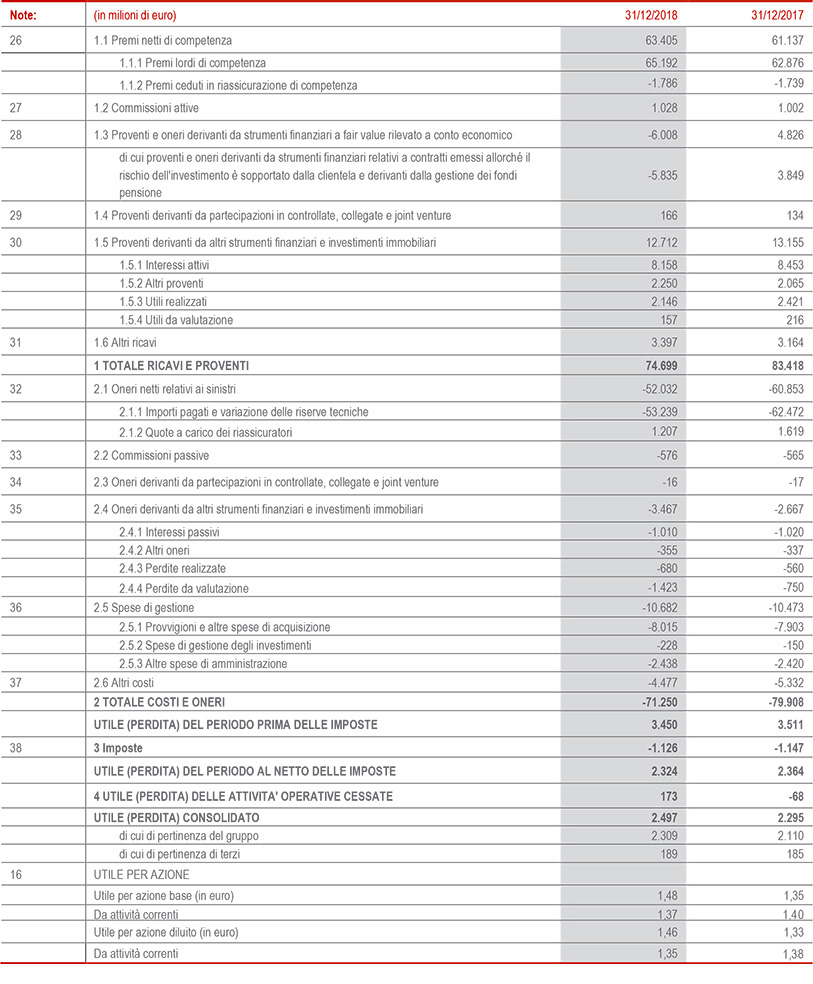

Stato patrimoniale e conto economico di Gruppo

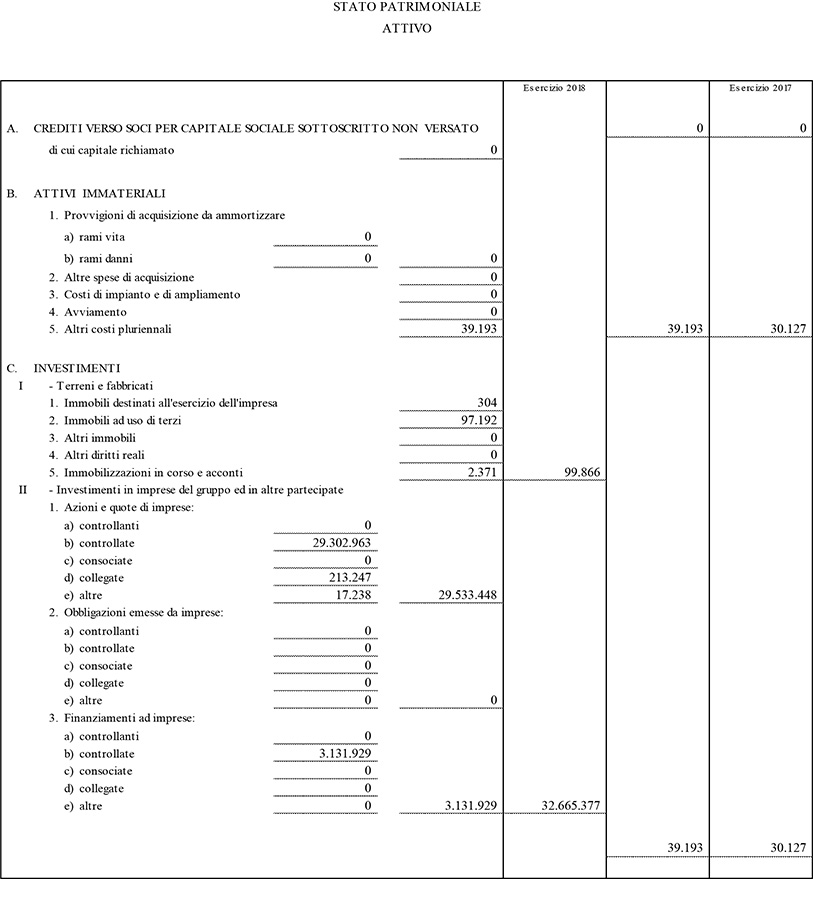

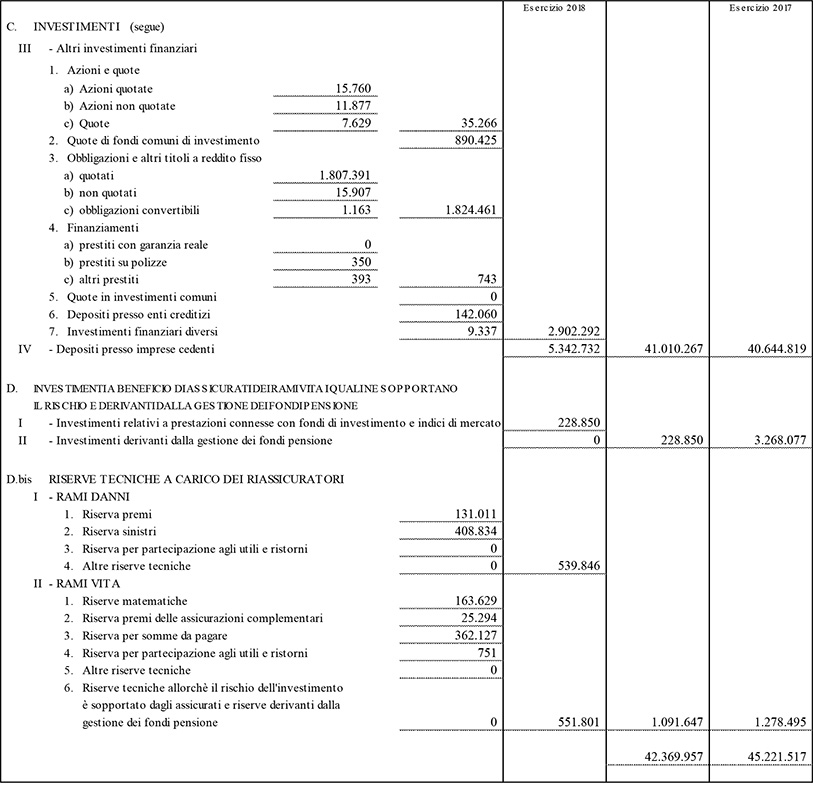

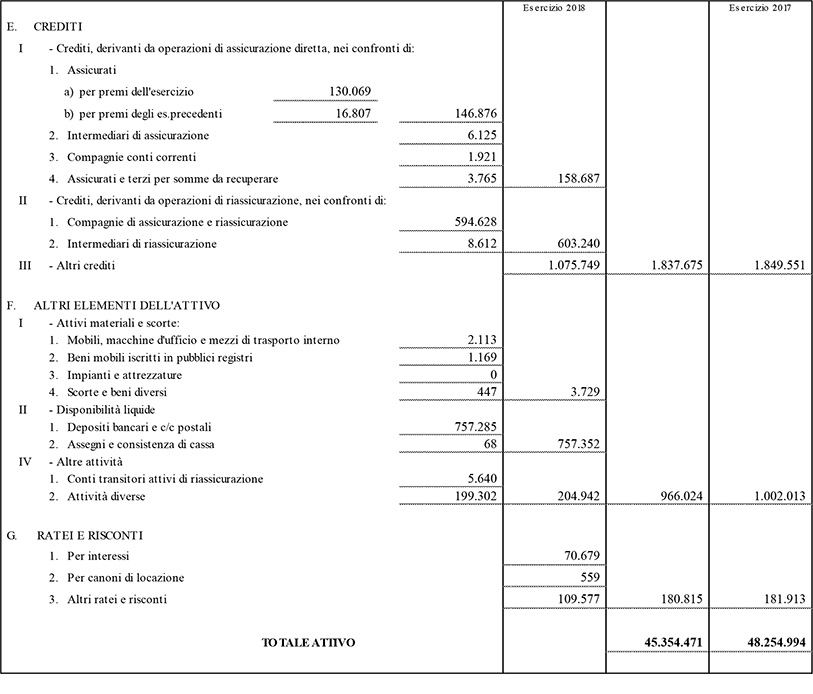

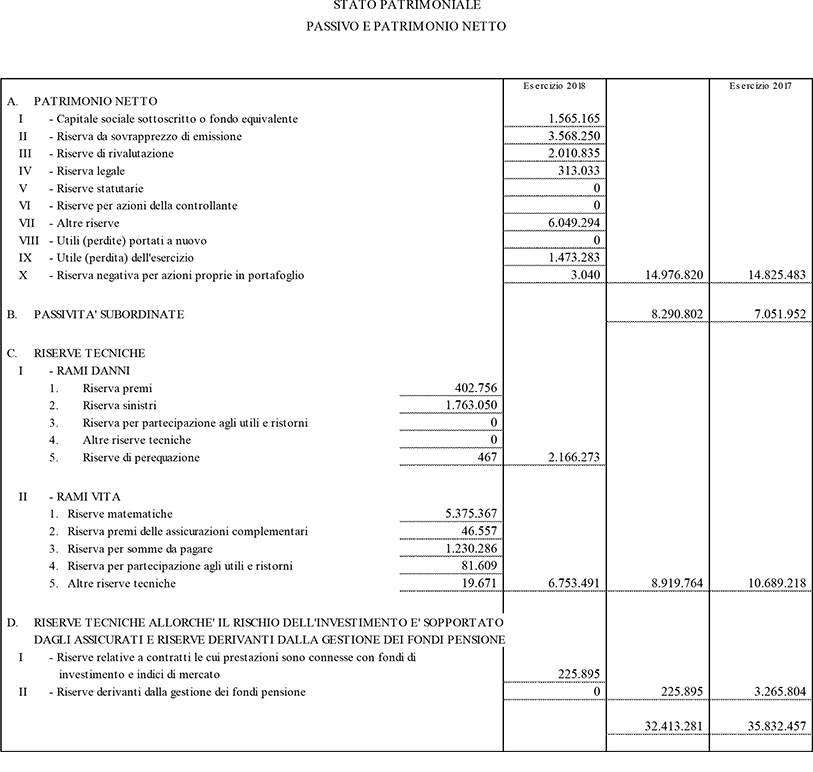

STATO PATRIMONIALE

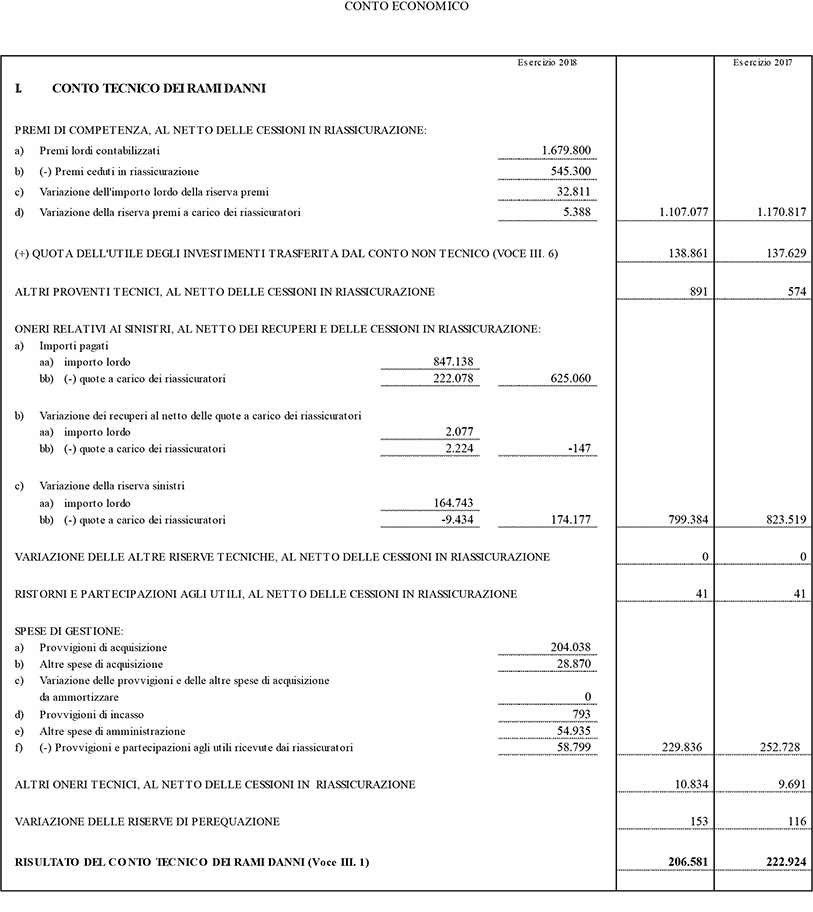

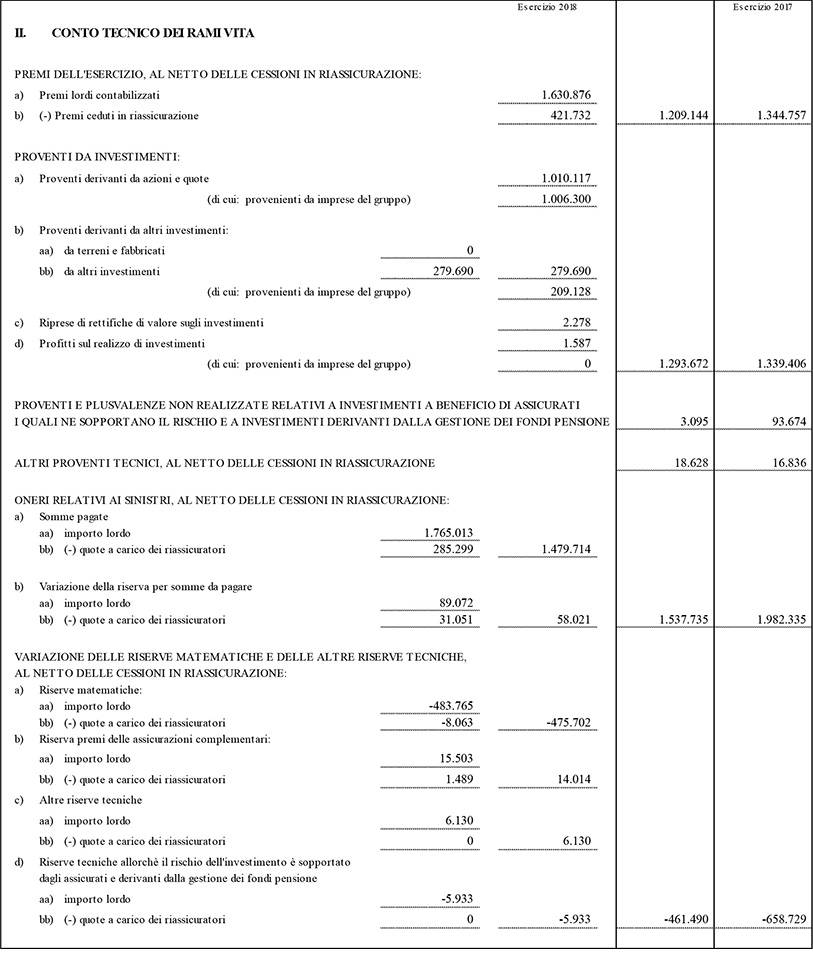

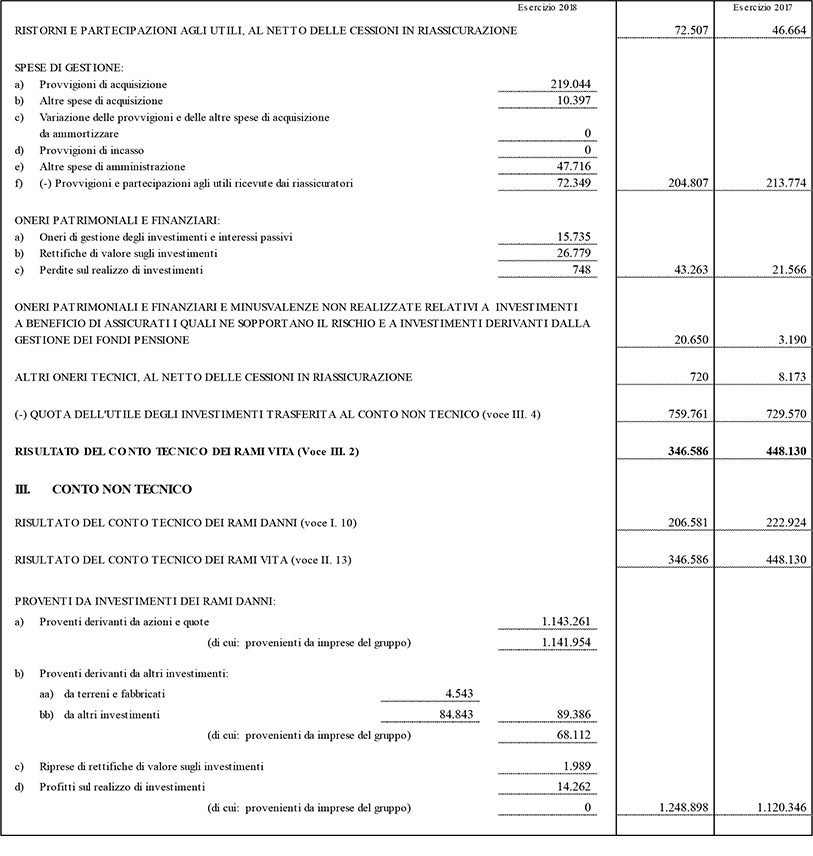

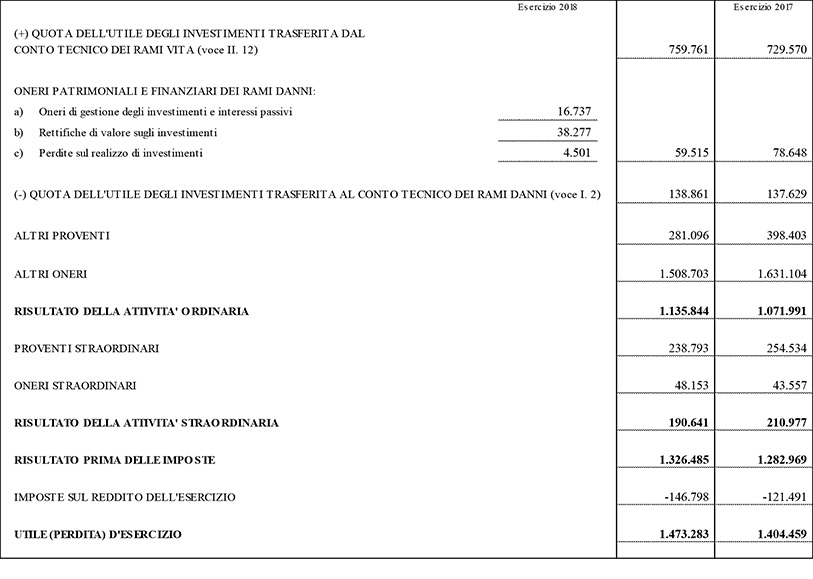

CONTO ECONOMICO

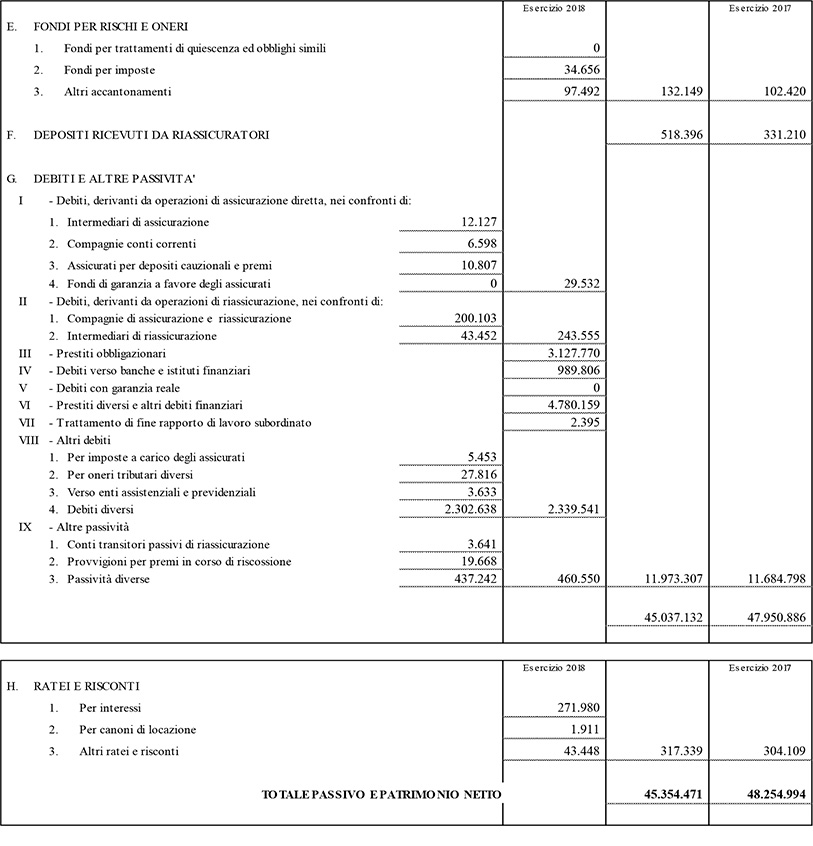

Stato patrimoniale e conto economico della Capogruppo

STATO PATRIMONIALE

(in migliaia di euro)

CONTO ECONOMICO

(in migliaia di euro)