Informazioni finanziarie al 31 marzo 2023 (1)

25 maggio 2023 - 07:31 price sensitive

Generali raggiunge una forte crescita profittevole e conferma una posizione patrimoniale estremamente solida

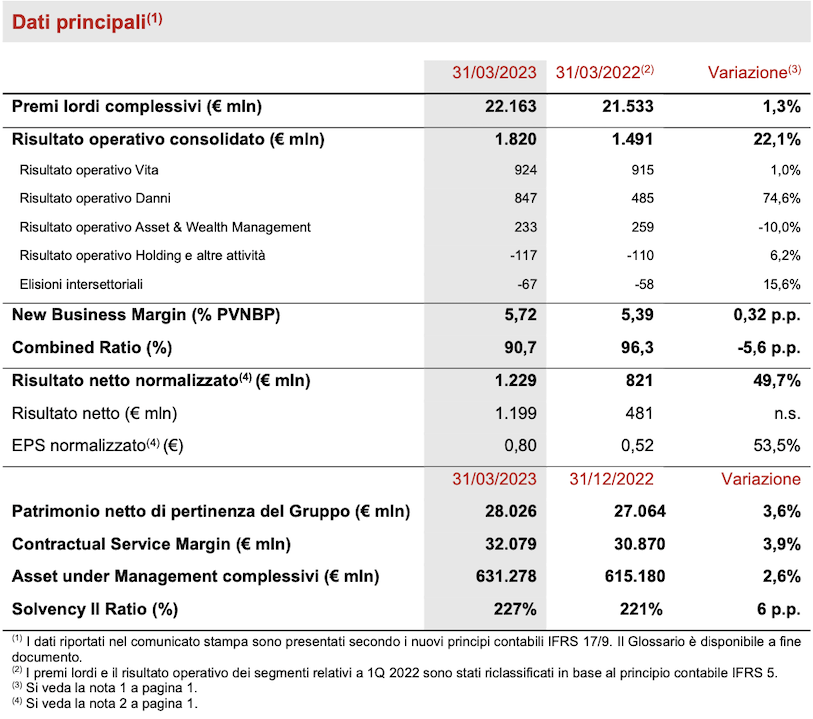

- Premi lordi in aumento a € 22,2 miliardi (+1,3%) trainati dalla robusta crescita del segmento Danni (+10,1%). Raccolta netta Vita interamente concentrata sulle linee unit-linked e puro rischio e malattia, in coerenza con la strategia del Gruppo

- Risultato operativo in crescita a € 1.820 milioni (+22,1%), grazie in particolare al forte contributo del segmento Danni; resiliente il segmento Vita. Combined Ratio in miglioramento a 90,7% (-5,6 p.p.). Eccellente New Business Margin a 5,72% (+0,32 p.p.)

- Utile netto normalizzato2 in significativo aumento a € 1.229 milioni (+49,7%), grazie al beneficio derivante da fonti di utile diversificate

- Solvency Ratio estremamente solido a 227% (221% FY 2022)

Il Group CFO di Generali, Cristiano Borean, ha affermato: “Grazie ai risultati trimestrali in crescita forte e profittevole, Generali si conferma in linea per raggiungere con successo gli obiettivi della strategia ‘Lifetime Partner 24: Driving Growth’. La performance del segmento Danni riflette il nostro impegno a mantenere l’eccellenza tecnica, mentre nel segmento Vita, nonostante il contesto complesso, prosegue il ribilanciamento del nostro mix produttivo verso le linee di business più profittevoli. Il Gruppo conferma inoltre la sua posizione di capitale estremamente solida, grazie alla forte generazione organica di capitale.

Per la prima volta presentiamo i nostri risultati secondo i nuovi principi contabili, che ci consentono di migliorare significativamente la visibilità e la prevedibilità delle fonti di utile, oltre a fornire una migliore rappresentazione del valore intrinseco del nostro business Vita. Vorrei ringraziare tutte le colleghe e i colleghi del Gruppo che hanno contribuito al progetto IFRS 17 e 9”.

Executive summary

Milano - Il Consiglio di Amministrazione di Assicurazioni Generali, riunitosi sotto la presidenza di Andrea Sironi, ha approvato le Informazioni Finanziarie al 31 marzo 20233 del Gruppo Generali.

I premi lordi del Gruppo crescono dell’1,3% a € 22.163 milioni, grazie alla robusta crescita del segmento Danni. La raccolta netta Vita si attesta a € -190 milioni. La raccolta netta positiva delle linee unit-linked e puro rischio e malattia compensa in parte i deflussi netti dalla linea risparmio, in coerenza con la strategia del Gruppo di riposizionamento del proprio portafoglio, e riflettendo anche, in particolare, le dinamiche osservate nel canale bancario in Italia e in Francia.

Il risultato operativo cresce a € 1.820 milioni (+22,1%), principalmente per il contributo del segmento Danni. Si conferma solido il risultato operativo Vita a € 924 milioni (+1,0%); il New Business Margin è in crescita e ammonta a 5,72% (+0,32 p.p.).

Il risultato operativo del segmento Danni è in aumento a € 847 milioni (+74,6%). Il Combined Ratio migliora a 90,7% (-5,6 p.p.), supportato da un minore loss ratio.

Il risultato operativo del segmento Asset & Wealth Management è pari a € 233 milioni (-10,0%), grazie a un forte miglioramento di Banca Generali. La variazione del risultato dell'Asset Management riflette il confronto con un 1Q 2022 particolarmente forte.

Il risultato operativo del settore Holding e altre attività si attesta a € -117 milioni (+6,2%).

Per riflettere meglio le dinamiche di business sottostanti, come già annunciato a dicembre 2022, a partire dal primo trimestre 2023, il Gruppo introduce una nuova definizione di risultato netto normalizzato, che neutralizza i seguenti impatti: la volatilità derivante da utili o perdite su strumenti finanziari misurati a fair value a conto economico detenuti sui portafogli diversi da quelli a diretta partecipazione agli utili, l’effetto dell’iperinflazione ai sensi del principio IAS 29, l’ammortamento di attivi immateriali connessi a fusioni e acquisizioni e l’impatto di utili e perdite derivanti da acquisizioni e cessioni.

Il risultato netto normalizzato è in forte crescita a € 1.229 milioni (€ 821 milioni 1Q 2022). Ciò è dovuto principalmente al miglioramento del risultato operativo, che evidenzia il beneficio di fonti di utile diversificate, all’utile non ricorrente relativo alla cessione di un complesso immobiliare londinese (per € 193 milioni al netto delle imposte), all'impatto delle svalutazioni per € 96 milioni sui titoli a reddito fisso russi registrati a 1Q 2022.

Il risultato netto migliora a € 1.199 milioni (€ 481 milioni 1Q 2022).

Il patrimonio netto del Gruppo si è attesta a € 28,0 miliardi (+3,6% FY 2022), grazie al risultato netto di periodo.

Il Contractual Service Margin (CSM), che è la passività introdotta in bilancio dal principio IFRS 17 e che consiste nei profitti futuri attualizzati del portafoglio in essere, è pari a € 32,1 miliardi (€ 30,9 miliardi FY 2022).

Gli Assets Under Management complessivi del Gruppo aumentano a € 631,3 miliardi (+2,6% FY 2022), riflettendo l'effetto di mercato positivo sulle principali asset class.

Il Gruppo mantiene una posizione di capitale estremamente solida, con il Solvency Ratio a 227% (221% FY 2022). L’incremento di 6 p.p. riflette principalmente il forte contributo della generazione di capitale normalizzata che, assieme all’impatto positivo delle varianze di mercato (in particolare il restringimento degli spread sui titoli governativi, il recupero dei mercati azionari e la ridotta volatilità), ha più che compensato gli impatti derivanti dall’accantonamento del dividendo di periodo e dal buyback legato al piano di incentivazione di lungo termine del Gruppo.

Segmento Vita

- Risultato operativo pari a € 924 milioni (+1,0%)

- Eccellente New Business Margin a 5,72% (+0,32 p.p.)

- Valore della nuova produzione (NBV) a € 657 milioni (-10,5%)

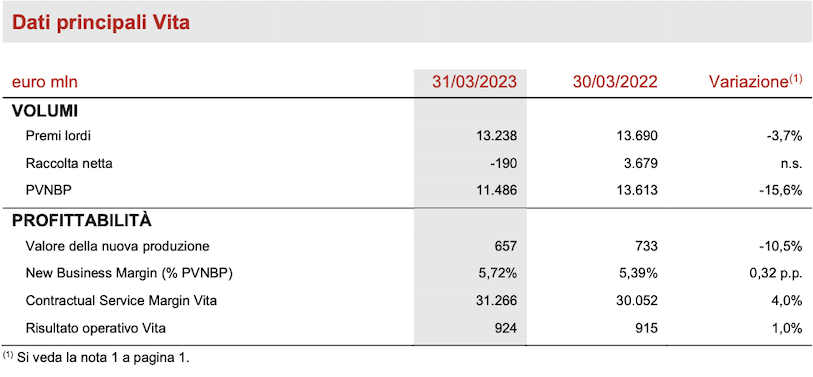

I premi lordi del segmento Vita4 sono pari € 13.238 milioni (-3,7%). La variazione è attribuibile alla linea

unit-linked (-17,4%), in particolare in Italia, Germania e Francia. La linea puro rischio e malattia registra una buona crescita (+6,4%), guidata in particolare dalla Francia e da International. Nelle linee risparmio (-1,2%) gli andamenti positivi in Germania e Asia sono più che compensati dalle dinamiche registrate in Italia e Francia.

La raccolta netta Vita è pari a € -190 milioni. Le linee unit-linked e puro rischio e malattia hanno registrato flussi positivi, con la linea puro rischio e malattia a € 1.333 milioni, guidata dall’Italia e da International, mentre la linea unit-linked (€ 1.449 milioni) si dimostra resiliente rispetto all’attuale contesto del mercato assicurativo.

La nuova produzione (espressa in termini di valore attuale dei premi futuri - PVNBP) ammonta a € 11.486 milioni (-15,6%), riflettendo il contesto economico e l’evoluzione dei tassi di interesse, che hanno impattato la nuova produzione in tutte le principali aree di operatività del Gruppo. Questo effetto è stato amplificato dal maggiore impatto dell’attualizzazione dei premi futuri. Tali andamenti sono visibili per le linee di business unit-linked e risparmio (-27,0% e -14,9% rispettivamente), con la linea protezione che si conferma molto resiliente (+1,0%).

La redditività della nuova produzione sui PVNBP (New Business Margin) si attesta a un eccellente 5,72%, crescendo di 0,32 p.p. rispetto al 1Q 2022. Tale risultato riflette un miglioramento importante della profittabilità della nuova produzione, grazie alla qualità del mix di prodotto e all’aumento dei tassi di interesse.

L’andamento dei volumi ha più che compensato la maggiore profittabilità, con un valore della nuova produzione (NBV) pari a € 657 milioni (-10,5%).

Il Contractual Service Margin Vita (CSM Vita) nel primo trimestre è aumentato a € 31.266 milioni (€ 30.052 milioni FY 2022). Questo risultato deriva dal contributo del New Business CSM Vita pari a € 824 milioni e riflette il rilascio del CSM Vita pari a € 743 milioni. Quest’ultimo rappresenta il principale contributo (approssimativamente 80%) al risultato operativo Vita, che ammonta a € 924 milioni (€ 915 milioni 1Q 2022).

Segmento Danni

- Premi in aumento a € 8.925 milioni (+10,1%)

- Il Combined Ratio migliora a 90,7% (-5,6 p.p.)

- Risultato operativo in crescita a € 847 milioni (+74,6%)

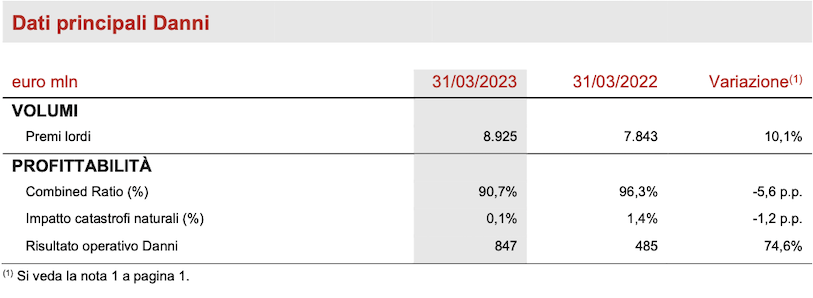

I premi lordi del segmento Danni sono pari € 8.925 milioni (+10,1%), spinti dalla performance di entrambe le linee di business.

La linea non auto registra una forte crescita (+12,1%), con uno sviluppo diffuso in tutte le principali aree di operatività del Gruppo. La raccolta di Europ Assistance aumenta del 55,7%, grazie alla continua crescita della linea viaggi.

La linea auto cresce del 9,2%, grazie agli andamenti positivi in Italia, Francia, paesi CEE e Argentina. Escludendo il contributo dell’Argentina, paese impattato da un contesto di iperinflazione, i premi totali del segmento registrerebbero un aumento del 4,8%.

Il Combined Ratio è pari al 90,7% rispetto al 96,3% del primo trimestre 2022, grazie al miglioramento del loss ratio che scende al 60,6% (-7,2 p.p.), parzialmente compensato da un aumento dell’expense ratio al 30,1% (+1,6 p.p.). La dinamica positiva del loss ratio ha beneficiato di minori catastrofi naturali (0,1% in calo di 1,2 p.p. rispetto a 1Q 2022) e di un maggiore impatto dell’effetto dell’attualizzazione. L’impatto dei grandi sinistri man-made è aumentato di 0,7 p.p.. Il contributo positivo delle generazioni precedenti è stato del -2,0%, con un miglioramento di 1,9 p.p. rispetto al 1Q 2022, un trimestre che ha registrato un rafforzamento delle riserve per meglio fronteggiare lo scenario inflattivo.

Il combined ratio non attualizzato – che esclude l’impatto dell’attualizzazione dei sinistri – ha registrato un miglioramento a 93,8%, da 97,4% a 1Q 2022.

Il risultato operativo dei servizi assicurativi si è attestato a € 669 milioni (€ 233 milioni 1Q2022), beneficiando di € 223 milioni per effetto dell’attualizzazione rispetto a € 70 milioni a 1Q 2022, con un risultato operativo dei servizi assicurativi non attualizzato pari a € 446 milioni. Il risultato degli investimenti è pari a € 178 milioni

(-29,2%), riflettendo spese finanziarie più alte dovute principalmente all’aumento dei tassi di interesse durante il 2022.

Segmento Asset & Wealth Management

- Risultato operativo dell’Asset Management a € 123 milioni (-28,9%), riflettendo principalmente la minore base di AUM e le minori commissioni di performance non ricorrenti

- Risultato operativo del gruppo Banca Generali aumenta a € 110 milioni (+27,4%), grazie alla diversificazione del business e al miglioramento dei margini

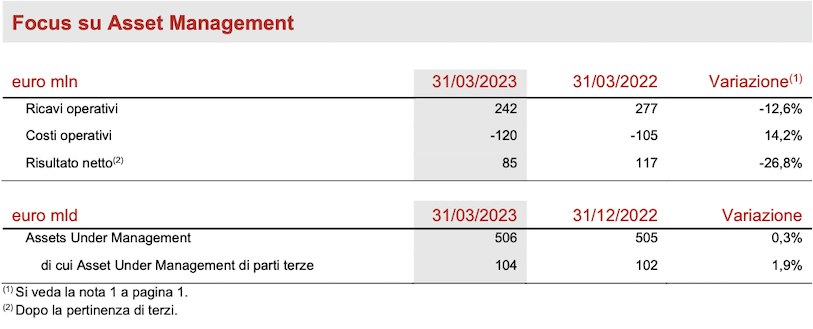

Il risultato operativo del segmento Asset & Wealth Management si attesta a € 233 milioni (-10,0%). In particolare, il risultato operativo delle attività di Asset Management è pari a € 123 milioni (-28,9%). Ciò riflette sia la riduzione delle commissioni ricorrenti a € 206 milioni (-5,2%), per effetto degli andamenti di mercato sugli Asset Under Management nel 2022, sia l’assenza di commissioni di performance non ricorrenti pari a € 38 milioni a 1Q 2022. Le commissioni di transazione derivanti da investimenti in real estate e infrastrutture si attestano a € 16 milioni a 1Q 2023. I costi operativi aumentano a € 120 milioni (+14,2%), riflettendo anche il lancio di iniziative volte all’ottimizzazione della macchina operativa.

Il risultato operativo del gruppo Banca Generali aumenta a € 110 milioni (+27,4%) grazie alla diversificazione del business, che ha permesso di cogliere le opportunità che sono emerse sui mercati nel corso del primo trimestre. La performance è stata supportata anche dal miglioramento del margine d’interesse netto e da una disciplinata gestione dei costi. La raccolta netta complessiva di Banca Generali a 1Q 2023 si attesta a

€ 1,5 miliardi, confermando un andamento commerciale solido a livello di volumi.

Il risultato netto del segmento Asset Management si attesta a € 85 milioni (-26,8%).

Il valore complessivo degli Asset Under Management gestiti dalle società di Asset Management è pari a

€ 506 miliardi (+0,3% rispetto a FY 2022). Gli Asset Under Management di parti terze gestiti dalle società di Asset Management aumentano a € 104 miliardi (+1,9% rispetto a FY 2022). La variazione riflette l’andamento positivo dei mercati finanziari durante il trimestre e la raccolta netta positiva su clienti da parti terze pari a € 144 milioni.

Segmento Holding e altre attività

- Risultato operativo a € -117 milioni (+6,2%)

Il risultato operativo del segmento Holding e altre attività raggiunge € -117 milioni (€ -110 milioni 1Q 2022). Il contributo delle Altre attività è stabile a € 19 milioni. I costi operativi di Holding si attestano a € 135 milioni, in crescita del 5,4% rispetto a 1Q 2022.

Outlook

All’inizio del 2023, alcuni indicatori economici, inclusi quelli relative al mercato del lavoro europeo, indicavano segnali positivi rispetto all’ipotesi di un rallentamento dell’economia globale. I dati sull’inflazione e i commenti delle banche centrali hanno alzato le aspettative sui tassi a breve termine del mercato monetario. Contestualmente, l’impatto economico legato alla fragilità delle banche regionali americane emersa all’inizio di marzo resta da valutare. Durante la prima metà del 2023, i rendimenti dei titoli governativi dovrebbero rimanere attorno ai livelli osservati nella seconda metà del 2022, prima di calare durante il corso dell’anno, riflettendo minori preoccupazioni sull’inflazione. Le implicazioni della situazione macroeconomica sopra descritte potrebbero influire sul mercato assicurativo globale.

Generali conferma il continuo ribilanciamento del portafoglio Vita per aumentare ulteriormente la redditività, con un'allocazione più efficiente del capitale. La semplificazione e l'innovazione continueranno a essere fondamentali, con l'introduzione di una gamma di soluzioni di prodotto modulari, studiate per le specifiche esigenze e i nuovi bisogni dei clienti, e commercializzate attraverso i canali distributivi più adatti, efficienti e avanzati. Nel segmento Danni, l'obiettivo del Gruppo per i mercati assicurativi maturi in cui opera è quello di massimizzare la crescita profittevole, principalmente nel ramo non auto, e di continuare a rafforzarsi nei mercati ad alto potenziale di crescita, ampliando la propria presenza e offerta. Considerando l'attuale contesto inflattivo, il Gruppo prevede ulteriori aggiustamenti tariffari, oltre a quelli già intrapresi. Nel segmento

Asset & Wealth Management, continueranno a essere implementate le attività individuate nel piano strategico del Gruppo, con l'obiettivo di ampliare il catalogo prodotti e di potenziare le competenze distributive.

Con queste chiare priorità e grazie ai risultati raggiunti, il Gruppo conferma tutti gli obiettivi del piano strategico ‘Lifetime Partner 24: Driving Growth’, incentrato su una solida performance finanziaria, un’eccellente customer experience e un impatto ancora maggiore in ambito sociale, grazie al contributo di tutti i dipendenti di Generali. Il Gruppo intende perseguire una crescita sostenibile, migliorare il profilo degli utili e guidare l'innovazione per raggiungere un tasso di crescita annuo composto dell'utile per azione5 compreso tra il 6% e l'8% nel periodo 2021-2024, generare flussi di cassa netti a livello della Capogruppo6 superiori a € 8,5 miliardi nel periodo 2022-2024 e distribuire agli azionisti dividendi cumulati nel periodo 2022-2024 per un ammontare compreso tra € 5,2 e € 5,6 miliardi, con ratchet sul dividendo per azione.

Eventi significativi successivi al 31 marzo 2023

Il 20 aprile Generali ha annunciato di aver completato con successo un’operazione di liability management che ha comportato il riacquisto di € 499.563.000 di titoli perpetui e il collocamento del suo quarto green bond per un importo pari a € 500.000.000.

Il 4 maggio Generali ha raggiunto un accordo con Frankfurter Leben per la cessione di Generali Deutschland Pensionskasse AG, soggetta ad approvazione da parte dell’autorità di vigilanza. L’operazione è in linea con la strategia di Generali ‘Lifetime Partner 24: Driving Growth’ e incrementerà di 1 p.p. il Solvency II Ratio del Gruppo.

Gli altri eventi significativi intervenuti successivamente alla chiusura del periodo sono disponibili sul sito.

Q&A conference call

Il Group CFO, Cristiano Borean, e il Group General Manager, Marco Sesana, parteciperanno alla Q&A conference call sui risultati del Gruppo Generali al 31 marzo 2023, che si terrà il giorno 25 maggio 2023 alle ore 12:00 CEST.

Per seguire la conferenza nella modalità di solo ascolto, digitare il numero +39 02 802 09 27.

***

Il Dirigente Preposto alla redazione dei documenti contabili societari, Cristiano Borean, dichiara, ai sensi del comma 2, articolo 154 bis del Testo Unico della Finanza, che l’informativa contabile contenuta nel presente documento corrisponde alle risultanze documentali, ai libri e alle scritture contabili.

Glossario IFRS 17

Combined ratio (CoR): indicatore di profittabilità del segmento Danni

Il numeratore include

- costi per servizi assicurativi (sinistri totali e costi attribuibili ai contratti assicurativi)

- altri profitti e spese operative

- risultato delle cessioni in riassicurazione

Il denominatore è rappresentato dai ricavi per servizi assicurativi (al lordo delle cessioni in riassicurazione).

Combined ratio non attualizzato: esclude l’impatto dell’attualizzazione dai sinistri.

Contractual Service Margin (CSM): passività assicurativa che rappresenta gli utili futuri non realizzati dal business in essere.

Rilascio di CSM: componente delle passività assicurative rappresentate dal CSM contabilizzata in conto economico in linea con il servizio fornito durante il periodo contabile.

Risultato operativo Vita: il risultato del business Vita è formato dalle seguenti due componenti:

- risultato operativo dell’attività assicurativa: ricavi per servizi assicurativi (di cui il rilascio di CSM rappresenta la componente principale), costi per servizi assicurativi, risultato delle cessioni in riassicurazione e altri profitti e spese operative

- risultato operativo degli investimenti: rappresentato principalmente dal risultato netto degli investimenti proveniente da business non a diretta partecipazione degli utili e dai redditi correnti provenienti da asset a copertura del patrimonio netto.

Valore della nuova produzione: rappresenta il valore atteso creato dal Gruppo dai contratti assicurativi e di investimento della nuova produzione ed emessi nel corso del periodo contabile. Viene calcolato secondo i principi dello standard IFRS17 ed è formato dalle seguenti componenti (al netto delle imposte, degli interessi di minoranza e del costo della riassicurazione esterna): (i) Contractual Service Margin della nuova produzione (New Business CSM), incluse potenziali perdite attese, (ii) il valore del business di breve durata calcolato con il metodo del Premium Allocation Approach (PAA) e dei contratti di investimento associati al principio IFRS 9, (iii) profitti non derivanti direttamente dal segmento Vita e legati principalmente a commissioni di gestione pagate a società di asset management del Gruppo.

Risultato operativo Danni: il risultato del business Danni è formato dalle seguenti due componenti:

- risultato operativo dell’attività assicurativa: ricavi per servizi assicurativi (di competenza), costi per servizi assicurativi (sinistri e costi attribuibili ai contratti assicurativi), risultato delle cessioni in riassicurazione e altri profitti e spese operative

- risultato operativo degli investimenti: derivante principalmente da redditi correnti da investimenti e da altri costi finanziari, che includono lo smontamento dell’attualizzazione dalle riserve tecniche.

1 Da 1Q 2023 le joint venture bancassicurative di Cattolica (Vera e BCC) sono considerate un ‘gruppo detenuto per la cessione’ in base al principio contabile IFRS 5 e quindi i rispettivi risultati vengono riclassificati nel ‘Risultato delle operazioni discontinue’. Di conseguenza, i risultati 1Q 2022 del Gruppo presentati lo scorso anno sono stati riclassificati. Il risultato delle operazioni discontinue ammonta a € 27 milioni (€ 1 milione 1Q 2022).

Le variazioni di premi, raccolta netta Vita e nuova produzione sono a termini omogenei (ossia a parità di cambi e area di consolidamento). Le variazioni di risultato operativo, investimenti propri e passività assicurative Vita escludono le eventuali entità in dismissione o cedute dal periodo comparativo. Gli importi sono arrotondati alla prima cifra decimale; ne consegue che la somma degli importi arrotondati non in tutti i casi coincide con il totale arrotondato. Analoga situazione può presentarsi per le variazioni.

2 Le definizioni di risultato netto normalizzato e di EPS normalizzato neutralizzano l’impatto da: 1) utili o perdite su asset misurati a fair value a conto economico relativi al patrimonio netto e a portafogli diversi da quelli a diretta partecipazione agli utili; 2) effetto dell’iperinflazione ai sensi dello IAS 29; 3) ammortamento di attivi immateriali connessi a fusioni e acquisizioni; 4) utili e perdite derivanti da acquisizioni e cessioni.

3 Le Informazioni Finanziarie al 31 marzo 2023 non rappresentano un’informativa finanziaria intermedia ai sensi dello IAS 34.

A partire da 1Q 2023 le informazioni finanziarie riportate per area geografica riflettono l’organizzazione manageriale del Gruppo in vigore dal primo settembre 2022, che è composta da: Italia, Francia, DACH (che comprende Germania, Austria, Svizzera), International (che comprende Europa centro-orientale, Mediterranean & Latin America e Asia), Asset & Wealth Management, Holding di Gruppo e altre società, che comprende anche Europ Assistance e Global Business Activities.

4 Comprensivi di premi da contratti di investimento per € 479 milioni (€ 261 milioni 1Q 2022).

5 CAGR a 3 anni basato sull'EPS normalizzato del 2024 (secondo i principi contabili IFRS17/9 e la definizione di Risultato netto normalizzato attualmente adottata dal Gruppo), rispetto all'EPS normalizzato del 2021 (secondo i principi contabili IFRS4 e la definizione di Risultato netto normalizzato adottata dal Gruppo fino al 2022).

6 Flussi di cassa netti alla Holding e dividendi espressi in visione di cassa.