Informazioni Finanziarie al 31 marzo 2021 - Comunicato Stampa (1)

18 maggio 2021 - 07:32 price sensitive

Ottima redditività del business con risultato operativo e utile in forte crescita. Estremamente solida la posizione di capitale

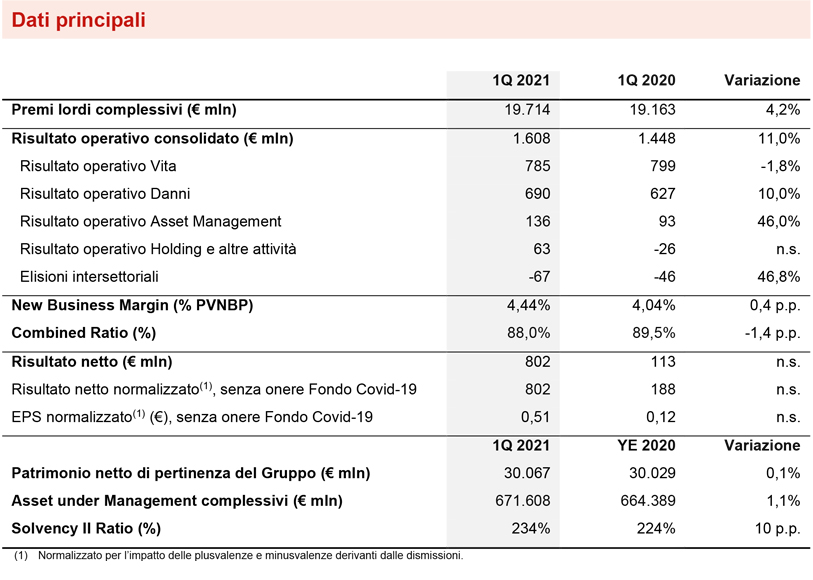

- Risultato operativo a € 1,6 miliardi (+11%), grazie allo sviluppo positivo dei segmenti Danni, Asset Management e Holding e altre attività. Resiliente il contributo del segmento Vita

- Premi lordi a € 19,7 miliardi (+4,2%), in aumento sia nel Vita (+5,5%) sia nel Danni (+1,9%). Raccolta netta Vita in crescita a € 3 miliardi (+1%), interamente concentrata nelle linee unit-linked e puro rischio. Combined Ratio a 88,0% (-1,4 p.p.) ed eccellente New Business Margin a 4,44% (+0,4 p.p.), tra i migliori del settore

- Utile netto in aumento a € 802 milioni (€ 113 milioni 1Q2020), riflettendo anche la performance operativa. Il primo trimestre 2020 era stato impattato da significative svalutazioni sugli investimenti e dall’onere del Fondo Straordinario Internazionale per il Covid-19

- Estremamente solida la posizione di capitale, con il Solvency Ratio di Gruppo a 234%, che beneficia di un’eccellente generazione di capitale e dell’andamento positivo del mercato

Il Group CFO di Generali, Cristiano Borean, ha affermato: “Il Gruppo chiude il primo trimestre 2021 con un’ottima performance in linea con i suoi obiettivi, a conferma dell’efficacia della strategia ‘Generali 2021’. Il Gruppo rimane tra i più solidi del settore assicurativo con un’eccellente posizione di capitale. Prosegue il ribilanciamento del mix produttivo Vita, che ci ha consentito di mantenere un’ottima profittabilità nell’attuale scenario di bassi tassi di interesse. Generali registra ancora una volta il migliore e meno volatile Combined Ratio tra i peer e consegue ottimi risultati nell’Asset Management e negli altri segmenti. La forte crescita del risultato operativo e dell’utile netto dimostrano che il Gruppo continua a operare con efficacia in uno scenario macroeconomico ancora incerto a causa della crisi pandemica”.

EXECUTIVE SUMMARY

Milano - Il Consiglio di Amministrazione di Assicurazioni Generali, riunitosi sotto la presidenza di Gabriele Galateri di Genola, ha approvato le Informazioni Finanziarie al 31 marzo 20212.

I premi lordi del Gruppo evidenziano un aumento del 4,2%, attestandosi a € 19.714 milioni, sostenuti sia dallo sviluppo del segmento Vita sia dalla ripresa nel segmento Danni. La raccolta netta Vita, interamente concentrata nelle linee unit-linked e puro rischio, torna a crescere, raggiungendo € 3 miliardi (+1%). Le riserve tecniche Vita crescono a € 386 miliardi (+0,4%). Normalizzando l’effetto del deconsolidamento di un fondo pensione nei paesi dell’Europa centro-orientale, la crescita delle riserve tecniche Vita si attesterebbe all’1,5%.

Il risultato operativo del Gruppo si attesta a € 1.608 milioni (+11%), beneficiando dello sviluppo positivo dei segmenti Danni, Asset Management e Holding e altre attività. Resiliente il contributo del segmento Vita.

Si conferma l’eccellente profittabilità tecnica, con il Combined Ratio in miglioramento a 88,0% (-1,4 p.p.) e un New Business Margin a 4,44% (+0,4 p.p.).

Continua la crescita del risultato operativo sia del segmento Asset Management, principalmente a seguito dell’aumento dei ricavi operativi, sia del segmento Holding e altre attività, grazie al private equity e al contributo significativo di Banca Generali.

Il risultato non operativo di Gruppo si attesta a € -275 milioni (€ -993 milioni 1Q2020), di cui € -19 milioni relativi al risultato non operativo degli investimenti. Il significativo miglioramento riflette le minori svalutazioni su investimenti classificati come disponibili per la vendita. Il primo trimestre 2020 era stato impattato anche dall’onere one-off di € 100 milioni per il Fondo Straordinario Internazionale per il Covid-19. In ulteriore miglioramento l’incidenza della spesa per interessi sul debito finanziario, a seguito della strategia di ottimizzazione del debito.

L'utile netto pertanto migliora a € 802 milioni (€ 113 milioni 1Q2020)3, riflettendo anche il minor impatto della fiscalità, che passa dal 61,2% al 31,4%. Nel primo trimestre 2020 si erano registrati impatti negativi derivanti da alcuni oneri non deducibili.

Gli Asset Under Management complessivi del Gruppo sono pari a € 671,6 miliardi (+1,1%).

Sostanzialmente stabile il patrimonio netto del Gruppo a € 30.067 milioni (+0,1%).

Estremamente solida la posizione di capitale del Gruppo con il Solvency Ratio a 234%. Il miglioramento rispetto alla posizione di fine 2020 (224%) è dovuto alle varianze economiche positive del periodo (tra cui rilevano in particolare il recupero dei tassi di interesse, la contrazione degli spread sui titoli governativi italiani e la performance positiva del mercato azionario) e all’eccellente contributo della generazione normalizzata di capitale al netto del dividendo di competenza del trimestre (calcolato come pro rata del dividendo dell’anno precedente). Tale generazione si conferma agli ottimi livelli del 2020 e compensa gli impatti dei cambi regolamentari di inizio anno (legati alla modifica EIOPA dell’Ultimate Forward Rate e del reference portfolio).

SEGMENTO VITA

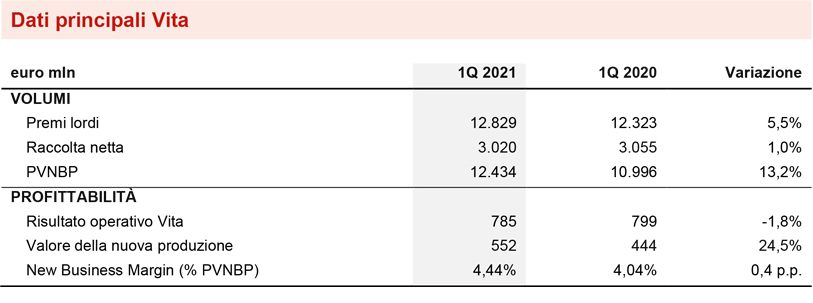

- Raccolta netta in crescita a € 3 miliardi (+1%), interamente concentrata nelle linee unit-linked e puro rischio, in linea con la strategia del Gruppo

- New Business Margin si conferma a livelli eccellenti a 4,44% (+0,4 p.p.) e il valore della nuova produzione (NBV) cresce a € 552 milioni (+24,5%)

- Il risultato operativo si attesta a € 785 milioni (-1,8%)

La raccolta netta Vita si attesta a € 3 miliardi, in crescita dell’1% grazie all’andamento osservato in Francia, Spagna e Asia. La raccolta netta di Gruppo risulta interamente concentrata nelle linee unit-linked e puro rischio.

I premi lordi crescono del 5,5% a € 12.829 milioni, in seguito principalmente allo sviluppo della linea unit- linked (+21%), soprattutto in Italia e Francia e, in misura inferiore, alle linee puro rischio e malattia (+1,2%), concentrato in Asia, Italia e ACEER. In calo la linea risparmio (-2,6%), con andamenti diversificati nei vari paesi di operatività del Gruppo.

La nuova produzione (espressa in termini di valore attuale dei premi futuri - PVNBP) si attesta a € 12.434 milioni, in aumento del 13,2%. L’aumento è dovuto principalmente alla crescita dei prodotti unit-linked (+23,1%) e dei prodotti di puro rischio (+26,1%) in linea con l’attuale strategia del Gruppo. In lieve crescita i prodotti tradizionali di risparmio (+2%). Nonostante ipotesi finanziarie meno favorevoli, la redditività della nuova produzione sul PVNBP (New Business Margin) si attesta a 4,44%, registrando un aumento di 0,4 p.p., grazie al ribilanciamento del mix produttivo verso le linee di business più profittevoli e al continuo miglioramento delle caratteristiche dei nuovi prodotti.

L’effetto congiunto dell’aumento dei volumi e della redditività porta a un valore della nuova produzione (NBV) in deciso miglioramento (+24,5%), attestandosi a € 552 milioni.

Il risultato operativo si attesta a € 785 milioni (€ 799 milioni 1Q2020). Il risultato degli investimenti migliora rispetto al primo trimestre del 2020, che aveva risentito dell’andamento negativo dei mercati finanziari e degli accantonamenti relativi alle garanzie verso gli assicurati in Svizzera. Tale miglioramento è stato più che compensato dalla decrescita del margine tecnico al netto delle spese di gestione assicurativa, aumentate nella componente acquisitiva.

Si stima4 che il margine tecnico abbia risentito di € -27 milioni derivanti dagli effetti della pandemia Covid-19, in particolare per maggiori sinistri nelle linee puro rischio e malattia, principalmente in Francia, ACEER e Germania.

SEGMENTO DANNI

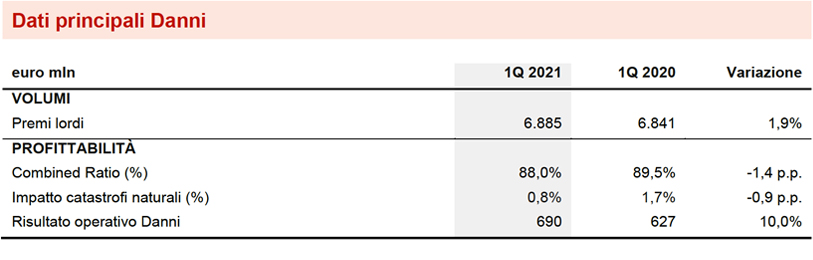

- Premi in aumento a € 6.885 milioni (+1,9%)

- Combined Ratio in miglioramento a 88,0% (-1,4 p.p.)

- Risultato operativo in aumento del 10% a € 690 milioni

In aumento dell’1,9% i premi del segmento Danni, pari a € 6.885 milioni.

Con riferimento alle linee di business, il comparto auto (+1,9%) è principalmente trainato dallo sviluppo positivo della raccolta premi in ACEER, Italia e Argentina (anche a seguito degli adeguamenti inflazionistici). Il comparto non auto registra una crescita dell’1,5% diffusa nelle diverse aree di operatività del Gruppo. In flessione Europ Assistance (-26,3%), soprattutto nella linea viaggi, a causa delle restrizioni derivanti dalla pandemia.

Il risultato operativo del segmento Danni si attesta a € 690 milioni. L’aumento del 10% riflette lo sviluppo del risultato tecnico; stabile il risultato degli investimenti.

Il Combined Ratio migliora a 88,0% (-1,4 p.p.) e si conferma il migliore e il meno volatile tra i peer. In riduzione la sinistralità corrente non catastrofale - dovuta agli effetti del lockdown nei principali paesi di operatività del Gruppo rispetto al primo trimestre del 2020 che ha solo parzialmente risentito della pandemia - e l’impatto derivante dai sinistri catastrofali (0,8%; 1,7% 1Q2020). Sostanzialmente stabile il contributo delle generazioni precedenti.

In aumento l’expense ratio, che riflette l’incremento di 0,7 p.p. della componente acquisitiva.

Si stima5 che il Combined Ratio di Gruppo rideterminato senza l’effetto Covid-19 sarebbe stato pari a 89,7%.

SEGMENTO ASSET MANAGEMENT

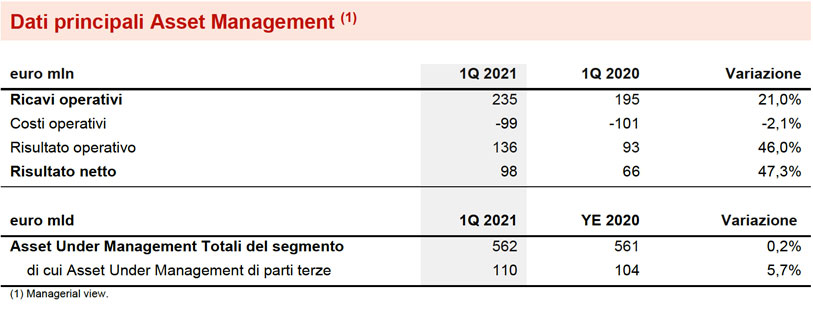

- Il risultato operativo del segmento si attesta a € 136 milioni (+46%), riflettendo lo sviluppo dei ricavi

- Il risultato netto del segmento è pari a € 98 milioni (+47,3%)

Cresce a € 136 milioni (+46%) il risultato operativo del segmento Asset Management, spinto principalmente dall’aumento dei ricavi operativi pari a € 235 milioni (+21%) - grazie al contributo positivo di tutte le compagnie di Asset Management e alla performance delle boutique - inclusivi di € 13 milioni di commissioni di performance.

Il risultato netto del segmento Asset Management aumenta a € 98 milioni (+47,3%), riflettendo il miglioramento del risultato operativo.

Gli Asset Under Management di parti terze passano da € 104 miliardi a fine 2020 a € 110 miliardi al primo trimestre 2021, grazie a circa € 7,6 miliardi di raccolta netta che più che compensano un effetto mercato di € -1,6 miliardi sulle masse in gestione.

Il valore degli Asset Under Management Totali gestiti dal segmento è pari a € 562 miliardi al 31 marzo 2021, stabili rispetto al 31 dicembre 2020.

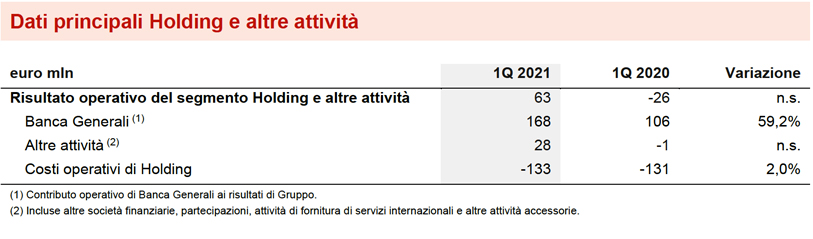

SEGMENTO HOLDING E ALTRE ATTIVITÀ

- In crescita a € 63 milioni il risultato operativo del segmento

- Prosegue il contributo significativo di Banca Generali e del private equity

Il risultato operativo del segmento Holding e altre attività si attesta a € 63 milioni (€ -26 milioni 1Q2020). In particolare, il risultato di Banca Generali aumenta a € 168 milioni (+59,2%) anche grazie all’andamento delle commissioni di performance. Positivo pure il contributo delle Altre attività, riflettendo l‘ottimo risultato del private equity.

In lieve crescita i costi operativi di Holding a € -133 milioni (+2%).

OUTLOOK

L’attuale scenario prevede una ripresa dell’economia globale nel 2021 a seguito della diffusione dei vaccini, con effetti positivi per il settore assicurativo nel suo complesso. La domanda di prodotti assicurativi Vita, seppur in ripresa, rimarrà debole in quanto le famiglie continueranno ad essere prudenti sia in termini di investimento sia di consumi. La raccolta Danni è prevista in crescita, con ritmi superiori a quelli precedenti alla pandemia.

In tale contesto, il Gruppo conferma e prosegue con la strategia di ribilanciamento del portafoglio Vita a rafforzamento ulteriore della profittabilità e con una logica di più efficiente allocazione di capitale. Nel Danni, l’obiettivo di Generali è di mantenere il trend positivo di raccolta premi insieme all’eccellente profittabilità nei mercati assicurativi maturi in cui il Gruppo è presente e, al contempo, di rafforzarsi in mercati ad alto potenziale, ampliando la propria presenza e offerta.

Nel corso del 2021, con riferimento al segmento Asset Management, proseguiranno le azioni volte a identificare opportunità di investimento tramite l’espansione della piattaforma multi-boutique al fine di incrementare il catalogo prodotti in termini di real asset, high conviction e multi-asset strategy per i clienti e i partner.

Facendo leva su tutte queste iniziative e alla luce dei risultati raggiunti nel primo trimestre del 2021, il Gruppo conferma l’obiettivo di una crescita annua composta 2018-2021 degli utili per azione tra il 6% e l’8%. Si prevede inoltre un RoE atteso del 2021 maggiore dell’11,5%, e un obiettivo di dividendi cumulati 2019-2021 tra € 4,5 e € 5 miliardi, subordinatamente al contesto regolatorio.

Il glossario e la descrizione degli indicatori alternativi di performance sono disponibili nella Relazione Annuale Integrata e Bilancio Consolidato 2020.

Q&A CONFERENCE CALL

Il Group CFO, Cristiano Borean, parteciperà alla Q&A conference call sulle Informazioni Finanziarie al 31 marzo 2021, che si terrà il giorno 18 maggio 2021 alle ore 12:00 CEST.

Per seguire la conferenza nella modalità di solo ascolto digitare il numero +39 02 802 09 27.

Il Dirigente Preposto alla redazione dei documenti contabili societari, Cristiano Borean, dichiara, ai sensi del comma 2, articolo 154 bis del Testo Unico della Finanza, che l’informativa contabile contenuta nel presente documento corrisponde alle risultanze documentali, ai libri e alle scritture contabili.

1Le variazioni di premi, raccolta netta Vita e PVNBP (valore attuale dei premi della nuova produzione) sono a termini omogenei (a parità di cambi e area di consolidamento). Le variazioni di risultato operativo, investimenti propri e riserve tecniche Vita escludono le eventuali entità cedute dal periodo comparativo.

2Le Informazioni Finanziarie al 31 marzo 2021 non rappresentano un’Informativa Finanziaria Infrannuale ai sensi dello IAS 34.

3Nei due periodi a confronto l’utile netto coincide con l’utile netto normalizzato (definito come l’utile netto senza l’impatto delle plusvalenze e minusvalenze derivanti dalle dismissioni, che è nullo in entrambi i trimestri). L'utile netto normalizzato 1Q2020, escludendo anche l’onere del Fondo Covid-19, è pari a € 188 milioni.

4Per maggiori informazioni sulla metodologia usata per determinare gli impatti quantitativi, si veda la sezione “Informativa sugli impatti quantitativi del Covid-19 sul Gruppo” presente nella Relazione Annuale Integrata e Bilancio Consolidato 2020.

5Per maggiori informazioni sulla metodologia usata per determinare gli impatti quantitativi, si veda la sezione “Informativa sugli impatti quantitativi del Covid-19 sul Gruppo” presente nella Relazione Annuale Integrata e Bilancio Consolidato 2020.